注会”碎“法即注会《税法》。琐琐碎碎记不清?网校豆阿凯老师为大家整理了一些注会《税法高频考点的速记口诀,一起来看看吧!

【知识点1】初识增值税

一、增值税的征税范围一般规定

1.销售货物;注:货物是指有形动产,包括电力、热力、气体在内。不包括“不动产”和“无形资产”。

2.销售劳务:提供加工、修理修配劳务;

3.进口货物;

4.销售服务:邮政服务、电信服务、建筑服务、交通运输服务、金融服务、现代服务、生活服务;【口诀豆】邮电建交,现金生活。

5.销售无形资产;

6.销售不动产。

二、增值税的税率

一般纳税人——一般计税方法——增值税税率(4档):13%;9%;6%;0。

【政策变动】自2019年4月1日起,增值税一般纳税人(以下称纳税人)发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%。

1.基本税率13%:销售或进口货物,提供加工、修理修配劳务,有形动产租赁。

2.低税率9%(货物类):

(1)粮食等农产品、食用植物油、鲜奶、食用盐。

(2)自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品、二甲醚。(3)图书、报纸、杂志、音像制品、电子出版物。(4)饲料、化肥、农药、农机、农膜。

【口诀豆】农民老王的幸福生活。

3.低税率9%(服务、销售无形资产、不动产类):交通运输、邮政、基础电信、建筑、不动产租赁、销售不动产、转让土地使用权。

【口诀豆】交友打电话,房地产相关(建房、租房、卖房、卖地)。

4.低税率6%:销售增值电信、金融服务、现代服务(租赁服务除外)、生活服务、转让土地使用权以外的无形资产。

【口诀豆】无现金用微信,生活666。

5.零税率。

【知识点2】税率

一、低税率9%(货物类)

1.粮食等农产品、食用植物油、鲜奶、食用盐

2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品、二甲醚

3.图书、报纸、杂志、音像制品、电子出版物

4.饲料、化肥、农药、农机、农膜

【口诀豆】农民老王的幸福生活

【提醒豆】农业生产者销售的自产农产品免税。

【口诀豆1】粮食不含淀粉,老王吃粮食不吃淀粉,淀粉税率13%食用植物油包括:花椒油、橄榄油、核桃油、杏仁油、葡萄籽油和牡丹籽油

【口诀豆2】花椒树上摘核桃,橄榄枝下吃葡萄,杏仁牡丹花中摇(橄榄油)食用植物油不包括:环氧大豆油、氢化植物油、肉桂油、桉油、香茅油

【口诀豆3】肉桂按(桉)香茅,氢化加环氧,不是食用油鲜奶包括:巴氏杀菌乳、灭菌乳(比如我们喝的那个纯牛奶)鲜奶不包括:调制乳(比如我们喝的芒果牛奶、香蕉牛奶)

【口诀豆4】鲜奶包括杀菌的,但不包括调制的。农机包括:密集型烤房设备、频振式杀虫灯、自动虫情测报灯、粘虫板、农用挖掘机、养鸡设备系列、养猪设备系列产品、动物尸体降解处理机、蔬菜清洗机【提醒豆】农机指农机整机,若是农机配件,还是13%税率。农产品包括:动物骨粒、干姜、姜黄、人工合成牛胚胎农产品不包括:麦芽、复合胶、人发

【口诀豆5】人求复合吃麦芽,不是农产品。

二、低税率9%

(服务、销售无形资产、不动产类)建筑、基础电信、销售不动产、转让土地使用权、不动产租赁、邮政、交通运输

【口诀豆】交友打电话,房地产相关(建房、租房、卖房、卖地)

三、低税率6%

销售增值电信、金融服务、现代服务(租赁服务除外)、生活服务、转让土地使用权以外的无形资产。

【口诀豆】无现金用微信,生活666

【知识点3】非房企转让不动产

一、非房企转让不动产总结

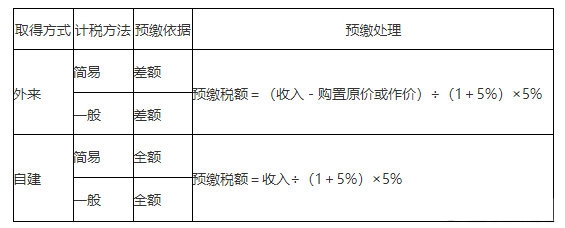

纳税人转让其取得的不动产,包括以直接购买、接受捐赠、接受投资入股、自建以及抵债等各种形式取得的不动产。区分:外部取得和自建

一般纳税人转让其2016年4月30日前取得的不动产,可以选择适用简易计税方法计税;也可以选择适用一般计税方法计税。

一般纳税人转让其2016年5月1日后取得的不动产的,适用一般计税方法计税。销售不动产税率9%,简易征收率5%,预征率(预缴率)5%。

【提醒豆】“之前”指的是2016年4月30日以前取得或自建的不动产。全额:以取得的全部价款和价外费用为销售额计算应纳税额。差额:以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额。

【口诀豆】非房企卖房子,自建无购进,全部用全额,外来有购进,一般情况用差额,只有一种较特殊,一般计税用全额。

二、非房企转让不动产预缴总结

【知识点4】房地产开发企业销售自行开发的房地产项目

一、自建自卖

自行开发,是指在依法取得土地使用权的土地上进行基础设施和房屋建设接盘侠以接盘等形式购入未完工的房地产项目继续开发后,以自己的名义立项销售的房地产开发企业销售自行开发的房地产项目适用范围一般纳税人销售房地产项目

老项目:可选择简易计税方法一经选择简易计税方法计税的,36个月内不得变更为一般计税方法计税。

新项目:一般计税方法房地产老项目,是指:

(1)《建筑工程施工许可证》注明的合同开工日期在2016年4月30日前的房地产项目

(2)《建筑工程施工许可证》未注明合同开工日期或者未取得《建筑工程施工许可证》但建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

(3)房地产开发企业中的一般纳税人以围填海方式取得土地并开发的房地产项目,围填海工程《建筑工程施工许可证》或建筑工程承包合同注明的围填海开工日期在2016年4 月30日前的,属于房地产老项目。

一般计税方法(差额)销售额=(全部价款和价外费用-当期允许扣除的土地价款)÷(1+9%)当期允许扣除的土地价款按照以下公式计算:当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款公式中“土地价款”,是指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款。在计算销售额时从全部价款和价外费用中扣除土地价款,应当取得省级以上(含省级)财政部门监(印)制的财政票据。财税〔2016〕36号:“向政府部门支付的土地价款”包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等。另外,取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。应提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料。

【口诀豆】一般扣地价,地价要票据。扣除按比例,已售除可售,不超实际付。

二、简易计税方法(征收率5%)

销售额:全额(不含税)

销售额=全部价款和价外费用÷(1+5%)

一般纳税人销售自行开发的房地产老项目适用简易计税方法计税的,以取得的全部价款和价外费用为销售额,不得扣除对应的土地价款。

【口诀豆】简易计全额,不扣地价款预缴税款一般纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。应预缴税款在取得预收款的次月纳税申报期向主管税务机关预缴税款。按照以下公式计算:应预缴税款=预收款÷(1+适用税率或征收率)×3%【口诀豆】预收应预缴,预缴率3%。一般纳税人销售自行开发的房地产项目,兼有一般计税方法计税、简易计税方法计税、免征增值税的房地产项目而无法划分不得抵扣的进项税额的,应以《建筑工程施工许可证》注明的“建设规模”为依据进行划分。

不得抵扣的进项税额=当期无法划分的全部进项税额×(简易计税、免税房地产项目建设规模÷房地产项目总建设规模)

【口诀豆】一般兼简免,进项要转出。划分须清楚,依据规模分纳税申报抵减已预缴税款后,向主管税务机关申报纳税。未抵减完的预缴税款可以结转下期继续抵减。房地产开发企业销售自行开发的房地产

【口诀豆】一般扣地价,地价要票据。扣除按比例,已售除可售,不超实际付。 简易计全额,不扣地价款。 预收应预缴,预缴率3%。 一般兼简免,进项要转出。 划分须清楚,依据规模分。

2021年的备考已经开始,网校注会的课程正在陆续更新中,想要报考的小伙伴可别浪费了这大好时光,早备考早通过,大家可以去试听一下,看有没有适合自己的老师(免费试听>>)。点击购课>>

更多推荐:

免费试听28278人已听