专题十三:房产税考点汇总

考点一:应纳税额的计算

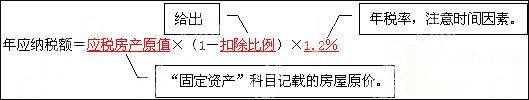

一、从价计征的计算

二、从租计征的计算

从2001年1月1日起,对个人按市场价格出租的居民住房,用于居住的,可暂减按4%的税率征收房产税。

2003年单选题:某企业2002年1月1日的房产原值为3000万元,4月1日将其中原值为1000万元的临街房出租给某连锁商店,月租金5万元。当地政府规定允许按房产原值减除20%后的余值计税。该企业当年应缴纳房产税(C)。

A.4.8万元 B.24万元 C.27万元 D.28.8万元

解析:应纳房产税=(3000-1000)×(1-20%)×1.2%+1000×(1-20%)×1.2%÷12×3+5×9×12%=27(万元)

2006年单选题:某企业拥有A、B两栋房产,A栋自用,B栋出租。A、B两栋房产在2005年1月1日时的原值分别为1200万元和1000万元,2005年4月底B栋房产租赁到期。自2005年5月1日起,该企业由A栋搬至B栋办公,同时对A栋房产开始进行大修至年底完工。企业出租B栋房产的月租金为10万元,地方政府确定按房产原值减除20%的余值计税。该企业当年应缴纳房产税(A)。

A.15.04万元 B.16.32万元 C.18.24万元 D.22.72万元

解析:应纳房产税=1200×(1-20%)×1.2%÷12×4+1000×(1-20%)×1.2%÷12×8+4×10×12%=15.04(万元)

〖注意〗做多套房产的计算问题时,要一套一套算!

考点二:税收优惠

教材226页的内容,其中注意有些考点和计算题的结合,例如:

(1)国家机关、人民团体、军队自用的房产;

(2)由国家财政部门拨付事业经费的单位自用的房产;

(3)宗教寺庙、公园、名胜古迹自用的房产,附设的经营单位用房不免;

(4)个人所有非营业用的房产;

(5)房屋大修连续停用半年以上的,在大修期间免征等。

1999年单选题:某省政府机关有办公用房一幢,房产价值5000万元。1998年将其中的四分之一对外出租,取得租金收入100万元。已知该省统一规定计算房产余值时的减除幅度为20%,该政府机关当年应纳的房产税为(A)。

A.12万元 B.36万元 C.48万元 D.60万元

解析:100×12%=12

2002年单选题:下列各项中,应当征收房产税的是(A)。

A.行政机关所属的招待所使用的房产

B.自收自支事业单位向职工出租的单位自有房屋

C.施工期间施工企业在基建工地搭建的临时办公用房

D.邮政部门坐落在城市、县城、建制镇、工矿区以外的房产

2002年多选题:下列各项中,暂免征收房产税的有(AC)。

A.房管部门向居民出租的公有住房

B.文化体育单位出租的公有住房

C.企业向职工出租的单位自有住房

D.个人对外出租经营的自有住房

2004年判断题:个人所有的房产,除出租者外,一律免征房产税。(×)

2005年多选题:下列各项中,关于房产税的免税规定表述正确的有(AC)。

A.对高校后勤实体免征房产税

B.对非营利性医疗机构的房产免征房产税

C.房管部门向居民出租的公有住房免征房产税

D.应税房产大修停用三个月以上的,在大修期间可免征房产税

考点三:征税对象和征税范围

房地产开发企业建造的商品房,在出售前不征收房产税;但对出售前已使用或出租、出借的商品房应按规定征收房产税。

城市、县城、建制镇、工矿区内符合规定的房产征税,不包括农村房屋。

1999年判断题:农民王某1998年将他在本村价值20万元的房屋出租,取得租金收入3000元。按照房产税从租计征的规定计算,王某当年应缴纳房产税360元。(×)

2005年判断题:对房地产开发企业建造的商品房,在出售前,一律不征收房产税。(×)

考点四:投资联营的房产参与利润分红,共担风险的以房产余值计税;收取固定收入,不承担联营风险的按租金收入计税。

2000年单选题:某企业有原值为2500万元的房产,1999年1月1日将其中的30%用于对外投资联营,投资期限10年,每年固定利润分红50万元,不承担投资风险。已知当地政府规定的扣除比例为20%,该企业1999年度应纳房产税(B)。

A.24万元 B.22.8万元 C.30万元 D.16.8万元

解析:2500×70%×(1-20%)×1.2%+50×12%=22.8

考点五:融资租赁按房产余值计税

2000年判断题:融资租赁的房屋,以该房产的余值计算征收房产税。(√)

考点六:纳税义务人

① 产权属于全民所有的,由经营管理单位纳税;

② 产权出典的,由承典人纳税;

③ 产权所有人承典人不在房产所在地的,或者产权未确定及典租纠纷未解决的,由房产代管人或者使用人纳税。

④ 纳税单位和个人无租使用房产管理部门、免税单位及纳税单位的房产,应由使用人代为缴纳房产税。

⑤ 无租使用其他房产的问题。纳税单位和个人无租使用房产管理部门、免税单位及纳税单位的房产,应由使用人代为缴纳房产税。

2001年单选题:下列各项中,符合房产税纳税义务人规定的是(C)。

A.产权属于集体的由承典人缴纳

B.房屋产权出典的由出典人缴纳

C.产权纠纷未解决的由代管人或使用人缴纳

D.产权属于国家所有的不缴纳

考点七:纳税义务发生时间

原有房产用于生产经营的,从生产经营之月起缴纳房产税;

纳税人自建房屋用于生产经营,自建成次月起缴纳房产税;

纳税人委托施工企业建房的,从办理验收手续次月起纳税;

纳税人购置新建商品房,自房屋交付使用次月起缴纳房产税。

纳税人购置存量房地产,自房产证签发次月起缴纳房产税。

纳税人出租、出借房产,自交付出租、出借房产之次月起缴纳房产税。

房地产开发企业自用出租、出借本企业建造的商品房,自房产使用或交付次月起缴纳房产税。

2007年多选题目:下列各项中,符合房产税纳税义务发生时间规定的有(BC)。

A.将原有房产用于生产经营,从生产经营之次月起缴纳房产税

B.委托施工企业建设的房屋,从办理验收手续之次月起缴纳房产税

C.购置存量房,自权属登记机关签发房屋权属证书之次月起缴纳房产税

D.购置新建商品房,自权属登记机关签发房屋权属证书之次月起缴纳房产税

考点八:个人按市场价格出租的居民住房,用于居住的,可暂减按4%的税率征收房产税。

2005年单选题:赵某拥有两处房产,一处原值60万元的房产供自己及家人居住,另一处原值20万元的房产于2004年7月1日出租给王某居住,按市场价每月取得租金收入1200元,赵某当年应缴纳的房产税为(A)。

A.288元 B.576元 C.840元 D.864元

解析:1200×4%×6=288

〖练习题〗

2001年计算题:2000年度的上半年企业共有房产原值4000万元,7月1日起企业将原值200万元、占地面积400平方米的一栋仓库出租给某商场存放货物,租期1年,每月租金收入1.5万元。8月10日对委托施工单位建设的生产车间办理验收手续,由在建工程转入固定资产原值500万元。房产税计算余值的扣除比例20%.计算该企业2000年应缴纳的房产税。

解析:(4000-200)×(1-20%)×1.2%=36.48(万元)

200×(1-20%)×1.2%÷12×6=0.96(万元)

出租房产:1.5×6×12%=1.08(万元)

在建工程:500×(1-20%)×1.2%÷12×4=1.6(万元)

2000年应缴纳房产税=36.48+0.96+1.08+1.6=40.12(万元)

2007年单选题:某企业2006年2月委托一施工单位新建厂房,9月对建成的厂房办理验收手续,同时接管基建工地价值100万元的材料棚,一并转入固定资产,原值合计1100万元。该企业所在省规定的房产余值扣除比例为30%.2006年企业该项固定资产应缴纳房产税(B)。

A.2.1万元 B.2.31万元 C.2.8万元 D.3.08万元

解析:1100×(1-30%)×1.2%÷12×3=2.31(万元)

免费试听56278人已听