建筑工程款何种情形需要预缴增值税?

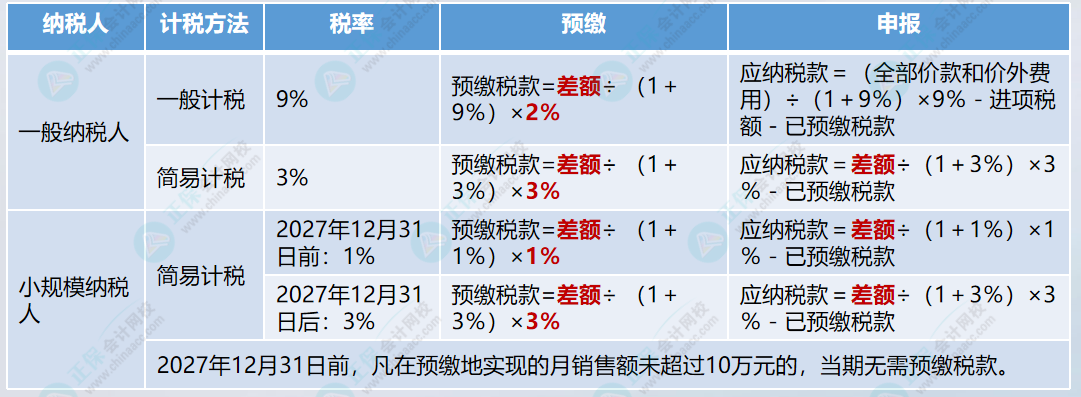

建筑企业的增值税政策中有预缴的规定,具体预缴和申报的计算详见下表。

注:差额=全部价款和价外费用-建筑分包款

那么,何种情形下要预缴呢?

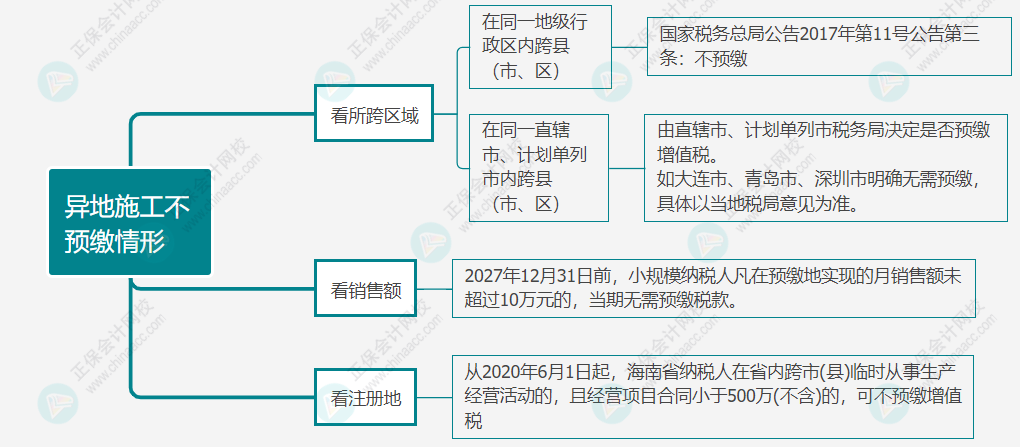

大家普遍知道,跨县(市、区)提供建筑服务需要预缴增值税,那是否有无需预缴的情形呢?

01

跨县(市、区)建筑项目

政策依据

(1)国家税务总局关于发布《纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法》的公告(国家税务总局公告2016年第17号)规定:“第二条 本办法所称跨县(市、区)提供建筑服务,是指单位和个体工商户(以下简称纳税人)在其机构所在地以外的县(市、区)提供建筑服务。

纳税人在同一直辖市、计划单列市范围内跨县(市、区)提供建筑服务的,由直辖市、计划单列市国家税务局决定是否适用本办法。

其他个人跨县(市、区)提供建筑服务,不适用本办法。”

(2)国家税务总局关于《进一步明确营改增有关征管问题》的公告(国家税务总局公告2017年第11号 )规定:“三、纳税人在同一地级行政区范围内跨县(市、区)提供建筑服务,不适用《纳税人跨县(市、区)提供建筑服务增值税征收管理暂行办法》(国家税务总局公告2016年第17号印发)。”

(3)国家税务总局关于《增值税小规模纳税人减免增值税等政策有关征管事项》的公告(国家税务总局公告2023年第1号)规定:“九、按照现行规定应当预缴增值税税款的小规模纳税人,凡在预缴地实现的月销售额未超过10万元的,当期无需预缴税款。在预缴地实现的月销售额超过10万元的,适用3%预征率的预缴增值税项目,减按1%预征率预缴增值税。”

(4)《国家税务总局海南省税务局关于调整省内跨区域涉税事项管理的通告》(琼税通告〔2020〕8号):“国家税务总局海南省税务局决定从2020年6月1日起,我省纳税人在省内跨市(县)临时从事生产经营活动的,且经营项目合同小于500万(不含)的,可不需向机构所在地的税务机关填报《跨区域涉税事项报告表》,也不需在经营地办理跨区域涉税管理事项的报告、报验,延期、反馈等相关事宜。”

政策分析

依据上述政策,跨县(市、区)建筑项目工程款通常需要预缴增值税,但仍然有无需预缴的情形,笔者整理如下:

注:1.地级行政区是介于省级行政区和县级行政区之间的行政区。截至2017年10月,中国大陆地级行政区共计334个:地级市294个,地区7个,自治州30个,盟3个。如:安徽省合肥市属于地级市,合肥市内跨县(市、区)的建筑项目无需预缴增值税。

2.直辖市(4个):北京市、上海市、天津市、重庆市。

计划单列市(5个):大连市、青岛市、宁波市、

厦门市、深圳市。

3.异地施工不预缴情形的政策分析同“二、工程进度款”。

02

同一县(市、区)建筑项目

大多数财税朋友都认为只有跨县(市、区)建筑项目才需要预缴增值税,那真的是这样吗?

政策依据

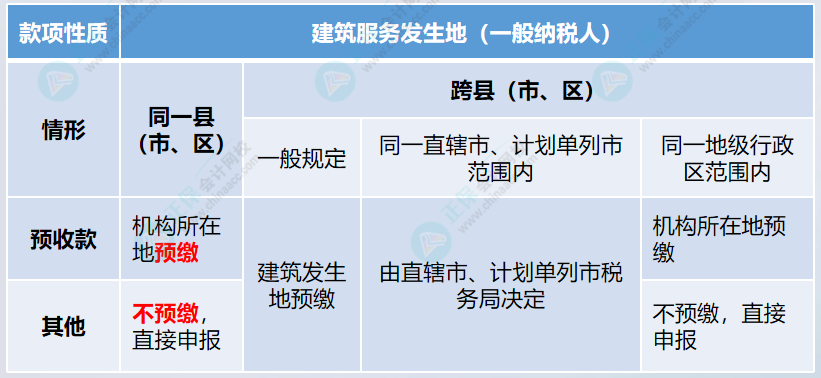

《关于建筑服务等营改增试点政策的通知》(财税[2017]58号)规定:“第三条 纳税人提供建筑服务取得预收款,应在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照本条第三款规定的预征率预缴增值税。

按照现行规定应在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在建筑服务发生地预缴增值税。按照现行规定无需在建筑服务发生地预缴增值税的项目,纳税人收到预收款时在机构所在地预缴增值税。

适用一般计税方法计税的项目预征率为2%,适用简易计税方法计税的项目预征率为3%。”

政策分析

依据上述政策,无论建筑项目是否跨县(市、区),只要是建筑预收款都需要预缴增值税。即便是无需异地预缴增值税的跨县(市、区)项目,取得预收款也需要在机构所在地预缴增值税。

而财税[2017]58号中的工程预收款就是实务中的工程预付(备料)款。工程项目开工前,为了确保工程施工正常进行,建设单位应按照合同规定,拨付给施工企业一定限额的工程预付(备料)款。

03

总结归纳

建筑工程款是否需要预缴增值税,要判断款项性质以及是否跨区域,笔者将一般纳税人(非海南省)的相关情形归纳成表格如下:

如果是小规模纳税人(非海南省),还需考虑“在预缴地实现的月销售额未超过10万元(季度30万)的,当期无需预缴税款”的情形。

来源:正保会计网校税务网校原创内容,作者:刘老师(正保会计网校答疑专家),侵权必究!

编辑推荐: