汇算清缴:资产减值准备金与资产损失填报注意事项

来源: 正保会计网校

2021-05-31

普通

5月份是一年一度的企业所得税汇算清缴的关键时期,企业当年计提了信用减值损失和资产减值损失,同时发生了资产损失,汇算清缴时填报企业所得税年度申报表,计提的减值损失与发生的资产损失填报时应注意哪些呢?

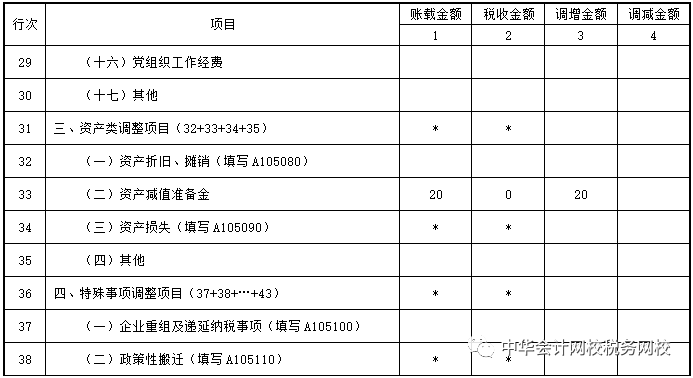

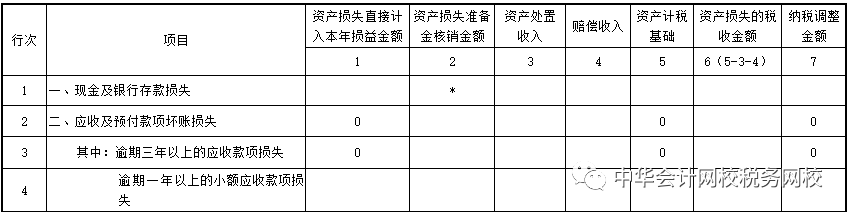

一、错误填报:按计提的资产减值损失与发生资产损失的税会差异的差额填报

例如:甲公司2020年对应收款计提了信用减值损失100万,一笔3年以上的应收款80万确定不能收回,发生了坏账80万,按差额20万(100-20)填报A105000纳税调整项目明细表的“第33行(二)资产减值准备金”。

企业所得税年度报表的相关附表填报如下:

A105000纳税调整项目明细表

A105090资产损失税前扣除及纳税调整明细表

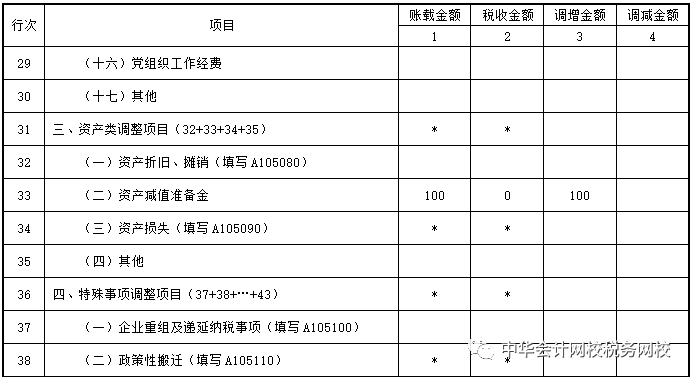

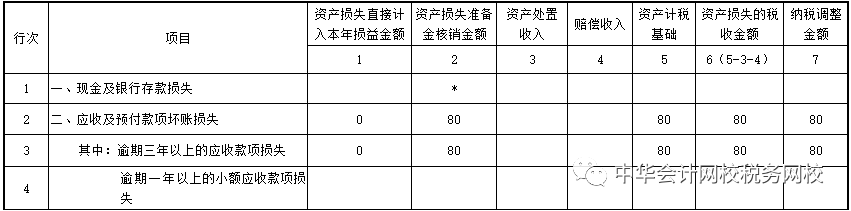

二、正确填报:计提的资产减值损失与发生的资产损失应分别填报相关附表

接上例,企业所得税年度报表的相关附表填报如下:

A105000纳税调整项目明细表

A105090资产损失税前扣除及纳税调整明细表

2020年企业计提的资产减值损失与发生资产损失的税会差异的最终结果是调增应纳税所得额20万,但是应分别填报,不能按计提的资产减值损失与发生资产损失的税会差异的差额填报。同样,企业计提的存货减值准备、固定资产减值准备、无形资产减值准备等的税会差异与发生的存货、固定资产和无形资产等处置、报废损失的税会差异,在企业所得税汇算清缴时应分别填报相关附表,不能以差额填报相关附表。

作者:裴老师(正保财税咨询专家)