合同价款表述不同,交税差距竟然这么大?财务审核合同千万要注意

【案例】

A公司为门窗生产及销售企业,同时具备安装资质。2018年A公司同B公司签署门窗销售及安装合同,总价款约定1300万(含税)。A公司在开具发票时自行将1300万拆分为1000万销售和300万安装,并分别开具了13%和9%增值税发票。结果在税务稽查,稽查局要求300万部分也应按照13%缴纳增值税。请问是否正确?

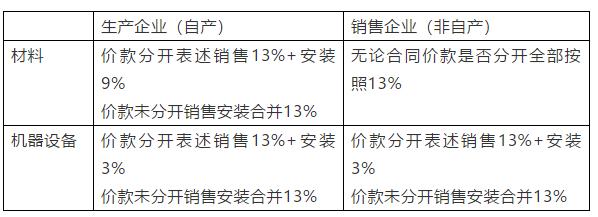

关于销售同时提供安装服务如何缴纳增值税的问题,税法做过很多次调整,按照总局公告2017年第11号文件规定如下:

一、纳税人销售活动板房、机器设备、钢结构件等自产货物的同时提供建筑、安装服务,不属于《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第四十条规定的混合销售,应分别核算货物和建筑服务的销售额,分别适用不同的税率或者征收率。

这里的关键是如何理解分别核算?通常情况下,分别核算至少有两个关键要点:

一是合同中必须将两部分价款分开,如总价款1300万,其中销售部分1000万,安装300万。

另一个要点是企业在会计核算中应将两部分收入分开核算,并分别结转收入结转成本。

这两个要点缺一不可,案例中的A企业在合同中未能将两部分价款分开,税务机关要求按照混合销售直接按照13%交税,虽然有些严厉,但还是处理正确的。因此特别提醒企业,在遇到这种情况时一定要注意合同价款的约定和表述方式。

当然,如果A企业是生产企业而是销售企业,销售外购门窗材料同时提供安装,无论价款是否分开都应当按照13%统一认定为混合销售统一交税。

这里的A企业销售的是自产货物中的材料,如果是自产货物中的设备,安装部分的收入税率还有所不同。根据《国家税务总局关于明确中外合作办学等若干增值税征管问题的公告》(国家税务总局公告2018年第42号)文件解释:

六、一般纳税人销售自产机器设备的同时提供安装服务,应分别核算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

一般纳税人销售外购机器设备的同时提供安装服务,如果已经按照兼营的有关规定,分别核算机器设备和安装服务的销售额,安装服务可以按照甲供工程选择适用简易计税方法计税。

最后将所有的销售及安装情况增值税汇总如下表:

财务中高层管理者晋级特训班,助您实现高薪会计梦!让财务人员提升硬实力,系统掌握预算规划、财务分析、制度建设等能力;训练学员的领导能力、工作汇报能力,使其对上能够充分表达工作效果,完美汇报财务总监、CFO、CEO,对下能够带领团队,冲锋陷阵;对外能够妥善处理税局、银行、券商、工商等关系。

财务中高层P&M能力7期特训营

掌握财务主管、财务经理专业能力及管理能力