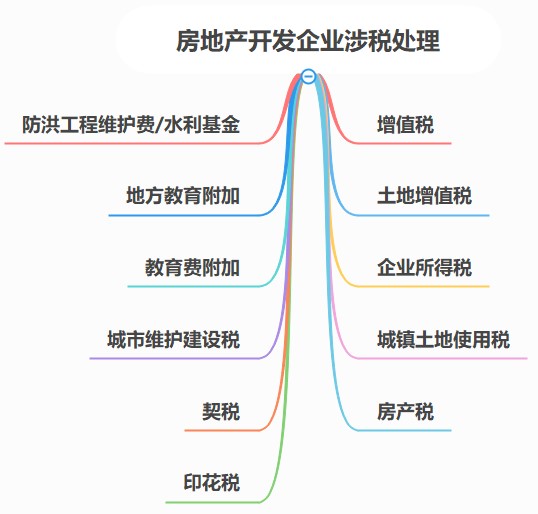

房地产开发企业涉税问题,该怎样处理呢?(案例解析)

房地产开发企业涉及多种税项,我们应该怎样处理呢?快来跟随小编看一看吧!

1.增值税

(1)房地产开发企业增值税的预缴

①适用简易计税方法的增值税的预缴

应预缴税款=预收账款/(1+5%)×3%

案例解析:

万新公司一期项目为2016年1月开工的老项目,采用简易计税方法,2019年4月实现预售收入315万元,应预缴增值税:315/(1+5%)×3%=9(万元)

②适用一般计税方法的增值税的预缴

应预缴税款=预收账款/(1+9%)×3%

案例解析:

万新公司二期项目为2016年10月开工的新项目,采用一般计税方法,2019年4月实现预售收入981万元,应预缴增值税:981/(1+9%)×3%=27(万元)

(2)房地产开发企业的一般纳税人销售自行开发的房地产项目,适用一般计税方法

销售额=(全部价款和价外费用-当期允许扣除的土地价款)/(1+9%)

当期允许扣除的土地价款=(当期销售房地产项目建筑面积÷房地产项目可供销售建筑面积)×支付的土地价款

当期销售房地产项目建筑面积:指当期进行纳税申报的增值税销售额对应的建筑面积。

房地产项目可供销售建筑面积:指房地产项目可以出售的总建筑面积,是计算容积率的地上建筑面积,不包括销售房地产项目时未单独作价结算的配套公共设施的建筑面积,不包括地下车位建筑面积。

支付的土地价款:指向政府、土地管理部门或受政府委托收取土地价款的单位直接支付的土地价款,包括土地受让人向政府部门支付的征地和拆迁补偿费用、土地前期开发费用和土地出让收益等。

房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。纳税人按上述规定扣除拆迁补偿费用时,应提供拆迁协议、拆迁双方支付和取得拆迁补偿费用凭证等能够证明拆迁补偿费用真实性的材料。

案例解析:

万新公司三期项目为2017年12月开工的新项目,2019年4月竣工交房。该项目土地价款1.5亿元,可售建筑面积50000平方米,现已售45000平方米,实现收入6.8亿元(收入均为2018年5月1日至2019年3月31日之间实现)。

当期允许扣除土地价款=15000/50000×45000=13500(万元)

销售额=(68000-13500)/(1+9%)=50000(万元)

销项税额=50000×9%=4500(万元)

2.土地增值税

纳税义务人:转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人。

计税依据:以转让所取得的收入减除法定扣除项目金额后的增值额为计税依据。

(1)房地产开发企业土地增值税的预征

应预缴税款=(预收账款-预缴增值税)×预征率

案例解析:

万新公司土地增值税预征率2%

①万新公司一期项目为2016年1月开工的老项目,采用简易计税方法,2019年4月实现预售收入315万元。

应预缴增值税:315/(1+5%)×3%=9(万元)

应预缴土地增值税:(315-9)×2%=6.12(万元)

②万新公司二期项目为2016年10月开工的新项目,采用一般计税方法,2019年4月实现预售收入981万元。

应预缴增值税:981/(1+9%)×3%=27(万元)

应预缴土地增值税:(981-27)×2%=19.08(万元)

(2)房地产开发企业土地增值税清算

增值额=房地产转让收入-扣除项目金额

增值率=增值额/扣除项目金额

土地增值税四级超率累进税率表 | |||

级数 | 增值额与扣除项目金额的比率 | 税率 | 速算扣除系数 |

1 | 不超过50%的部分 | 30% | 0 |

2 | 超过50%至100%的部分 | 40% | 5% |

3 | 超过100%至200%的部分 | 50% | 15% |

4 | 超过200%的部分 | 60% | 35% |

①增值额未超过扣除项目金额50%

土地增值税税额=增值额×30%

②增值额超过扣除项目金额50%,未超过100%的

土地增值税税额=增值额×40%-扣除项目金额×5%

③增值额超过扣除项目金额100%,未超过200%

土地增值税税额=增值额×50%-扣除项目金额×15%

④增值额超过扣除项目金额200%

土地增值税税额=增值额×60%-扣除项目金额×35%

公式中的5%、15%、35%为速算扣除系数。

案例解析:

万新公司三期项目为2017年12月开工的新项目,2019年4月竣工交房。该项目土地价款1.5亿元,可售建筑面积50000平方米,现已售45000平方米,实现收入6.8亿元(收入均为2018年5月1日至2019年3月31日之间实现)。

该项目具备土地增值税清算条件,已售部分土地成本1.35亿元,房地产开发成本1.5亿元,利息支出1500万元,缴纳增值税附加税186万元,已预缴土地增值税2014万元。

万新公司所在地规定其他房地产开发费用计算扣除比例为5%,土地增值税清算过程如下:

a 房地产转让收入:68000-4500=63500(万元)

其中4500万元为万新公司三期项目的销项税额[68000-15000×45000/50000)/(1+9%)×9%]

b 取得土地使用权支付的地价及有关费用:13500万元

c 房地产开发成本:15000万元

d 房地产开发费用:1500+(13500+15000)×5%=2925(万元)

e 允许扣除的税费:186万元

f 从事房地产开发的纳税人加计扣除20%:加计扣除额=(13500+15000)×20%=5700(万元)

g 允许扣除的项目金额合计:13500+15000+2925+186+5700=37311(万元)

h 增值额:63500-37311=26189(万元)

i 增值率:26189/37311=70%

j 应纳税额:26189×40%-37311×5%=8610(万元)

k 应补缴税款:8610-2014=6596(万元)

3.企业所得税

开发产品符合下列条件之一的,应视为已经完工:

(一)开发产品竣工证明材料已报房地产管理部门备案;

(二)开发产品已取得了初始产权证明;

(三)开发产品已开始投入使用。

以上三个条件如果同时满足,遵循时点界定孰先原则,以最早的一个时点确定开发产品完工时点。

完工前后企业所得税的处理:

企业销售未完工开发产品取得的收入,应先按预计计税毛利率分季(或月)计算出预计毛利额,计入当期应纳税所得额。

开发产品完工后,企业应及时结算其计税成本并计算此前销售收入的实际毛利额,同时将其实际毛利额与其对应的预计毛利额之间的差额,计入当年度企业本项目与其他项目合并计算的应纳税所得额。

(1)房地产开发企业项目完工之前的企业所得税预缴

案例解析:

万新公司所在地计税毛利率规定为20%

①万新公司一期项目为2016年1月开工的老项目,采用简易计税方法,2019年4月实现预售收入315万元,预计毛利额:315/(1+5%)×20%=60(万元)

②万新公司二期项目为2016年10月开工的新项目,采用一般计税方法,2019年4月实现预售收入981万元,预计毛利额:981/(1+9%)×20%=180(万元)

(2)房地产开发企业项目完工之后的毛利额的调整

万新公司三期项目为2017年12月开工的新项目,2019年4月竣工交房。该项目土地价款1.5亿元,可售建筑面积50000平方米,现已售45000平方米,实现收入6.8亿元,已售部分土地成本1.35亿元,房地产开发成本1.5亿元(收入均为2018年5月1日至2019年3月31日之间实现)。

完工之前预计毛利额:68000/(1+10%)×20%=12363.64(万元)

完工之后实际毛利额:68000-4500-13500-15000=35000(万元)

其中4500万元为万新公司三期项目的销项税额[(68000-15000×45000/50000)/(1+9%)×9%]

项目完工,实际毛利额与预计毛利额的差额:35000-12363.64=22636.36(万元)

4.城镇土地使用税

(1)城镇土地使用税缴纳的起始时间:

财税〔2006〕186号文规定:对纳税人自建、委托施工及开发涉及的城镇土地使用税的纳税义务发生时间,由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时间的,由受让方从合同签订的次月起缴纳城镇土地使用税。

因此,土地使用税缴纳的起始时间主要决定于土地使用权出让合同的签订条款。

(2)城镇土地使用税缴纳的终止时间:

财税〔2008〕152号文规定:纳税人因房产、土地的实物或权利状态发生变化而依法终止房产税、城镇土地使用税纳税义务的,其应纳税款的计算应截止到房产、土地的实物或权利状态发生变化的当月末。

对于房地产开发企业来说,自竣工交房的次月终止土地使用税的缴纳。

5.房产税

(1)财税地[1986]8号文规定:凡是在基建工地为基建工地服务的各种工棚、材料棚、休息棚和办公室、食堂、茶炉房、汽车房等临时性房屋,不论是施工企业自行建造还是由基建单位出资建造交施工企业使用的,在施工期间,一律免征房产税。但是,如果在基建工程结束以后,施工企业将这种临时性房屋交还或者估价转让给基建单位的,应当从基建单位接收的次月起,依照法规征收房产税。

因此,房地产开发企业施工过程中的各种工棚、材料棚、休息棚和办公室、食堂、茶炉房、汽车房等临时性房屋在施工期间,一律免征房产税。基建工程结束以后,自接收的次月起,依照规定征收房产税。

(2)售楼处、样板间的房产税处理

房地产开发企业为销售房屋而建造的售楼处、样板间不适用(财税地[1986]8号文)第二十一条免征房产税的规定。因此,应当自建造完毕次月起缴纳房产税。对于售楼处、样板间房产税的缴纳,应按自用原值计税。

6.印花税

轻税重罚

房地产开发企业印花税常涉税目(特色):

序号 | 合同类型 | 税目 | 税率 |

1 | 国有土地转让合同 | 产权转移书据 | 0.5‰ |

2 | 与工程设计单位签订的设计合同 | 建设工程勘察设计合同 | 0.5‰ |

3 | 与施工方签订的施工合同 | 建筑安装工程承包合同 | 0.3‰ |

4 | 与金融机构签订的借款合同 | 借款合同 | 0.05‰ |

5 | 房产销售时和买房人签订的合同 | 产权转移书据 | 0.5‰ |

7.契税

主要关注房地产开发企业拿地过程中缴纳契税的相关事项

财税〔2004〕134号文规定:出让国有土地使用权的,其契税计税价格为承受人为取得该土地使用权而支付的全部经济利益。

主要包括以下两种情况:

(1)如果以竞价方式出让的,其契税计税价格,一般应确定为竞价的成交价格,土地出让金、市政建设配套费以及各种补偿费用应包括在内。

(2)如果以协议方式出让的,其契税计税价格为成交价格。成交价格包括土地出让金、土地补偿费、安置补助费、地上附着物和青苗补偿费、拆迁补偿费、市政建设配套费等承受者应支付的货币、实物、无形资产及其他经济利益。

同时规定,以协议方式出让国有土地使用权,没有成交价格或者成交价格明显偏低的,征收机关可依次按下列两种方式确定:

①评估价格,由政府批准设立的房地产评估机构根据相同地段、同类房地产进行综合评定,并经当地税务机关确认的价格。

②土地基准地价,由县以上人民政府公示的土地基准地价。

8.城市维护建设税

以纳税人实际缴纳的增值税税额为计税依据,与增值税同时缴纳。

9.教育费附加

以纳税人实际缴纳的增值税税额为计税依据,与增值税同时缴纳。

10.地方教育附加

以纳税人实际缴纳的增值税税额为计税依据,与增值税同时缴纳。

11.防洪工程维护费/水利基金

以纳税人实际缴纳的增值税税额为计税依据,与增值税同时缴纳。

需根据各地具体规定决定是否缴纳,怎样缴纳。

全税种通盘学+报税/认证/开票实训平台模拟演练,点击查看详情>>全税种纳税申报集训营

2021年实操学习榜Top1:会计做账报税私教班第九季

财务实操人员必学全盘账税,最快只需1个月时间!

3套做账实训,2套开票办税软件,金蝶用友软件,8大行业,175小时课程讲解,200张发票业务办理,300笔业务演练,350讲课程;手工实操、软件实操、做账、报税、发票、外勤、软件、行业,8大核心技能,助力轻松上岗!

遇到不会的有老师在微信群详细指导!工作问题也能为你解答疑惑,帮你尽快成为职场小能手!

贴心赠送——用友、金蝶、报税开票软件!

更多推荐