关于文化事业建设费,你一定要知道这些!

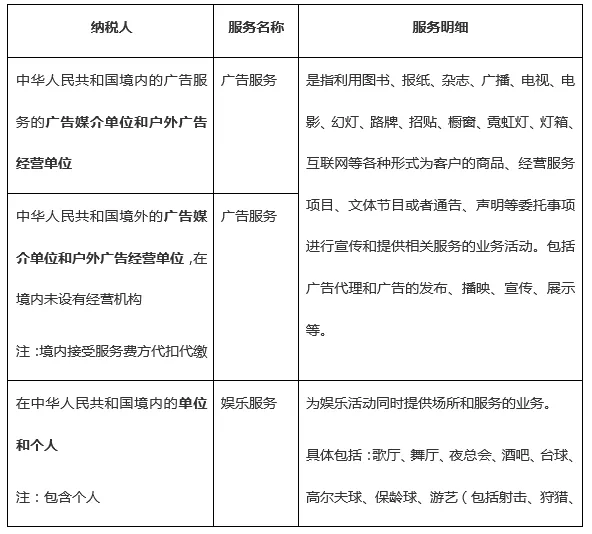

一、文化事业建设费的纳税人和征收范围

二、文化事业建设费的计算

1. 广告服务纳税义务人

应缴费额=计费销售额×3%

计费销售额=缴纳义务人提供广告服务取得的全部含税价款和价外费用-支付给其他广告公司或广告发布者的含税广告发布费

注:缴纳义务人减除价款的,应当取得增值税专用发票或国家税务总局规定的其他合法有效凭证,否则,不得减除。

2. 广告服务代扣代缴义务人

应扣缴费额=支付的广告服务含税价款×3%

3. 娱乐服务纳税义务人

娱乐服务应缴费额=娱乐服务计费销售额×3%

娱乐服务计费销售额=缴纳义务人提供娱乐服务取得的全部含税价款和价外费用

三、文化事业建设费的优惠政策

1. 小规模纳税人月销售额不超过2万元免征文化事业建设费

政策依据:国家税务总局实施减税降费工作领导小组办公室《2019年减税降费政策答复汇编》

问题62:增值税免税标准提高后,文化事业建设费的标准是否提高?

根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)及《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(2019年第4号)规定,小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。问:文化事业建设费是否适用按月10万元按季30万元的规定?

答:小规模纳税人免税标准为2万元时,为减轻文化事业建设费缴费人负担,部局两家发文明确,小规模纳税人中月销售额不超过2万元的缴费义务人,同时免征文化事业建设费,这是一项长期有效的政策。小规模纳税人免税标准提高至3万元后,部局两家又发文明确,对月销售额不超过3万元的缴费义务人,同时免征文化事业建设费,但此项政策有明确的执行期限,并已于2017年12月31日到期停止执行。小规模纳税人免税标准提高至10万元后,部局两家也未再相应提高免征文化事业建设费的标准。因此,目前仅有月销售额不超过2万元免征文化事业建设费的政策仍继续有效。下一步文化事业建设费有关征缴问题,财政部正会同有关部门进行研究。

小编提问:月销售额不超过2万元免征文化事业建设费的政策中“月销售”是差额还是全额呢?

依据《国家税务总局 关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)第二条:适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受本公告规定的免征增值税政策。在国家税务总局公告2019年4号前,适用国家税务总局公告2016年26号的规定:适用增值税差额征收政策的增值税小规模纳税人,以差额前的销售额确定是否可以享受3万元(按季纳税9万元)以下免征增值税政策。

参考上面税务总局的答复,没有专门对文化事业费计费销售额专门下文明确前,应当按之前的口径执行。

2. 自2019年7月1日至2024年12月31日,文化事业建设费减征50%

《财政部关于调整部分政府性基金有关政策的通知》(财税[2019]46号)

自2019年7月1日至2024年12月31日,对归属中央收入的文化事业建设费,按照缴纳义务人应缴费额的50%减征;对归属地方收入的文化事业建设费,各省(区、市)财政、党委宣传部门可以结合当地经济发展水平、宣传思想文化事业发展等因素,在应缴费额50%的幅度内减征。各省(区、市)财政、党委宣传部门应当将本地区制定的减征政策文件抄送财政部、中共中央宣传部。

地方也纷纷出台归属地方收入的文化事业建设费的减征政策,如:《湖南省财政厅关于调整文化事业建设费有关政策的通知》(湘财综[2019]11号)、《浙江省财政厅 国家税务总局浙江省税务局关于降低文化事业建设费有关事项的通知》(浙财综[2019]20号 )等。

四、哪些服务不需要缴纳文化事业建设费

广告设计、创意策划、文印晒图属于“设计服务”无需缴纳文化事业建设费;广告安装属于“建筑服务”无需缴纳文化事业建设费;广告牌属于“销售货物”无需缴纳文化事业建设费。

所以,在实务中,如果业务既包含广告设计、广告牌制作、广告安装,也包含广告发布的,建议按照兼营处理,分别纳税并开具发票。如:分别开具*金属制品*广告牌、税率13%(或征收率3%);*设计服务*广告设计、税率6%(或征收率3%);*建筑服务*广告牌安装、税率9%(或征收率3%);*广告服务*广告发布费,税率6%(或征收率3%)。

| 作者:刘老师(正保会计网校答疑专家)