工资薪金所得预扣个税怎么计算?网校喊你来了解“累计预扣法”啦!

1. 预扣率

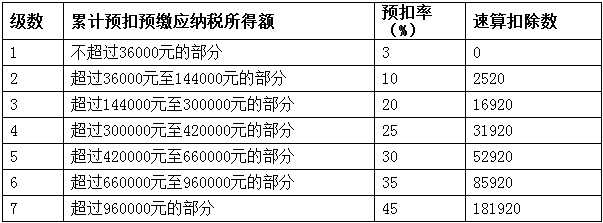

预扣就是预先扣除,在还不知道个人全年综合所得的情况下事先扣除一定的个税。等到全年个人综合所得出来确定的数据,再进行汇算清缴,多退少补。也就是说这个预先缴纳的个税金额与最终需要缴纳的实际金额可能会有出入。所以在新个人所得税法中引入了预扣的概念。在计算预扣个人所得税金额的时候,我们同样使用超额累进税率,我们把预扣个税的时候使用的税率称之为“预扣率”。国家税务总局公告2018年第56号给了预扣率表。

个人所得税预扣率表一

(居民个人工资、薪金所得预扣预缴适用)

2. 速算扣除数

速算扣除数是指为解决超额累进税率分级计算税额的复杂技术问题,而预先计算出的一个数据。超额累进税率的计税特点,是把全部应税金额分成若干等级部分,每个等级部分分别按相应的税率计征,税额计算比较复杂。简便的计算方法是先将全部应税金额按其适用的最高税率计税,然后再减去速算扣除数,其余额就为按超额累进税率计算的税额。速算扣除数是按全额累进税率计算的税额和按超额累进税率计算的税额相减后的一个差数。

本级速算扣除额=上一级最高应纳税所得额×(本级税率-上一级税率)+上一级速算扣除数

这个速算扣除数是国家已经给好的,我们不用再去自己推导速算扣除数的计算过程,只需要记住并会用即可。

3. 累计减除费用

累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

需要注意的是这里 的累计,是在本单位任职受雇月份的累计。如果一个人连续在一个单位工作了12个月,截止年底,其累计减除费用金额与其全年可扣除金额相同;但是如果一个人年中入职或离职,那预扣税额和实际应缴税额就产生了差异 。

比如大学生张某2019年6月份毕业,9月份入职工作单位,单位从10月份开始为个人进行扣缴申报。那么10月初进行所属期9月份的个人所得税纳税申报时,其累计减除费用是5000元;11月初进行所属期10月份的个人所得税纳税申报时,其累计减除费用是10000元;12月初进行所属期11月份的个人所得税申报时,其累计减除费用是15000元;2020年1月初进行所属期12月份的个人所得税申报时,其累计减除费用是20000元.。

也即小张2019年总计在单位工作4个月,单位一共为个人进行了4次扣缴申报,累计减除费用为20000元。小张在个人进行汇算清缴时,用2019年当年取得的总收入,减除6万元和专项扣除等,计算应纳税所得额。或者当一个个人在年度中间从原单位离职,过了几个月之后才在新的单位就职,那么在年度汇算清缴时,也应该按照60000元的基本费用来扣除。

4. 累计预扣预缴应纳税所得额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

例如 1月份的累计预扣预缴应纳税所得额=1月收入-1月免税收入-1月减除费用-1月专项扣除-1月专项附加扣除-1月依法确定的其他扣除

2月份的累计预扣预缴应纳税所得额=1月2月收入合计-1月2月免税收入合计-1月2月专项扣除合计-1月2月专项附加扣除合计-1月2月依法确定的其他扣除合计

3月份的累计预扣预缴应纳税所得额=1至3月份收入合计-1至3月份免税收入合计-1至3月份专项扣除合计-1至3月份专项附加扣除合计-1至3月份依法确定的其他扣除合计

5. 本期应预扣预缴税额

也即按照预扣率和速算扣除数计算的预扣个人所得税金额。

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

例如3月份应预扣预缴个人所得税额=【(1至3月份收入合计-1至3月份免税收入合计-1至3月份专项扣除合计-1至3月份专项附加扣除合计-1至3月份依法确定的其他扣除合计)×预扣率-速算扣除数】-1至3月份减免税额合计数-1至2月份预扣预缴税额合计数。

本文由正保会计网校胡雪飞老师原创,转载请标明出处。

相关推荐: