在2021税务师VIP签约特训班《税法二》开学典礼上,战大萍老师不仅分享了税法二考试特点及备考方法,也分享了部分容易混淆的知识点干货,相信对大家的学习有帮助!

一、全额累进税率和超额累进税率的比较

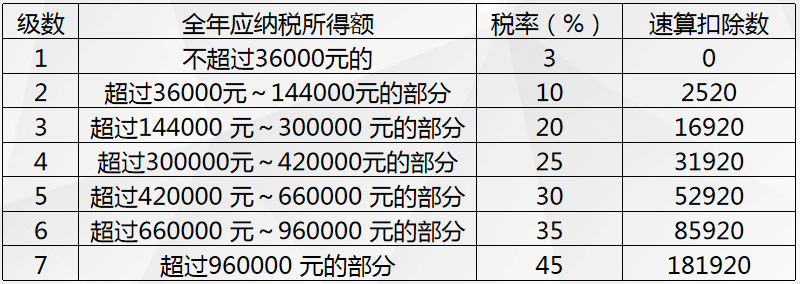

税率表如下:

【案例】

假设熊二2020年应纳税所得额是300000元,熊大2020年的应纳税所得额是300001元。

(1)全额累进税率:

熊二2020年应纳税额=300000×20%=60000(元),税后所得=300000-60000=240000(元);

熊大2020年应纳税额=300001×25%=75000.25(元),税后所得=300001-75000.25=225000.75(元)。

(2)超额累进税率:

熊二2020年应纳税额=36000×3%+(144000-36000)×10%+(300000-144000)×20%=43080(元),税后所得= 300000 - 43080 =256920(元)

熊大2020年应纳税额=36000×3%+(144000-36000)×10%+(300000-144000)×20%+(300001-300000)×25%=43080.25(元),税后所得=300001-43080.25=256920.75(元)。

【结论】全额累进税率计算方法简便,但税收负担不合理,特别是在划分级距的临界点附近,税负呈跳跃式递增,甚至会出现税额增加超过课税对象数额增加的不合理现象,不利于鼓励纳税人增加收入。

【思考】超额累进税率能够避免税收负担不合理,但计算方法复杂,能否简化?

【结论】按超额累进方法计算的税额=按全额累进方法计算的税额-速算扣除数

验证:按上例

熊二2020年应纳税额=300000×20%-16920=43080(元)

熊大2020年应纳税额=300001×25%-31920=43080.25(元)。

二、税收优惠

(一)基本概念

税收优惠,是指国家运用税收政策在税收法律、行政法规中规定对某一部分特定企业和课税对象给予减轻或免除税收负担的一种措施。是为了配合国家在一定时期的政治、经济和社会发展总目标,政府利用税收制度,按预定目的,在税收方面相应采取的激励和照顾措施,以减轻某些纳税人应履行的纳税义务来补贴纳税人的某些活动或相应的纳税人。主要包括减税、免税、退税等。

以企业所得税税收优惠为例来看减免税

应纳税所得额=收入总额-不征税收入-免税收入-各项扣除-允许弥补的以前年度亏损

(二)拓展概念

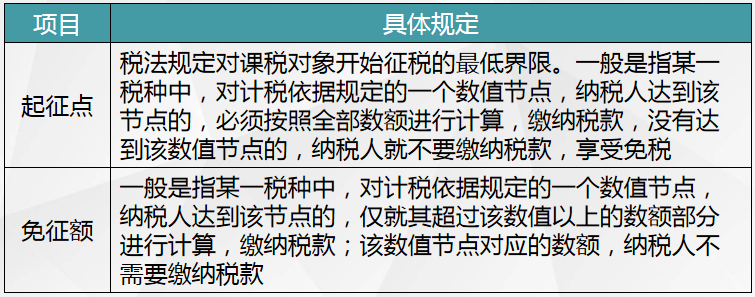

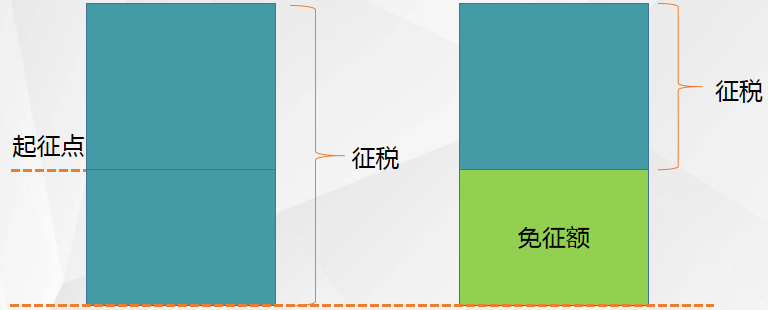

1.起征点VS免征额

【小案例】动物王国收入税的税率是10%。

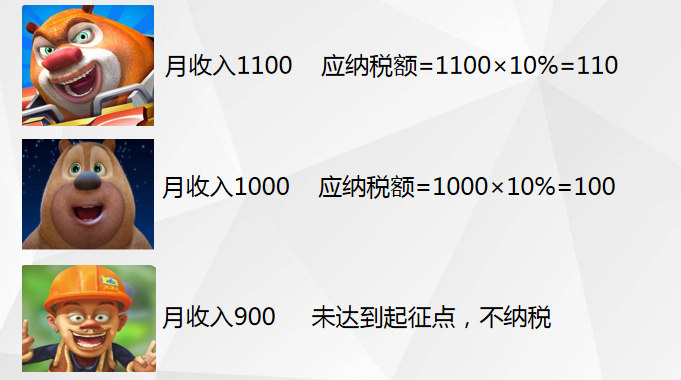

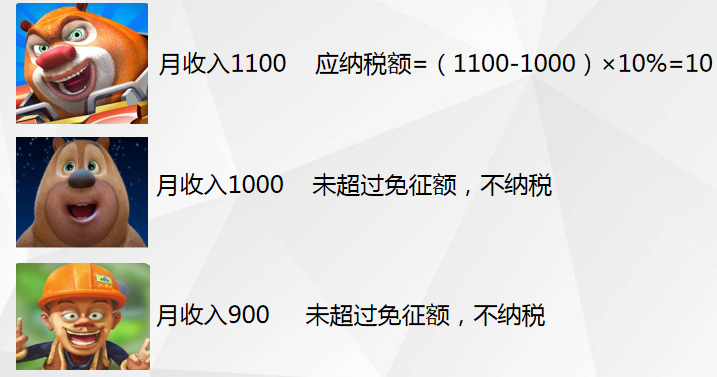

情形1:起征点是1000元动物币

情形2:免征额是1000元动物币。

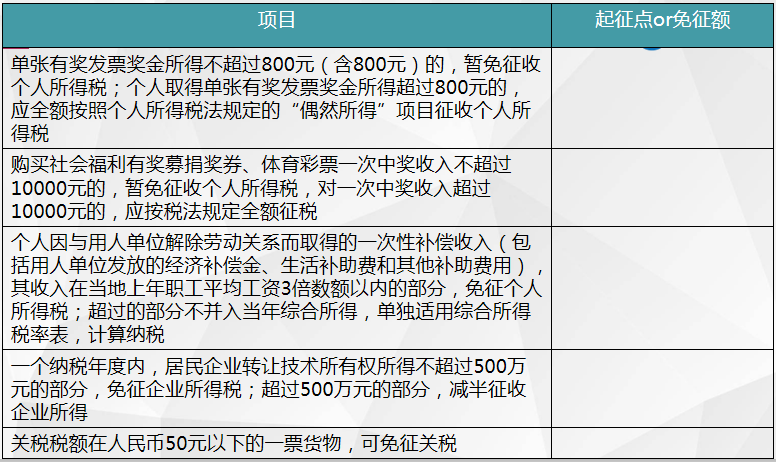

【请你来判断】起征点or免征额

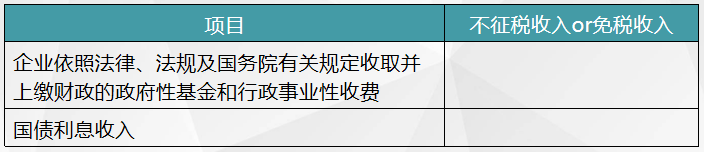

2.不征税和免税

【请你来判断】不征税收入or免税收入

以上只是部分干货内容,战大萍老师主讲2021税务师VIP签约特训班课程。点击试听/了解课程!还未选好辅导课程的同学,欢迎加入正保会计网校2021税务师备考队伍!更多精品课程推荐>>

更多推荐:

免费试听85200人已学