2017年注册会计师考试一天天临近,即将参加考试的你准备的怎么样啦? 正保会计网校的CPA《经济法》张稳老师真的是让小编真心感动,平时工作、录课本就已经很辛苦,还在百忙之中帮大家总结考点,以下是张稳老师总结的2017注会经济法新增考点——借壳上市相关内容,据说它的出题率无限接近100%。小本本拿出来吧,划重点啦!

————————以下为正文————————

“借壳上市”新规是2017年教材新增考点,其出题概率无限接近100%,每个注会经济法老师一定会在串讲班多次、反复、动之以情的阐述该知识点的重要性。但若只是阐述重要性而不去分析怎么出题,就如同成功学大师反复强调财富重要性,却不告诉你怎么挣钞票一样,只能是心里添堵。

我们之前谈论过,为何听课能听懂、看书能看懂,但做题就是不会?主要原因是“老师充当了导游的角色,替你打开了上帝视角”,而真正置身于考场上则是“第一人称视角走迷宫游戏”。老师在讲课中帮你回避了迷宫中所有分支路径,你的思维此时是线性的,平坦的,而自己做题时却是开放的、多线程的。好的老师不仅能带你走出来,还能走回去,复盘分析之前遇到的所有分岔路,让你知道独自一人面对时如何去应对。

(一)如何应对借壳上市的界定标准?

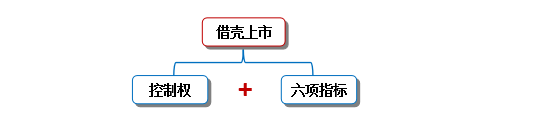

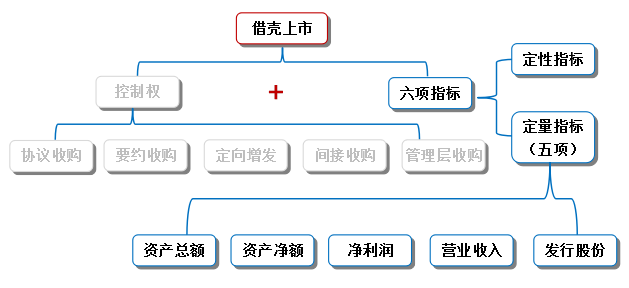

判断一项上市公司资产重组交易是否界定为借壳上市,其基本公式是:控制权转移+满足至少一项定量或定性指标

1.谁的控制权——上市公司的控制权

我们在前面“织网捕鱼(四)”中将上市公司比作二手房,而资产重组则是房屋整体装修换风格,那么取得的控制权当然是上市公司的控制权,当你考试拿到一道案例题,问你是否界定为“借壳上市”时,你首先要清晰的判断——上市公司控制权是否发生了转移?如果控制权发生了移转,那再去考虑那六项特定指标;如没有发生转移,那无论如何都不可能是借壳上市。

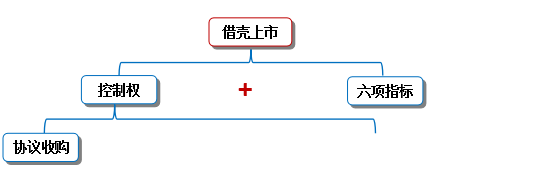

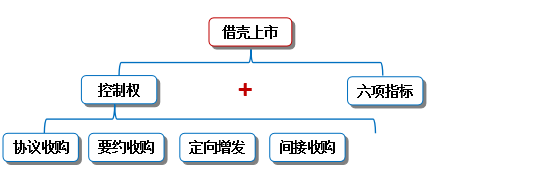

下面问题来了,控制权如何才能转移?答案多种多样。这里出题的分岔路就有很多,既涉及通过收购取得控制权、又涉及通过增发股份取得控制权;收购中又包括要约收购和协议收购,而要约收购中还涉及豁免规则,甚至还包括间接收购这种另类情形。我们下面给这里简单分类,探求出题人编故事的重点突破口是哪里。

2.如何取得控制权

(1)协议收购

收购人通过协议收购方式一次性“招安”上市公司的控股股东,如:甲公司收购A上市公司的股份,A公司的控股股东是乙公司,持有A公司40%的股份,于是甲公司与乙公司协商一次性收购其手中的40%股份,取代了乙公司控股股东的地位。

这里的具体考点会涉及到:

①与收购人构成一致行动人的投资者范围(教材P257)

②协议收购一次性购买40%行不行?是否触发了要约收购义务?(教材P259)

③权益披露如何进行?多少比例?期限如何界定?(教材P259)

④如果触发了强制要约收购义务,那么该如何取得证监会豁免?(教材P264)

⑤协议收购过渡期安排是什么?能否在此期间甲公司派出自己的董事进驻A公司?(教材P266)

⑥上市公司收购中收购人持有股份的锁定期是多长?(教材P258)

(2)要约收购

收购人直接通过 “霸王硬上弓”取得上市公司控制权。案例题可将完整的要约收购流程与借壳上市的考点相互结合,有望考出经济法案例题的新高度。但各位不要紧张!因为从历年考试情况看,单独考要约收购的题目比较少,最近的一年是2012年,但这个题目并没有达到“要约收购”的“完全体”状态。考点零散,未与重组程序融合,只与公司法简单结合。最重要的是它“只考过程,未考结果”,即收购人最终是否通过要约收购获得了上市公司控制权是未知数、不知道,解题中也无须知道,因为题目只是考了程序上的一些问题后就戛然而止。

我们前面讲过,借壳上市最重要的判断原则是“控制权转移”,而要约收购编题的瓶颈在于无法轻松的编写出成功的案例,因此这里在考试中很难与借壳上市 “融合”,两者依然处于割裂状态。我们复习中对这种结合的类型题可以不予考虑。但是要约收购的独立案例题还是要重点关注的,关于要约收购案例题,我们在后面的火字篇中会给大家展开。

(3)定向增发

水大漫不过鸭子背,但定增可以

水:股份

鸭子:控股股东

我们学习公司法时知道,股份有限公司增加注册资本,即发行新股时,法律并没有赋予原有股东优先认购权(有限公司有),但是股东可以通过股东大会决议方式获取配售股份的权利,也就是留出一部分股份向原股东配售,目的是使得老股东的股份不会因为增发股份而被稀释。有了配售权的保护,控股股东也不会因为增发而丧失控股权。但有特定目的、为借壳上市而向特定对象增发股份就不一样了。

例如,乙公司持有A上市公司40%的股份,股份总额为8000万股,A公司向特定对象甲公司非公开发行股票10000万股,发行后股份总数为18000万股,甲公司持股比例占到了55.56%(10000/18000)。增发的大水直接淹没了原控股股东乙公司,使得甲公司成为新的控股股东,控制权发生转移。

这里的具体考点会涉及到:

①公司法中关于增加注册资本的程序(新增内容)(教材P196)

②一次性通过增发的方式获得上市公司控制权,是否能获得要约收购豁免(教材P264)

③上市公司发行股份购买资产的条件(教材P271)

④这种发行股份购买资产的行为是否需要经过证监会核准?(教材P272)

⑤收购人取得增发的股份锁定期是多长?(教材P271)

⑥发行股份的定价如何确定?(教材P271)

从目前现实中看,大量借壳上市的案例均采用这种 “置换资产+定向增发”的模式,即发行股份购买资产的同时进行借壳上市的操作,其最大的优势是“控制权取得和资产注入同时进行”,一箭双雕。既然这种方式是主流模式,而且可以结合的考点非常多,出题编写上也能做到流畅自然,那么考试的出题概率就非常高。

(4)间接收购

收购方通过收购上市公司的母公司而对上市公司实现间接控制。这种收购方式具有隐蔽性,而这个隐蔽性的难以言表特征是无法通过编题文字来表述的,我的水平是编不出来这样的题目,出题人水平一定比我高,但这么多年不在这里出题,可能是因为懒得写吧,呵呵!因此大家简要知道这样一个切入点即可,但考试中并非是重要的出题方向。

(5)控制权隐秘转移的监管规则

一切都没有改变,却又改变了一切

——摘自某汽车广告

借壳上市的界定标准之一是控制权转移,但针对上市公司还有可能出现股权分散,不存在控股股东或实际控制人的情况。当资产置换完成后依然不存在实际控制人,那么控制权谈何发生转移!2016年《上市公司重大资产重组管理办法》(以下简称新规或重组办法)修订之前,这个操作堪称“神迹”。“证监会啊证监会,你说我控制权发生转移了,没有哦!我们公司股权分散,只不过进行了一次正常的重组操作,我换换厂房和流水线,搞几只小猪养养总行吧!根本就没有实际控制人,我们实行了共产主义”等等云云。

新规规定:上市公司股权分散,董事、高级管理人员可以支配公司重大的财务和经营决策的,视为具有上市公司控制权。

这个补丁打的甚是漂亮,因为一般的公司管理层当然可以支配公司的重大财务和经营决策,公司产权虽然是股东的,但实际控制者一般都是管理层。这种情况下,上市公司无法以交易之前或交易之后不存在实际控制人而与证监会辨称不构成借壳上市。

考试中,当案例题出现“上市公司股权分散”的表述时,大家要警惕出题人从此处切入考核。

以上几种取得壳公司控制权的情况,我们可以综合为以下表格,方便大家查阅复习:

|

比较项目 |

收购方式 |

增发新股方式 |

间接收购 |

| 概念 | 收购方与壳公司股东协议转让股份或在二级市场收购 | 壳公司向收购方定向增发股份并达到一定比例 | 收购方收购壳公司的母公司,实现间接控制 |

| 锁定期 | 12个月 | 36个月 | 维持原锁定期 |

| 股票价格 | 未规定 | 不低于定价基准日前20或60或120个交易日均价之一的90% | 未规定 |

| 特点 | 收购+借壳两段程序,审批程序简单,但是收购后是否能借壳成功无法做出准确预计 | 一箭双雕,收购和重组一次完成,但审批程序复杂 | 隐蔽性强,强到不太好编出案例题 |

以上取得控制权本质是如何获得“壳公司——冰箱”的问题,接下来我们看大象到底是什么象?它的吨位问题。

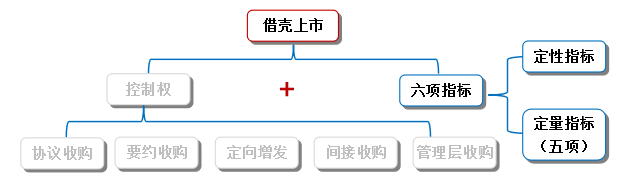

3.关于大象吨位——定量指标与定性指标

(1)何时装入冰箱——借壳上市时间限定60个月(5年)以内

以上我们谈到的收购+借壳的模式中,很明显是分两步,一是先取得上市公司控制权;二是通过操作进行资产置换借壳上市。好了!问题是——从收购取得控制权至资产重组,中间间隔多长时间会界定为借壳上市?答案是《重组办法》明确规定是60个月(5年)。

基本公式:借壳上市=控制权转移+满足至少一项定量或定性指标

补充:借壳人超过5年后即便满足第二项条件的,也不构成借壳上市。

举例,假设A公司2000年IPO上市,2015年实际控制人变更为B,如果2017年B向上市公司注入资产满足第二项条件的,构成借壳上市;假设2022年B向上市公司注入资产满足第二项条件的,也不构成借壳上市。因为自2015年控制权转移至2022年已经超过了60个月的时间。

(2)定量指标——五项均要求100%

我们先完整列出《重组办法》中的规定:

①购买的资产总额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末资产总额的比例达到100%以上;

②购买的资产在最近一个会计年度所产生的营业收入占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告营业收入的比例达到100%以上;

③购买的资产在最近一个会计年度所产生的净利润占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告净利润的比例达到100%以上;

④购买的资产净额占上市公司控制权发生变更的前一个会计年度经审计的合并财务会计报告期末净资产额的比例达到100%以上;

⑤为购买资产发行的股份占上市公司首次向收购人及其关联人购买资产的董事会决议前一个交易日的股份的比例达到100%以上。

首先,我们看到一共是五个指标,资产总额、资产净额、净利润、营业收入、发行的股份,这与重大资产重组界定相比多了两项。

其次,要求达到的比例是100%。

再次,注意比较的基准,是“购买的资产”和“上市公司的资产”的相应指标进行比较,这个购买的资产有可能是非股权资产,也有可能是股权类资产。

最后,注意谁跟谁比较,我们以“资产总额”举例。如:

Ok,记住以上四点就全搞定了吗!很遗憾,并没有!可怕的在后面!

…….

…….

会计可比性原则崩坏——超级无敌死亡陷阱

看清规则中“控制权发生变更的前一个会计年度……”。这里上市公司相应指标数据采集的是“控制权发生变更前一个会计年度”的,而不是与所购买资产相匹配的时间。大家发现什么了吗!我们前面谈到过,采用收购方式进行重组的,收购和资产注入时间可能会相差好几年。在5年内注入的都算作借壳上市,而注入资产的各项指标是“上一个会计年度”,但是上市公司的相应指标却采用的是“控制权发生变更前一个会计年度”。

举例,假设A公司2000年IPO上市,2015年实际控制人变更为B,如果2017年B向上市公司注入资产,该资产总额在注入时点共计5亿元,而上市公司的资产总额则取自2014年会计年度的资产总额(控制权2015年变更前一个会计年度),并非是与注入资产下相匹配的时点——2017年。

这一点至关重要,考试中一定要分清此处时间上的“错配”。我理解这个规则是一种回溯,证监会假设收购人最初收购目的就是借壳上市,而因为各种原因推迟了置换资产的计划,那么在5年内注入资产时关于“壳公司”的资料,我需要回溯至当初收购取得控制权时,但对置入的资产我要取现价。实质就是对借壳上市的界定更加严格了。

问:借壳上市界定到底严格到什么程度?

答:严格到证监会即便赌输了,也可以“掀桌子”的程度。

(3)证监会掀桌子

什么!没满足定量指标100%,少绕我!全不算!

当重组遇到投资银行、VC、PE、商界精英、全球10强事务所会计师和律师后,一切监管措施如同透明,道高一尺、魔高一丈。这些精英们精心设计出的重组方案,完全可以避免触及借壳上市的定量指标“红线”。

“我们的控制权没有转移。我们注入资产的总额、净额、净利润、营业收入都没有达到100%,完美!我们不算借壳上市,我们就是过家家一个蛋糕换两个花瓶回来”。

这些辩解和托词在《重组办法》第十三条第六项面前——都是渣滓!

按照该项规定,上市公司向收购人及其关联人购买资产虽未达到本款第(1)至第(5)项标准,但可能导致上市公司主营业务发生根本变化,此时也满足了借壳上市的指标条件。

借壳上市最重要的目的是使得非上市资产通过壳公司获得上市,而重组方找寻的壳资源与准备上市的资产业务类型完全相同的概率很低,借壳新规真正做到了“天衣无缝”。

综上,我结合控制权转移和指标100%两条原则给大家归纳为以下表格,方便大家浏览复习。

|

定量指标(100%) |

定性指标 |

控制权 |

资产置入 |

是否构成借壳上市 |

|||

|

资产总额 |

营业 |

净利润 |

购买资产发行的股份 |

主营业务发生根本变化 |

控制权在60个月内发转移 |

是否向收购人及其关联人购买资产 |

|

| 满足上述指标一项或几项 | 是 | 是 | 是 | ||||

| 满足上述指标一项或几项 | 否 | 是 | 否 | ||||

| 满足上述指标一项或几项 | 是 | 否 | 否 | ||||

| 重组方案太完美,不满足上述任何一个指标 | —— | —— | 否 | ||||

(二)如何将大象装进冰箱?

我在“证券法织网捕鱼(四)”中阐述过借壳上市的基本流程。这里大致可以分为两个程序:第一步是把冰箱里面的吃的都拿出来,腾出冰箱的位置,这个称为“净壳化”或“资产剥离”;第二步是将通过各种手段将大象塞入冰箱,具体操作手段多种多样。

(1)腾出冰箱——壳公司原有资产、负债置出

壳公司将全部或部分资产、负债及其相关人员,业务置换给关联方或非关联方。关联方一般是壳公司原有控股股东或其指定的企业或人员;非关联方是与壳公司不存在任何关联关系的第三方。

这个步骤一般在案例题中都会简单表述,不会着重考核。

(2)放入大象——借壳企业置入壳公司

发行股份购买资产是实践中普遍采用的方式,这样做的优点是采用股份支付的方式以节省了大量的现金,我们以收购模式为例,通过下图来理解。

上市公司通过向“借壳方”发行股份的方式来购入相应的资产,发行的股份可以支付给拥有置入资产的所有权人,也可以支付给拥有置入企业的原股东,这样置换完成后,置入资产的股东或所有权人改而持有上市公司的股份,同时置入的资产权益成为上市公司的一部分(并入合并报表),达到了上市的目的。

(三)重组方案界定属于借壳上市后该怎么办?

这里要注意前后因果关系,上市公司重组方案中只要满足上述一系列标准的,即界定为“借壳上市”的重组交易,这个是前提;而这个方案能否通过证监会审核真正的执行下去,则是后话。从预计考试出题情况来看,我更加倾向于前者,即考一个借壳界定的题目就差不多了,至于监管部门如何审核的程序性问题历来也不是考试的重点方向。

但我们要清楚具体监管规则,并购重组委员会审核注入资产的质量时,目前执行的是与“IPO等同”的规则。

1.大象的质量

这里要求注入上市公司资产为有限责任公司或股份有限公司,并且必须具备IPO的资格,也就是要符合《首次公开发行股票并上市》规定的发行条件。

因此,这里可以产生借壳上市与首次公开发行股票并上市结合的案例题类型。

2.在哪不能操作借壳上市?

根据监管要求,借壳上市只能在主板或中小板操作,创业板的上市公司是不能作为“壳公司”的,非上市资产当然不得通过借壳在创业板上市。

为了封堵住所有可能的出题点,我把这里的监管规则也总结为表格

|

项目 |

具体内容 |

|

审核前提 |

①重组构成借壳上市的 |

|

审核标准 |

与IPO等同 |

|

申报要求 |

重大资产重组属于重大信息,应当及时披露 |

(四)具体类型题

我总结为6个类型题,而且分别编写了6道案例。这些都在我9月8日开通的“正保会计网校冲刺串讲课程中的模考点评班”中进行视频讲解。由于微博的部分不能“提前偷跑”,因此我先列出目录,大家如果在正保会计网校报名课程的话可以直接去听。(购买2017注会冲刺串讲课程>)

相关内容提前看:

1.破产出售式重整+上市公司重大资产重组(模拟试题一案例2)

2.控制权取得与增发股票同时进行+国有企业增资(模拟试题二案例3)

3.非上市公众公司被上市公司收购(模拟试题三案例3)

4.先取得控制权后借壳上市(预测试题一案例3)

5.非上市公众公司的收购(预测试题三案例4)

6.重组借壳上市+首发上市资格条件

————————以上内容由正保会计网校张稳老师整理————————

张稳老师简介:

教学经验丰富,讲解简洁明确,深入浅出,对习题的分析一针见血,抓住题眼,帮助考生快速的找到答案,耐心细致,让考生知其然更知其所以然,快速修成正果!查看更多>

免费试听28278人已听