为什么机会集上的无效组合可以通过投资比例的改变实现期望报酬率的提高且不增加风险

问题已解决

所属话题:

#CPA#

暗香盈秀 | 提问时间:07/27 16:07

亲爱的学员,您好!很高兴能为您提供帮助,您的问题答复如下:

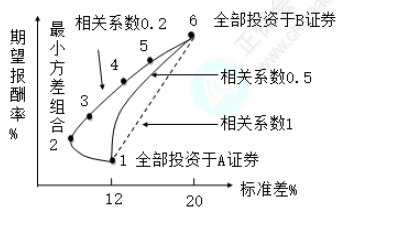

无效投资组合是指那些没有充分分散风险的投资组合,它们位于有效边界之外。通过调整投资组合中各证券的投资比例,可以改变投资组合的风险-回报特性,从而有可能从无效组合转变为有效组合。这种转变通常是通过增加那些具有较低相关性的证券的权重,同时减少那些相关性较高的证券的权重来实现的。由于相关系数是不变的,因此可以通过这种方式在不增加风险的情况下提高期望报酬率。

1-6这条曲线就是所有不同投资比例的A,B证券构成的。

因为如果处于1-2(无效集),改变投资比例就可以进入有效集。

祝您学习愉快!

07/27 16:07

相关问答

查看更多最新问答

查看更多