湖南省税务局发布小规模纳税人免征增值税申报指南

根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)和《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)规定,自2019年1月1日起,小规模纳税人月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元,下同)的,免征增值税。合计月销售额超过10万元,但扣除本期发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。为确保上述优惠政策应知尽知、应享尽享,我们根据相关政策规定编写了《小规模纳税人免征增值税申报指南》,供广大纳税人参考。

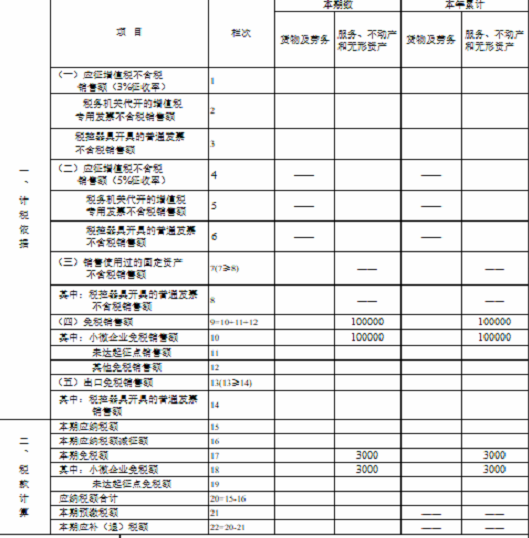

例一、销售货物及劳务的增值税小规模纳税人如何申报?

某超市为增值税小规模纳税人,选择按月申报。2019年1月份销售商品取得含税收入10.3万元,开具普通发票。

业务分析:纳税人取得不含税收入为10.3÷1.03=10万元,未超过免税标准,免征增值税。

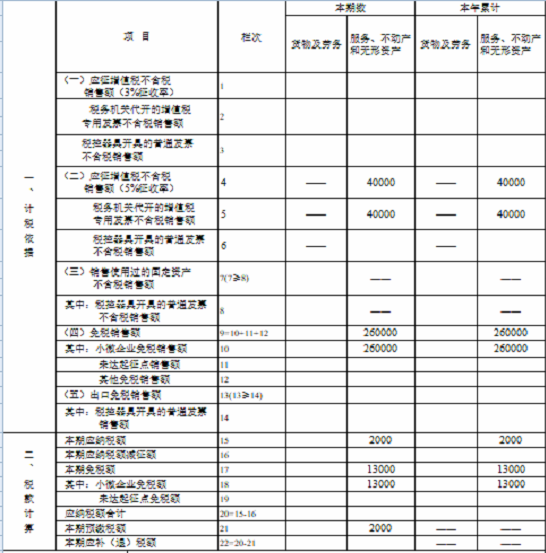

报表填写:销售货物开具普通发票相应收入应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

例二。销售服务、不动产和无形资产的小规模纳税人如何申报?

某餐厅为增值税小规模纳税人,选择按月申报。2019年1月份提供餐饮服务取得含税收入10.3万元,开具增值税普通发票。

业务分析:纳税人取得不含税收入为10.3÷1.03=10万元,未超过免税标准,免征增值税。

报表填写:提供餐饮服务开具普通发票相应收入应填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

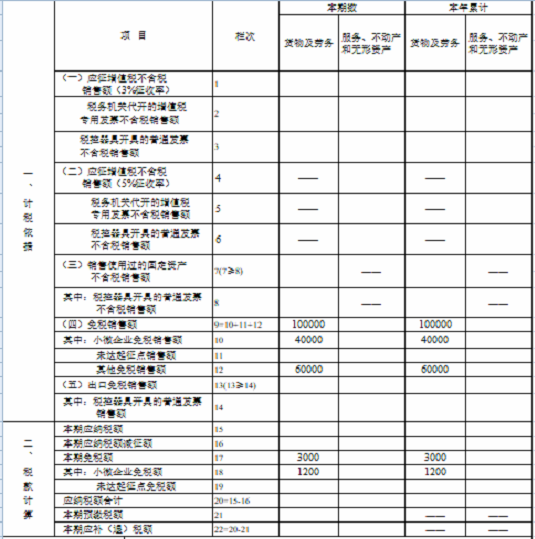

例三、混业经营的小规模纳税人如何申报?

某酒店为增值税小规模纳税人,选择按月申报。2019年1月份提供餐饮、住宿服务取得不含税收入8万元,开具普通发票;销售商品,取得不含税收入2万元,开具普通发票。

业务分析:纳税人合计取得不含税收入合计10万元,未超过免税标准,免征增值税。

报表填写:销售商品,提供餐饮、住宿服务相应收入应填写主表“货物及劳务”列、“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表“货物及劳务”列、“服务、不动产和无形资产”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

例四、代开或自开增值税专用发票的小规模纳税人如何申报?

某汽修厂为增值税小规模纳税人,选择按月申报。2019年1月份提供修理修配劳务取得不含税收入9万元,其中:开具普通发票3万元,代开专用发票3万元,未开具发票3万元。

业务分析:纳税人取得不含税收入合计9万元,未超免税标准。但因其中3万元代开了专用发票,根据政策规定,当期因开具增值税专用发票已经缴纳的税款,只有在增值税专用发票全部联次追回或者按规定开具红字专用发票后,才可以向主管税务机关申请退还,否则应当缴税。其余6万元收入可以免税。

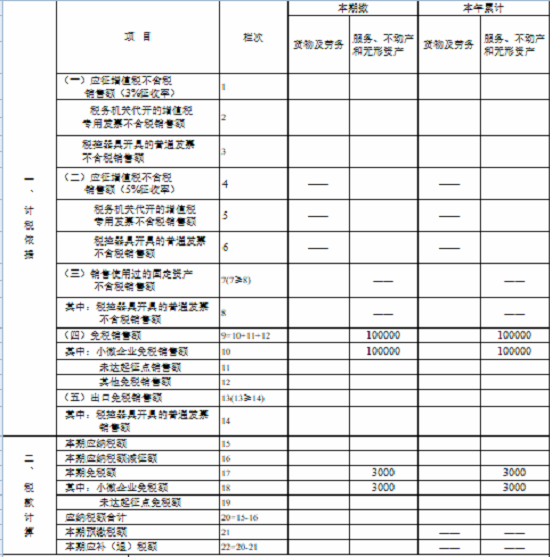

报表填写:代开增值税专用发票3万元部分正常填写主表“货物及劳务”列第1栏、第2栏,其余6万元可以免税,填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表“货物及劳务”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。同时,代开专用发票时已提前预缴税款,在申报环节已预缴税款可以抵减应纳税额,“本期应补(退)税额”为0.

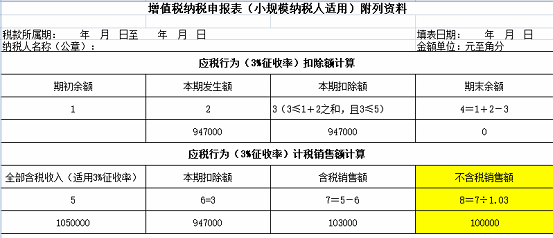

例五、差额征税的小规模纳税人如何申报?

某旅行社为增值税小规模纳税人,选择按月申报。2019年1月份提供旅游服务取得含税收入105万元,其中含向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用94.7万元,按规定开具了普通发票。

业务分析:根据政策规定,适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以免税。本例中纳税人差额扣除后的含税收入为105-94.7=10.3万元,换算不含税收入为10.3÷1.03=10万元,未超过免税标准,免征增值税。

报表填写:在填写申报表时应先填写《增值税纳税申报表(小规模纳税人适用)附列资料》(以下称附表),再填写主表,具体为:含税收入105万元填写附表第5栏“全部含税收入(适用3%征收率)”,扣除金额94.7万元填写附表第2栏“本期发生额”、第3栏“本期扣除额”、第6栏“本期扣除额”,差额扣除后的不含税销售额10万元填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

例六、有其他政策性免税项目的小规模纳税人如何申报?

某书店为增值税小规模纳税人,选择按月申报。2019年1月份销售图书取得收入6万元,销售其他商品取得不含税收入4万元,均开具增值税普通发票。

业务分析:销售图书取得的6万元收入符合图书批发、零售环节免征增值税政策。合计销售额10万元,未超过免税标准,销售其他商品取得的4万元收入也应享受免税政策。

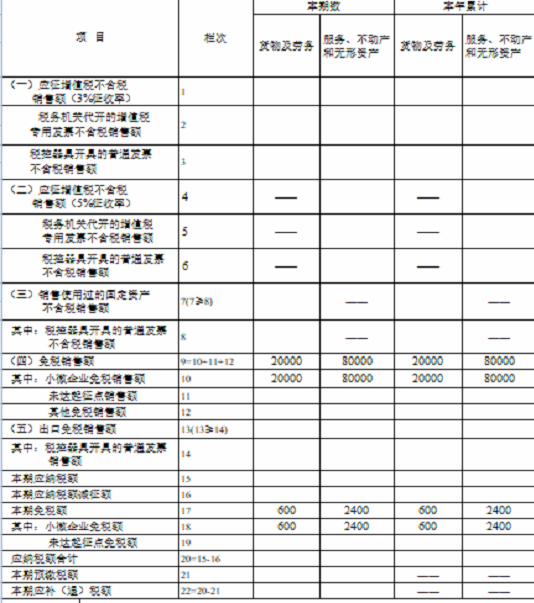

报表填写:销售图书6万元收入应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第12栏“其他免税销售额 ”,同时对应的免税额填写主表第17栏“本期免税额”,同时填写《增值税减免税申报明细表》相应栏次。销售其他商品4万元收入应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

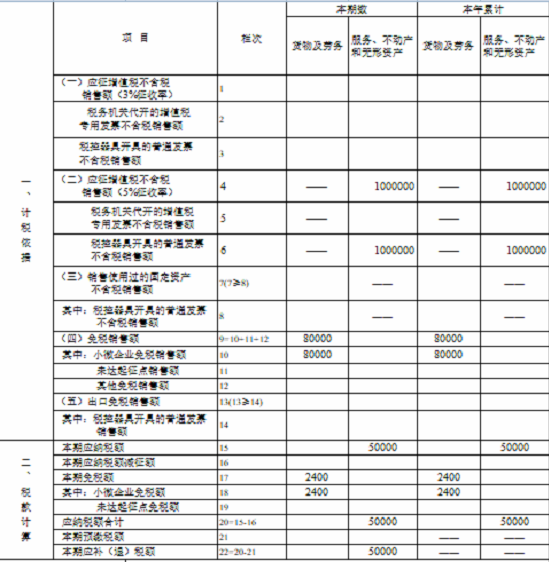

例七、有销售不动产业务的小规模纳税人如何申报?

(一)某制造企业是增值税小规模纳税人,选择按月申报。2019年1月份销售货物取得不含税收入8万元,开具增值税普通发票;销售自建厂房取得不含税销售收入100万元,开具普通发票。

业务分析:虽然该纳税人取得不含税收入合计108万元,但根据政策规定,扣除发生的销售不动产的销售额后未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。该纳税人销售货物取得的8万元收入可以免税,销售不动产取得的100万元收入应按不动产征免税政策确定是否为免税。(本例报表填写中按应税处理)

报表填写:销售货物收入应填写主表“货物及劳务”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。销售不动产为应税应填写主表第4栏“(二)应征增值税不含税销售额(5%征收率)”、第6栏“税控器具开具的普通发票不含税销售额”,同时对应填写第15栏“本期应纳税额”、第20栏“应纳税额合计”、第22栏“本期应补(退)税额”。

(二)某制造企业是增值税小规模纳税人,选择按月申报。2019年1月份销售货物取得不含税收入4万元,开具增值税普通发票;销售自建的不动产取得不含税销售收入6万元,开具普通发票。

业务分析:该纳税人取得不含税收入合计10万元,未超过免税标准,其销售货物和不动产取得的销售额全部免征增值税。

报表填写:销售货物和不动产对应收入应分别填写主表“货物及劳务”列、“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额分别填写主表“货物及劳务”列、“服务、不动产和无形资产”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。

(三)某房地产企业是增值税小规模纳税人,选择按季申报。2019年1季度销售自行开发的房地产项目取得不含税收入30万元,其中4万元代开增值税专用发票,26万元开具普通发票。

业务分析:该纳税人季度不含税销售额合计30万元,未超过免税标准。但因其中4万元代开了专用发票,根据政策规定,当期因开具增值税专用发票已经缴纳的税款,只有在增值税专用发票全部联次追回或者按规定开具红字专用发票后,才可以向主管税务机关申请退还,否则应当缴税。其余26万元开具普通发票收入可以免税。

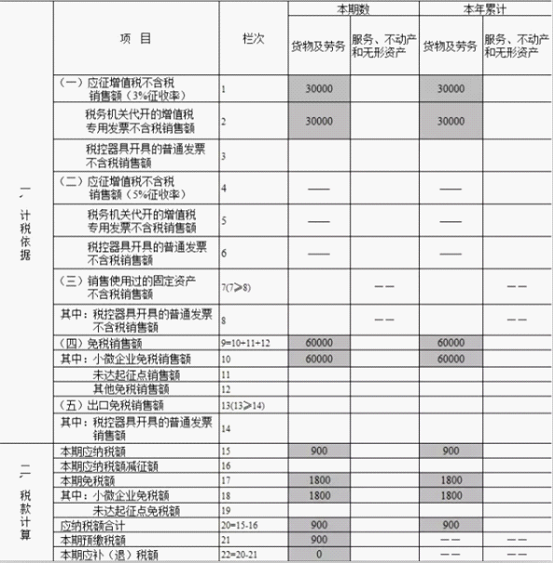

报表填写:代开增值税专用发票4万元正常填写主表“服务、不动产和无形资产”列第1栏、第2栏,其余26万元可以免税,填写主表“服务、不动产和无形资产”列第9栏“(四)免税销售额”、第10栏“其中小微企业免税销售额”(如为个体纳税人,填写第11栏“未达起征点销售额”),同时对应的免税额填写主表“服务、不动产和无形资产”列第17栏“本期免税额”、第18栏“其中:小微企业免税额”(如为个体纳税人,填写第19栏“未达起征点免税额”)。同时,代开专用发票时已提前预缴税款,在申报环节已预缴税款可以抵减应纳税额,“本期应补(退)税额”为0.