超实用!建筑施工企业所得税汇算清缴精讲来啦!

一年一度的汇算清缴来了!建筑施工企业税收复杂,汇算清缴对于财会人来说更是一到棘手的难题。那么如何掌握2020年度施工环节有关的税收新政;如何进行建筑企业跨区域提供建筑服务的财税处理分析; 如何进行建筑施工企业收入的确认; 如何进行建筑施工企业重点申报表填报等等问题摆在眼前。本次课程将全盘梳理建筑施工企业汇算清缴问题,详细解答各类困惑。点击了解详情>>

课程名称

上课时间

2021年2月28日 14:00——17:00,自报名后62天有效,畅学卡免费,直播后可供回放。

师资介绍

安贵科,会计师、税务师,某税务师事务所高级税务经理,从事财税工作十余年,服务全国人大及央企、国企和高校的专项审计工作;万科、绿地、融创和金科等房地产公司的土地增值税清算工作;大型央企、国企和上市公司的税务咨询;跟随多地税务机关进行税务稽查和纳税评估。曾通过多家网络平台提供在线培训,培训经验丰富。

往期回顾

课程大纲

一、2020年新政对建筑施工企业所得税的影响

二、收入类纳税调整事项

1.视同销售收入的纳税调整;

2.未按权责发生制原则确认的收入纳税调整;

3.案例解析投资收益的纳税调整;

4.不征税收入的纳税调整及涉税筹划;

5.实务案例解析合同负债(预收账款)及合同结算的纳税调整事项。

三、扣除类纳税调整事项

1.建筑业合同履约成本的税前扣除风险及视同销售成本的纳税调整;

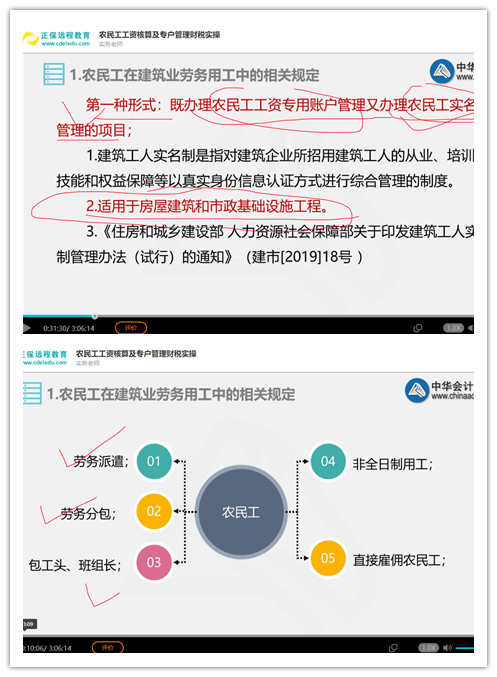

2.实务案例解析职工薪酬的纳税调整;

3.业务招待费的纳税调整;

4.广告费和业务宣传费支出的纳税调整;

5.捐赠支出的纳税调整;

6.税收滞纳金、加收利息及赞助支出的纳税调整;

7.佣金和手续费支出的纳税调整;

8.跨期扣除项目的纳税调整;

9.与取得收入无关的支出的纳税调整;

四、资产类纳税调整事项

1.实务案例解析资产折旧、摊销的税会差异的纳税调整;大额固定资产一次性税前扣除的税会差异及账务处理;

2.信用减值损失和资产减值损失的纳税调整;

五、特殊纳税事项

1.弥补以前年度亏损应如何填写纳税申报表?

2.建筑施工企业如何合理享用“三免三减半”的涉税优惠?

3.符合条件的技术转让项目如何合理享用企业所得税的涉税优惠?

4.建筑施工企业项目部应如何预缴和缴纳企业所得税?实务案例解析建筑施工企业应如何实施“汇总纳税”?

课程收益

通过本课程的学习全面了解建筑施工企业各类纳税事项的调整,了解汇算清缴时的各注意事项。点击报名>>