汇算清缴时业务招待费如何进行纳税调整?

业务招待费是企业在生产经营过程中发生的用于接待客户而支付的各种费用。在企业日常运营中,业务招待费作为维护客户关系、推动商务合作的重要组成部分,自然占据了相当比重的支出。然而,它在企业所得税前是按限额扣除,它是企业所得税汇算清缴时最常见的调整事项之一。

| 情形 | 扣除限额 | 政策依据 |

| 一般情形 | 实际发生额的60%和当年销售(营业)收入的 5‰孰低 | 《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第九条 |

| 筹建期 | 实际发生额的 60% | 《国家税务总局关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号) |

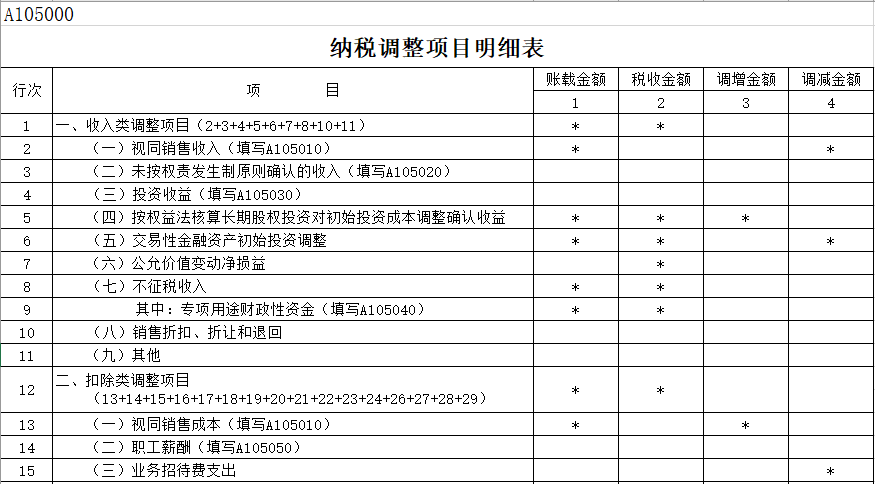

发生业务招待费调整的话,我们要填写如下表格。

填报说明

第15行“(三)业务招待费支出”:

第1列“账载金额”填报纳税人会计核算计入当期损益的业务招待费金额。

第2列“税收金额”填报按照税收规定允许税前扣除的业务招待费支出的金额。

第3列“调增金额”填报第1-2列金额。

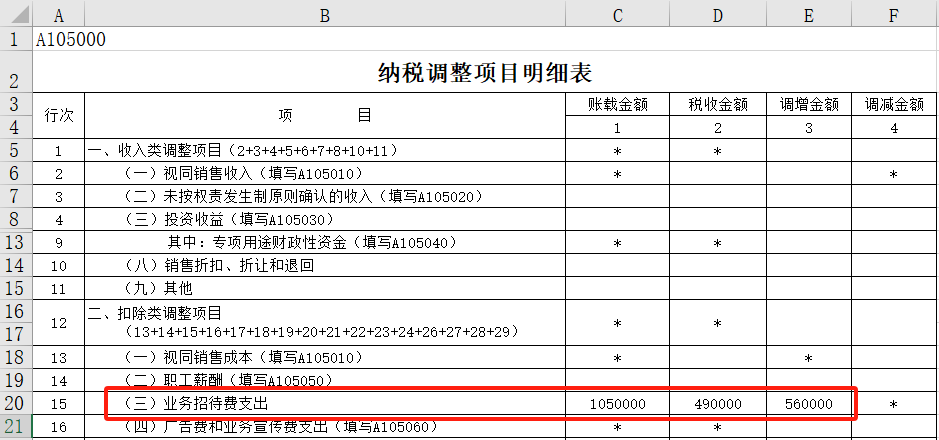

那么《A105000 纳税调整项目明细表》该如何填写呢?我们来看一个例子就明白啦!

案例:正小保科技公司注册资金1000 万元, 2023 年取得营业收入9800万元,营业成本3600 万元,可以扣除的相关税金及附加500 万元,销售费用2100万元,管理费用1790 万元,财务费用110万元,营业外支出10万元。会计师事务所在对该公司进行所得税汇算清缴时发现,正小保科技公司的销售费用中,有105万元为业务招待费(该公司主营业务成本和管理费用下均没有业务招待费发生)。那么,在进行2023年度汇算清缴时,正小保公司针对该项业务招待费在《A105000纳税调整项目明细表》中应该如何填写数据呢?

调整思路:

税法规定,企业发生的与生产经营有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。业务招待费扣除限额=当年销售(营业)收入×5‰。

一、业务招待费发生额的60%为=105万元*60%=63万元

二、当年销售(营业)收入的千分之五为=9800万*5‰=49万元

由于正小保公司的业务招待费扣除限额不能超过49万元,所以,我们不能直接使用63万元作为扣除金额,而是用49万元作为可以企业所得税税前扣除的金额。

综上,正小保公司业务招待费应调增应纳税所得额105-49=56万元(业务招待费账上的实际发生额105万元减去实际可以税前扣除的金额49万元等于56万元)

如果你从来没有做过汇算清缴,现在又要独立挑起公司年度企业所得税汇算清缴的大梁,那可要认真学习一下了。网校实务课程可以帮你避免很多坑,让你效率大增!点击查看>>

更多推荐: