印花税减半征收!还有这28种情况无需缴纳印花税!

财政部、国家税务总局8月27日发布公告,自8月28日(28日)起,证券交易印花税实施减半征收。具体的政策如何,还有其他印花税相关税务处理,一起看看吧!

一、证券交易印花税减半征收

■ 资本市场迎来重大利好,减税让利政策惠及广大小微投资者

证券交易印花税是A股投资者交易成本的主要构成部分。从市场影响来看,历次证券交易印花税税率的下调,都对资本市场形成了很好的提振效果。

2008年4月24日,证券交易印花税从3‰调整为1‰,上证综指大涨9.29%。

2008年9月19日,证券交易印花税由双边征收调整为单边征收,税率保持1‰,上证综指出现9.45%的大涨。

这次调降证券交易印花税税率,充分体现了中央对活跃资本市场的坚定态度和呵护股市的信心与决心,释放了一个重大积极的政策信号。

据统计,目前我国股市个人投资者已经超过2.2亿人,在全市场投资者中的占比达到99.76%,降低证券交易印花税税率有利于使减税让利政策惠及到广大小微投资者。

■ 证监会发布三条公告活跃资本市场,提振投资者信心

除了证券交易印花税实施减半征收,27日,证监会也接连发布公告:

根据近期市场情况,阶段性收紧IPO节奏,促进投融资两端的动态平衡。简单说,就是近期新股上市的节奏、上市公司再融资的步伐都会放慢,有利于整个股市的稳定。

进一步规范股份减持。证监会将从严控制上市公司股东减持行为,这一措施将有利于稳定上市公司的股价。

上交所、深交所、北交所把投资者融资买入证券时的融资保证金最低比例,由100%降低到80%,这个调整将从9月8日收市后开始实施。

从财政部、税务总局到证监会,发布的这一系列政策措施,无疑将活跃资本市场,提振投资者信心。

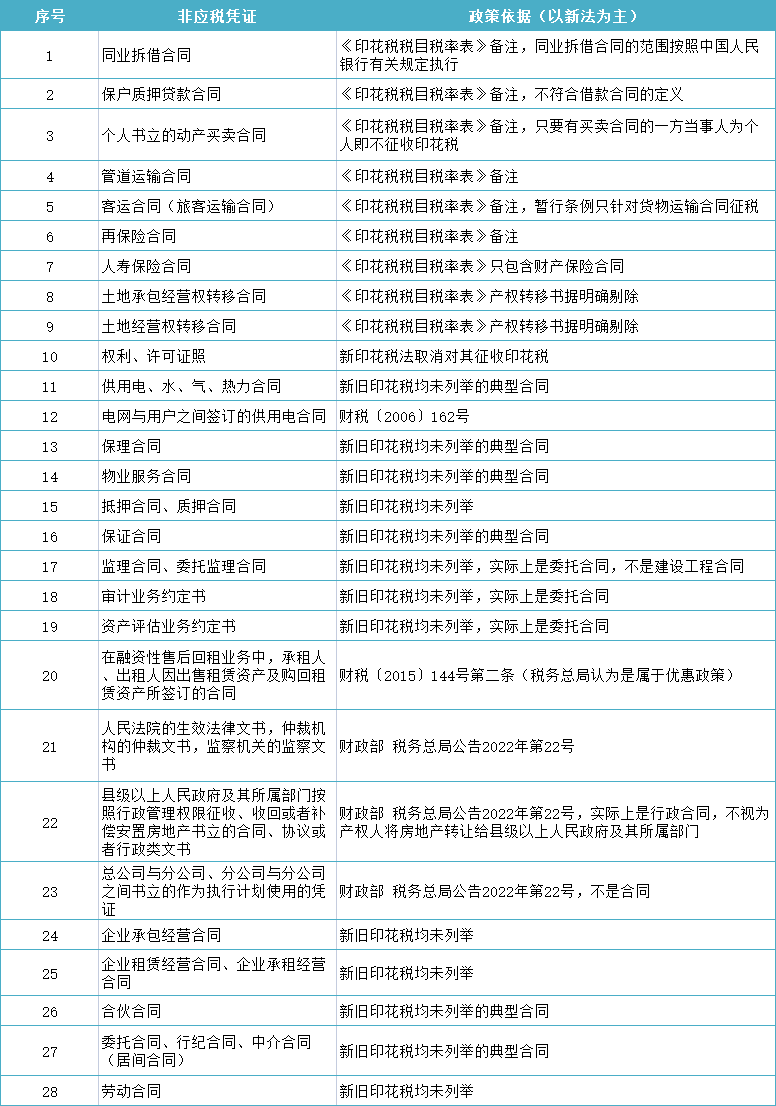

二、28种不征印花税的合同!

在《印花税法》自2022年7月1日施行后,这28种情况都无需缴纳印花税!

三、印花税是否需要先计提?是通过应交税费核算吗?

实务中,印花税一般有两种核算方式:

一、不计提,直接缴纳

借:税金及附加

贷:银行存款

之所以这样核算,是因为《企业会计准则应用指南—附录会计科目和主要账务处理》中有明确规定:

“企业不需要预计应交数所缴纳的税金,如印花税、耕地占用税等,不在“应交税费”科目核算。”

二、先计提,再缴纳

也就是通过“应交税费”科目核算。

借:税金及附加

贷:应交税费—应交印花税

借:应交税费—应交印花税

贷:银行存款

这种核算方式在实务中被很多人说是错的,但是小编并不这么认为,反而建议大家通过这种方式来核算。为什么呢?

理由如下:

1、自2022年7月1日以后,印花税改为按季申报缴纳,也就说本季度的印花税要到下一季度申报缴纳,按照会计上权责发生制的原则来说,本季度的印花税就需要先计提出来,自然也就需要通过负债类科目—“应交税费”核算了。

2、便于统计查询。对于印花税金额发生较大的公司来说,每年审计时统计印花税就会很头疼。如果通过“应交税费—应交印花税”科目核算,统计时直接查询“应交税费—应交印花税”的借方发生额即可。

(PS:当然,大家也可以通过在“税金及附加”科目后设置二级科目“印花税”,统计也很方便。)

以上仅仅是小编的个人建议,在实务工作中究竟计入哪个科目,大家还是要结合公司具体的财务制度。

四、该如何计缴印花税?

一、计税依据

从价计税:

各类经济合同,以合同上所记载的金额、收入或费用为计税依据;

产权转移书据以书据中所载的金额为计税依据;

记载资金的账簿,以实收资本和资本公积合计金额为计税依据;

合同签订时,无法确定计税金额的,可在签订时先按定额5元贴花,以后结算时再按实际金额计税,补贴印花税。

从量计税:

权利、许可证照,以计税数量为计税依据。

二、计算公式

按比例税率计算:应纳税额=计税金额×适用税率

按定额税率计算:应纳税额=凭证税率×单位税额

印花税的计算并不复杂,但在具体计算时根据种类不同适用税率不同,且可享受的优惠政策较多,大家要留意新的政策。

更多推荐: