跨地区经营,企业所得税汇总纳税如何做?今天带你学明白!

嗨,小企,听说你遇到了难题,可以跟我说说吗?

我们公司成立了多家分公司,我们老板让我去做企业所得税汇总纳税备案,可我压根儿不会呀!

跨地区经营,企业所得税汇总纳税如何做?作为财务人员的你有没有遇到过类似的难题呀?别着急,今天我们就带你学明白跨地区跨地区企业所得税汇总纳税!

01

什么是企业所得税汇总纳税?

居民企业在中国境内跨地区(指跨省、自治区、直辖市和计划单列市,下同)设立不具有法人资格分支机构的,该居民企业为跨地区经营汇总纳税企业。除另有规定外,汇总纳税企业实行“统一计算、分级管理、就地预缴、汇总清算、财政调库”的企业所得税征收管理办法。

02

什么是二级分支机构?

二级分支机构,是指汇总纳税企业依法设立并领取非法人营业执照(登记证书),且总机构对其财务、业务、人员等直接进行统一核算和管理的分支机构。

03

总分支机构汇总纳税如何备案?

总机构应将其所有二级及以下分支机构信息报其所在地主管税务机关备案,内容包括分支机构名称、层级、地址、邮编、纳税人识别号及企业所得税主管税务机关名称、地址和邮编。

分支机构应将其总机构、上级分支机构和下属分支机构信息报其所在地主管税务机关备案,内容包括总机构、上级机构和下属分支机构名称、层级、地址、邮编、纳税人识别号及企业所得税主管税务机关名称、地址和邮编。

特别注意:

安徽省国家税务局 安徽省地方税务局公告2013年第12号规定:上述备案信息发生变化的,除另有规定外,应在内容变化后30日内报总机构和分支机构所在地主管税务机关备案,并办理变更税务登记。分支机构注销税务登记后15日内,总机构应将分支机构注销情况报所在地主管税务机关备案,并办理变更税务登记。

04

跨省设立的非独立核算分支机构要申报吗?

即使总分支机构企业所得税是汇总纳税,分支机构仍需要按照相关规定就地报送企业所得税申报表和其他相关资料并就地预缴企业所得税。在一个纳税年度内,各分支机构上一年度的年度财务报表(或年度财务状况和营业收支情况)原则上只需要报送一次。

05

不需要就地分摊缴纳的二级分支机构有哪些?

●不具有主体生产经营职能,且在当地不缴纳增值税、营业税的产品售后服务、内部研发、仓储等汇总纳税企业内部辅助性的二级分支机构,不就地分摊缴纳企业所得税。

●上年度认定为小型微利企业的,其二级分支机构不就地分摊缴纳企业所得税。

●新设立的二级分支机构,设立当年不就地分摊缴纳企业所得税。

●当年撤销的二级分支机构,自办理注销税务登记之日所属企业所得税预缴期间起,不就地分摊缴纳企业所得税。

●汇总纳税企业在中国境外设立的不具有法人资格的二级分支机构,不就地分摊缴纳企业所得税。”

06

分摊比例如何规定?

跨省汇总纳税企业按照《企业所得税法》规定汇总计算的企业所得税,包括预缴税款和汇算清缴应缴应退税款,50%在各分支机构间分摊, 50%由总机构分摊缴纳。

总机构应按照上年度分支机构的营业收入、职工薪酬和资产总额三个因素计算各分支机构分摊所得税款的比例;三级及以下分支机构,其营业收入、职工薪酬和资产总额统一计入二级分支机构;三因素的权重依次为0.35、0.35、0.30。

✔计算公式:

某分支机构分摊比例=(该分支机构营业收入/各分支机构营业收入之和)×0.35+(该分支机构职工薪酬/各分支机构职工薪酬之和)×0.35+(该分支机构资产总额/各分支机构资产总额之和)×0.30

✔例子:某A公司总部位于B省,下有三个分支机构B1、B2和B3,分别在B省、C省D市、C省D市E县,其余条件适用总分机构汇总纳税政策。2020年度财务报告中,B1公司营业收入500万元、职工薪酬250万元、资产总额200万元;B2公司营业收入300万元、职工薪酬200万元、资产总额250万元;B3公司营业收入200万元、职工薪酬50万元、资产总额150万元。若2020年该公司应纳税所得额1000万元,总、分公司均适用25%的税率,则总、分公司应分摊的企业所得税税款各是多少?

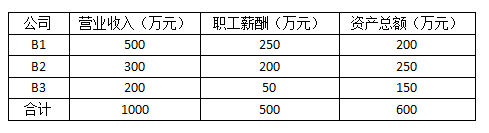

2020年各分支机构三要素情况如下表所示:

✔计算:

第一步:A公司统一计算全部应纳税所得额:1000万元

第二步:划分应纳税所得额:A公司分摊应纳税所得额=1000×50%=500万元;各分公司分摊应纳税所得额=1000×50%=500万元

第三步:计算各分公司应分摊比例,总机构应按照上年度分支机构的营业收入、职工薪酬和资产总额三个因素计算各分支机构分摊所得税款的比例;三因素权重分别为0.35、0.35、0.30。

B1公司分摊比例=(500/1000)*0.35+(250/500)*0.35+(200/600)*0.30=0.45;

B2公司分摊比例=(300/1000)*0.35+(200/500)*0.35+(250/600)*0.30=0.37;

B3公司分摊比例=(200/1000)*0.35+(50/500)*0.35+(150/600)*0.30=0.18

第四步:计算各公司应分摊应纳税所得额:B1公司应纳税所得额=500*0.45=225(万元);B2公司应纳税所得额=500*0.37=185(万元);B3公司应纳税所得额=500*0.18=90(万元)。

07

使用什么申报表进行年度纳税申报?

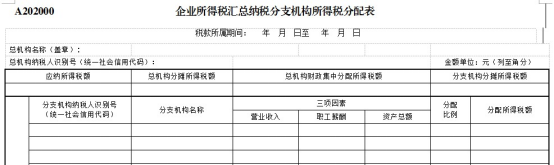

分支机构除报送企业所得税年度纳税申报表(只填列部分项目)外,还应报送经总机构所在地主管税务机关受理的汇总纳税企业分支机构所得税分配表、分支机构的年度财务报表(或年度财务状况和营业收支情况)和分支机构参与企业年度纳税调整情况的说明。

分支机构参与企业年度纳税调整情况的说明,可参照企业所得税年度纳税申报表附表“纳税调整项目明细表”中列明的项目进行说明,涉及需由总机构统一计算调整的项目不进行说明。

国家税务总局公告2020年第12号)附件的规定:“执行《跨地区经营汇总纳税企业所得税征收管理办法》(国家税务总局公告2012年第57号发布,2018年第31号修改)的跨地区经营汇总纳税企业的分支机构,除预缴纳税申报时填报外,在年度纳税申报时也填报本表。省(自治区、直辖市和计划单列市)税务机关对仅在本省(自治区、直辖市和计划单列市)内设立不具有法人资格分支机构的企业,参照《跨地区经营汇总纳税企业所得税征收管理办法》征收管理的,企业的分支机构在除预缴纳税申报时填报外,在年度纳税申报时也填报本表。”

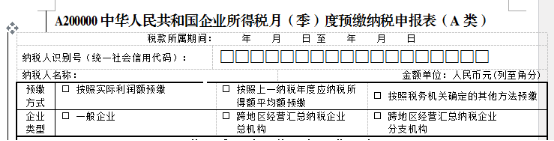

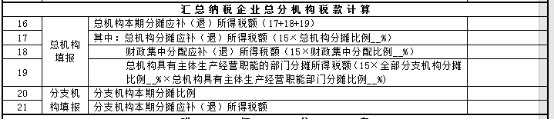

分支机构仅填写A20000表,勾选表中“预缴方式”、“企业类型”后,填报第20行(分支机构本期分摊比例)、21行(分支机构本期分摊应补(退)所得税额)。

小伙伴这下看明白了吗?

了解更多企业所得税知识,请关注财税实务选课中心,点击查看>>企业所得税

相关推荐: