干货!财务合同对涉税事项的审核内容&案例解析

财务合同审核往往比较严格,包括对结算条款、对涉税事项、对其他特殊事项等几大要点。如何把控财务合同中对涉税事项的审核呢?今天我们就给大家梳理了财务合同对涉税事项的审核原理、主要内容及案例解析,赶快来看看吧。

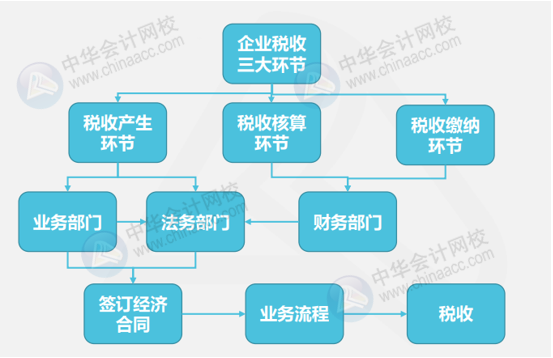

(一)合同控税原理

合同、业务流程与税收的关系:

合同决定业务流程,业务流程决定税收,降低税收成本的关键是合同。

(二)主要审核内容

1.签约主体,税率和政策

三类签约主体(企业所得税/小微企业)

• 一般纳税人(13%,9%,6%,专用发票,可抵扣)

• 小规模纳税人(3%,1%,专用发票)

• 个人(增值税,个人所得税)

【注意】不同性质、组织形式、行业、规模、核算水平,不同的税收待遇。

2.业务类型,税率和发票

• 租赁or服务?低税率or较低税率?

• 税负的承担(纳税义务人,代扣代缴人)

• 发票开具(普票or专票,备注栏填写,业务发生地等)

【建议】未明确约定发票类型的,通过“乙方须提供符合税法规定、以甲方财务要求的正规税务发票”等模糊方式描述。

3.行政事业收据

• 企业与行政事业单位合作

• 合作内容是行政事业单位职责范围

• 经营性业务,提供符合税法要求的正规税控发票

(三)案例理解

A,B两家公司是长期合作伙伴,今年9月,B公司口头和A公司达成一笔购销协议,A公司按照要求在尚未发货和收款的情况下,开具了发票。

思考:A公司存在“虚开”发票的风险么?

【分析】政策法规:

1.《国家税务总局关于纳税人对外开具增值税专用发票有关问题的公告》(国家税务总局公告2014年第39号)规定,纳税人通过虚增增值税进项税额偷逃税款,但纳税人对外开具增值税专用发票符合以下情形的,不属于对外虚开增值税专用发票:

纳税人向受票方收取了所销货物、提供应税劳务、服务的款项,或者取得了索取销售款项的凭证。

2.《关于全面推开营业税改征增值税试点的通知》财税〔2016〕36号附件一:营业税改征增值税试点实施办法第四十五条增值税纳税义务、扣缴义务发生时间为:

①纳税人发生应税行为并收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。

②取得索取销售款项凭据的当天,是指书面合同确定的付款日期。

【结论】

(1)不构成虚开增值税发票的要件:

• 签订书面合同

• 约定支付时间

(2)案例中A,B两家公司存在虚开发票的风险

【注意】不即时清结和重要的合同不宜采用口头形式

本文是正保会计网校原创文章,转载注明出处。

财务合同审核至关重要,以上只是审核的五大要点之一,了解更多财务审核要点,推荐《财务审核合同五大要点把控》课程,带你详解财务合同审核!点击查看详情>>

相关推荐: