| 实务 |

作为税务师考试的核心科目,《涉税服务实务》科目的难度不容小觑。对于重要知识点,大家一定要认真学习。网校肖晴初老师为大家讲解企业所得税对公益性扣除计税的审核要点,希望能够帮助大家更好地备考涉税服务实务。

讲解知识点:

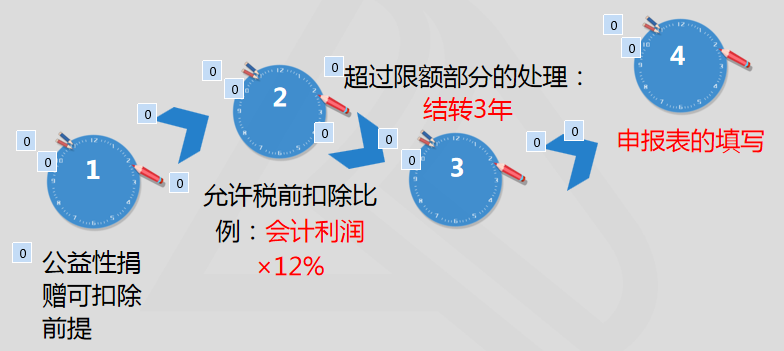

企业所得税中对公益性捐赠扣除计税的审核要点

主要目的:

1.熟悉肖老师的授课方式——知其然知其所以然

2.抛砖引玉——建立学习《涉税服务实务》的正确方法

学习要点:

(一)公益性捐赠在企业所得税前可扣除前提

关键词:真实性,防止产生税收漏洞

公益性捐赠是指企业通过公益性社会组织或者县级以上人民政府及其组成部门和直属机构,用于规定的慈善活动、公益事业的捐赠。(方式:间接捐赠,对象:具有公信力的组织)

实务案例:浙江某上市公司每年9月定期向所在地知名私立国际幼儿园捐赠50万元。猜猜为什么?属于直接捐赠,不能税前扣除。

特别提示:纳税人直接向受赠人的捐赠,除另有规定外,所得税前不得扣除,应作纳税调增处理。

其中:

1.受赠对象范围的限制:公益性社会组织应当依法取得公益性捐赠税前扣除资格;公益性社会组织和县级以上人民政府及其组成部门和直属机构在接受捐赠时,应使用公益性捐赠票据,并加盖本单位的印章;对个人索取捐赠票据的,应予以开具。(具有公信力,提供票)

2.捐赠资产价值确定方法:

(1)接受捐赠的货币性资产应按照实际收到的金额确定。

(2)接受捐赠的非货币性资产应以其公允价值确定。

(3)捐赠方在向公益性社会组织和县级以上人民政府及其组成部门和直属机构捐赠时,应当提供注明捐赠非货币性资产公允价值的证明,如果不能提供上述证明,公益性社会组织和县级以上人民政府及其组成部门和直属机构不得向其开具公益性捐赠票据。

(二)企业所得税扣除公益性捐赠支出的扣除限额

关键词:合理,防止打肿脸充胖子,利润总额×12%

企业发生的公益性捐赠支出,在年度利润总额的12%以内的部分,准予在计算应纳税所得额时扣除。(限额以下全额扣除,限额以上按限额扣除)

允许全额扣除的特例:利国利民,时效性强,来自于新闻联播

1.扶贫捐赠:

自2019年1月1日至2022年12月31日,用于目标脱贫地区的扶贫捐赠支出,准予在计算企业所得税应纳税所得额时据实扣除。在政策执行期限内,目标脱贫地区实现脱贫的,可继续适用上述政策;

“目标脱贫地区”包括832个国家扶贫开发工作重点县、集中连片特困地区县(新疆阿克苏地区6县1市享受片区政策)和建档立卡贫困村。(精准扶贫)

2.新冠疫情期间的捐赠:

自2020年1月1日起,企业通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算企业所得税应纳税所得额时全额扣除。

自2020年1月1日起,企业直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品,允许在计算企业所得税应纳税所得额时全额扣除。

捐赠人凭承担疫情防治任务的医院开具的捐赠接收函办理税前扣除。

(三)超过标准的捐赠支出税前扣除的处理

关键字:是否具有后续效应,3年

超标准的公益性捐赠,准予以后3年内结转扣除;企业在对公益性捐赠支出计算扣除时,应先扣除以前年度结转的捐赠支出,再扣除当年发生的捐赠支出。(先进先出法)

一个有趣的问题:职工福利费、工会经费、业务招待费超过标准的部分,以后年度不得结转扣除;超标准的公益性捐赠,准予以后3年内结转扣除;职工教育经费、广宣费超过标准的部分可以结转以后年度扣除,没有年限的限制。

抛砖引玉:

职工福利费(14%)、工会费(2%)、职工教育经费(8%):以工资、薪金作为计算限额的基数;

广告费和宣传费(15%或30%):以销售收入作为计算限额的基数;

公益性捐赠支出(12%):以利润总额(会计利润)作为作为计算限额的基数;

业务招待费:自身的60%与销售收入的5‰孰低作为计算限额的基数。

(四)涉及公益性捐赠支出时纳税申报表的填写(A105070捐赠支出及纳税调整明细表)

| 行次 | 项目 | 账载金额 | 以前年度结转可扣除的捐赠额 |

| 1 | 2 | ||

| 1 | 一、非公益性捐赠 | * | |

| 2 | 二、全额扣除的公益性捐赠 | * | |

| 3 | 其中:扶贫捐赠 | * | |

| 4 | 三、限额扣除的公益性捐赠(5+6+7+8) | ||

| 5 | 前三年度( 年) | * | |

| 6 | 前二年度( 年) | * | |

| 7 | 前一年度( 年) | * | |

| 8 | 本 年( 年) | ||

| 9 | 合计(1+2+4) |

【例题·计算题】A公司2020年利润总额为100万元。2020年9月将一台抗震减灾设备设备通过某市政府捐赠给希望工程小学。税务师在进行税务审查时发现“营业外支出”科目中列支金额为:

1.设备成本20万元及对应的销项税额(设备的公允价值为28万元,适用增值税税率13%)3.64万元,合计23.64万元。

2.向下属幼儿园直接捐赠5万元。

计算该业务应调整应纳税所得额的金额。

【答案】业务1:企业所得税纳税调整方法(税、会各做各,最终找差异)

会计处理 | 税法处理 | 纳税调整 |

会计核算不做视同销售处理: 借:营业外支出 23.64 贷:库存商品 20 应交税费—应交增值税(销)3.64 | 企业所得税做视同销售处理: 借:营业外支出 31.64 贷:主营业务收入 28 应交税费—应交增值税(销)3.64 借:主营业务成本 20 贷:库存商品 20 | 找差异,按步骤做,千万不要混 第一步: 销售收入调整28,销售成本调整20,纳税调增8万元; 第二步: 营业外支出调整8万元(税法认可31.64-会计核算23.64),纳税调减8万元; |

| 第三步:计算可以税前扣除的限额=利润总额×12%=100×12%=12(万元) 超出限额部分=31.64-12=19.64(万元),在当年应做纳税调增,结转以后3年进行扣除。 | ||

业务2:直接捐赠不可在税前扣除:对应“营业外支出”5万元做纳税调增。

因此,该业务应调整应纳税所得额的金额=19.64+5=24.64(万元)

想了解更多税务师考试相关知识?大家可以在新浪微博搜索“正保会计网校”或者“肖晴初老师”,关注老师更多干货分享哦!

2020年是具有挑战性的一年,不管在这一年里,大家有没有取得收获,它已经成为过去。2021年是充满挑战的新一年,在新一年祝愿大家为新目标脚踏实地去积累、去奋斗!祝愿大家都可以取得理想的成绩!只要肯付出,就会有回报!快赶紧来跟着老师们学习吧!时间充足备考才能轻松!现在立刻学习>

更多推荐:

免费试听85200人已学