企业所得税 |

税务师的考试考查得还是很全面的,跟随老师步伐,每天进步一点点,相信您最终会顺利拿下税务师考试。以下是乔贵涛老师为大家讲解的2020年税法二公益捐赠及企业所得税应纳税额计算的相关知识点。

2.企业所得税应纳税额计算

应纳税额=应纳税所得额×税率-减免税额-抵免税额

抵免税额包括:

(1)购置并实际使用规定的环境保护、节能节水、安全生产等专用设备的税额抵免;

(2)境外所得税额抵免。

境外所得税额抵免五步法:

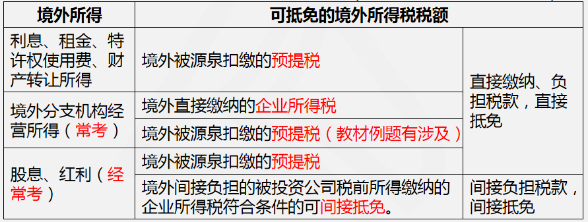

第一步:计算可抵免的境外所得税税额(境外所得境外实缴税款)

【难点】股息、红利境外间接负担税额的计算

(1)首先判断符合条件的可以计算间接负担其税额的境外企业

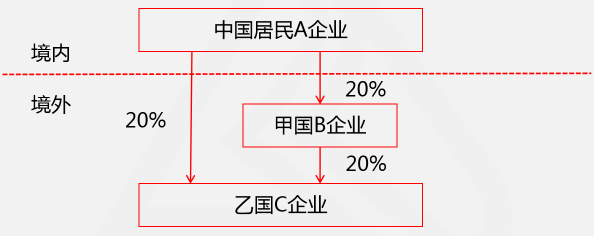

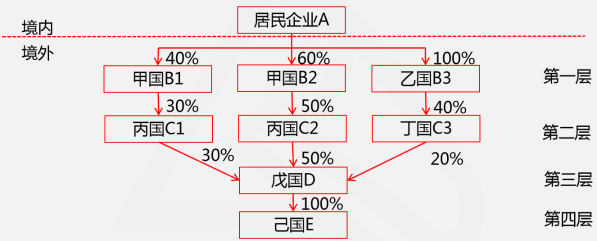

除另有规定外,由居民企业直接或者间接持有20%(含)以上股份的外国企业,限于符合以下持股方式的五层外国企业:

第一层:单一居民企业直接持有20%(含)以上股份的外国企业;

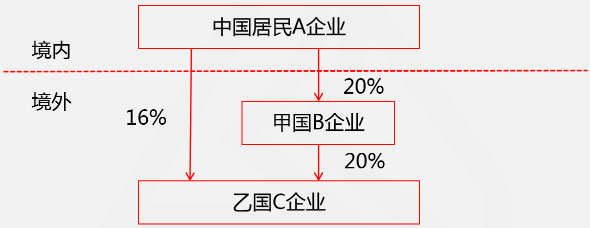

第二层至第五层:单一上一层外国企业直接持有20%以上股份,且(由单一居民企业直接持有)或(通过一个或多个符合本条规定持股条件的外国企业间接持有总和达到)20%以上股份的外国企业;

第二层:单一第一层外国企业直接持有20%以上股份,且由单一居民企业直接持有或通过一个或多个符合规定持股条件的外国企业间接持有总和达到20%以上股份的外国企业;

【提示1】计算间接持股比例时用连乘计算;

【提示2】直接持股和间接持股是或者关系,二者不能加总判断。

【提示3】单一第一层外国企业直接持有20%以上股份(A条件),且{【由单一居民企业直接持有20%以上股份(B条件)】或【通过一个或多个符合本条规定持股条件的外国企业间接持有总和达到20%以上股份(C条件)】}的外国企业

数学表示:

A∩(B∪C)=(A∩B)∪(A∩C)

两种情况:

①单一第一层外国企业直接持有20%以上股份+单一居民企业直接持有20%以上股份

【解释】此时该第二层外国企业兼具第一层外国企业和第二层外国企业双重身份。

②单一第一层外国企业直接持有20%以上股份+一个或多个符合持股条件的外国企业间接持有总和达20%以上

(2)间接负担税额的计算:从最低层企业逐层计算

本层企业所纳税额属于由一家上一层企业负担的税额=(本层企业就利润和投资收益所实际缴纳的税额+符合规定的由本层企业间接负担的税额)×本层企业向一家上一层企业分配的股息(红利)÷本层企业所得税后利润额

=(本层企业境内实缴所得税额+本层企业境外股息、红利被扣缴预提所得税+本层企业间接负担下层企业税额)×(本层企业的股息分配率×上层企业对本层企业的持股比例)

【提示1】题目中一般假定境外企业的应纳税所得额=税前利润总额。

【提示2】境外企业税后利润=税前利润-直接缴纳所得税-股息预提税

第二步:计算境外所得的应纳税所得额

(1)境外分支机构的营业所得、利息、租金、特许权使用费、转让财产所得

应纳税所得额=境外收入总额-各项合理支出=税后净所得+境外已纳税款-调整扣除成本费用

(2)境外股息、红利等权益性投资收益所得

应纳税所得额=境外股息、红利净所得(到手数)+预提税(境外源泉扣缴)+境外间接负担税额-调整扣除成本费用

【解释】由税后净所得到应纳税所得额的计算过程称之为还原,股息净所得需要两步还原才能还原为税前所得。

例如,境外单层持股的话,如果已知股息净所得(到手数),境外企业预提税率,境外企业所得税率,则可以利用以下公式计算:

股息应纳税所得额=股息净所得÷(1-境外企业预提税率)÷(1-境外企业所得税率)

其中:股息净所得÷(1-境外企业预提税率),即为境外企业宣告分配给境内公司的股息,考试时要看清题目告诉的是股息净所得,还是境外企业宣告分配给境内公司的股息。

第三步:计算抵免限额

抵免限额=境外所得的应纳税所得额×我国税率

第四步:计算境外所得抵免税额

境外所得抵免税额=min{可抵免境外所得税税款,抵免限额}

第五步:抵免:应纳税所得额=(境内所得+境外所得)×我国税率-境外所得抵免税额

税务师考试有一定难度,知识点多且杂。对零基础税务师考生来说,靠自学理解教材的知识点,更是难上加难。建议考生搭配正保会计网校的辅导课程,来帮助自己理解知识点,提高备考效率。>>了解2020年税务师课程

听课再结合答疑板进行提问,基本可以解决你80-90%的疑惑。众多税务师高分学员提到,一定要充分利用网校的答疑板。你弄不懂的问题,都可以在网校答疑板寻找到答案!>>电脑版 >>APP版

刘丹老师说,这个阶段大家一定要根据自己的情况选择一个适合自己的班型,跟着从头听到尾。>>了解课程 这个阶段是重中之重,听完课再辅助做题。

更多推荐:

免费试听85200人已学