为了帮助广大学员备战2015年注册会计师考试,正保会计网校精心为大家整理了注册会计师考试各科目知识点,希望能够提升您的备考效果,祝您学习愉快!

知识点:股权再融资

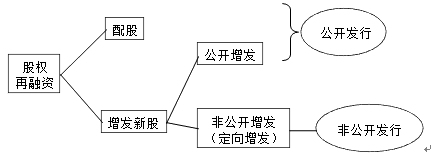

股权再融资的方式包括向现有股东配股和增发新股融资。

(一)配股

|

含义

|

配股是指向原普通股股东按其持股比例、以低于市价的某一特定价格配售一定数量新发行股票的融资行为。

|

|

配股条件

|

除了要符合公开发行股票的一般规定(连续盈利要求、现金股利水平要求等)外,还应当符合下列规定:

(1)拟配售股份数量不超过本次配售股份前股本总额的30%。 (2)控股股东应当在股东大会召开前承诺认配股份的数量。 (3)采用证券法规定的代销方式发行。 |

|

配股价格

|

配股一般采用网上定价发行的方式,配股价格由主承销商和发行人协商确定。

|

续表:

|

含义

|

配股是指向原普通股股东按其持股比例、以低于市价的某一特定价格配售一定数量新发行股票的融资行为。

|

|

配股除权价格计算

|

通常配股股权登记日后要对股票进行除权处理。除权后股票的理论除权基准价格为:

【提示】(1)当所有股东都参与配股时,此时股份变动比例(也即实际配售比例)等于拟配售比例。(2)除权价只是作为计算除权日股价涨跌幅度的基准,提供的只是一个基准参考价。如果除权后股票交易市价高于该除权基准价格,这种情形使得参与配股的股东财富较配股前有所增加,称为“填权”;反之股价低于除权基准价格则会减少参与配股股东的财富,称为“贴权”。

|

|

配股权价值计算

|

一般来说,老股东可以以低于配股前股票市场的价格购买所配发的股票,即配股权的执行价格低于当前股票价格,此时配股权是实值期权,因此配股权具有价值

利用除权后股票的价值可以估计配股权价值。配股权的价值为: |

(二)增发新股

1.含义、分类与相关规定

|

含义

|

增发新股指上市公司为了筹集权益资本而再次发行股票的融资行为。

|

|

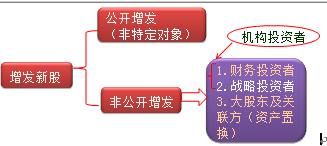

分类

|

|

续表:

|

含义

|

增发新股指上市公司为了筹集权益资本而再次发行股票的融资行为。

|

|

特别规定

|

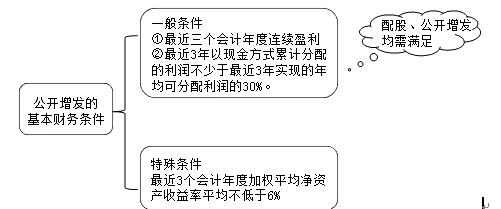

【公开增发】

除满足上市公司公开发行的一般规定外,还应当满足下列规定: ①最近3个会计年度加权平均净资产收益率平均不低于6%。 ②除金融企业外,最近1期期末不存在持有金额较大的交易性金融资产和可供出售金融资产、借予他人款项、委托理财等财务性投资的情形。 【非公开增发】 没有过多发行条件上的限制,一般只要发行对象符合要求,并且不存在一些严重损害投资者合法权益和社会公共利益的情形均可申请非公开发行股票(发行对象在数量上不超过10名)。 【提示】对于一些以往盈利记录未能满足公开融资条件,但又面临重大发展机遇的公司而言,非公开增发提供了一个关键性的融资渠道。 |

2.增发新股的定价与认购方式

|

定价

|

公开增发

|

上市公司公开增发新股的定价通常按照“发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价”的原则确定增发价格。

|

|

非公开增发

|

非公开发行股票的发行价格应不低于定价基准日前20个交易日公司股票均价的90%。

|

|

|

认购方式

|

公开增发

|

公开增发新股的认购方式通常为现金认购。

|

|

非公开增发

|

非公开增发新股的认购方式不限于现金,还包括权益、债券、无形资产、固定资产等非现金资产。

|

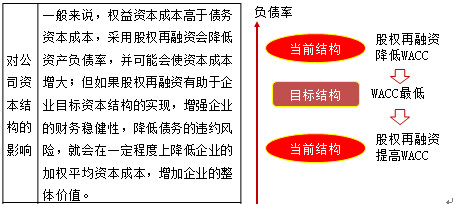

(三)股权再融资对企业的影响

|

对企业财务状况的影响

|

在企业运营及盈利状况不变的情况下,采用股权再融资的形式筹集资金会降低企业的财务杠杆水平,并降低净资产收益率。

但企业如果能将股权再融资筹集的资金投资于具有良好发展前景的项目,获得正的投资活动净现值,或者能够改善企业的资本结构,降低资本成本,就有利于增加企业的价值。 |

|

对控制权的影响

|

就配股而言,由于全体股东具有相同的认购权利,控股股东只要不放弃认购的权利,就不会削弱控制权。

公开增发会引入新的股东,股东的控制权受到增发认购数量的影响;而非公开增发相对复杂。 |

免费试听28278人已听