在十三届全国人大第二次会议上,有2个重磅消息宣布了。今年考注册会计师的各位小伙伴要注意喽!

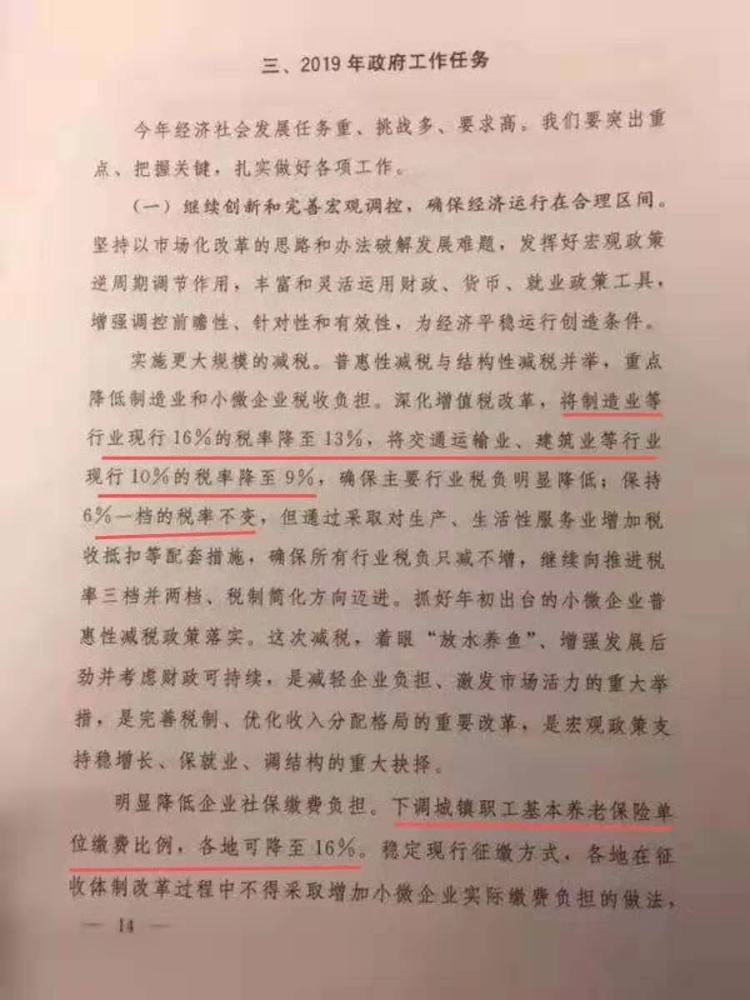

第一,我国增值税基本税率将由目前的16%降至13%,10%降至9%,保持6%不变,确保所有行业税负只减不增,继续由三档向两档迈进。

第二,下调城镇职工基本养老保险单位缴费比例,各地可降至16%。

1、将制造业等行业现行16%的增值税税率降至13%

2、将交通运输业、建筑业等行业现行10%的税率降至9%

3、保持6%一档的税率不变,但通过采取对生产、生活性服务业增加税收抵扣等配套措施,确保所有行业税负只减不增,继续向推进税率三档并两档、税制简化方向迈进

4、抓好年初出台的小微企业普惠性减税政策落实。这次减税,着眼“放水养鱼”、增强发展后劲并考虑财政可持续,是减轻企业负担、激发市场活力的重大举措,是完善税制、优化收入分配格局的重要改革,是宏观政策支持稳增长、保就业、调结构的重大抉择。

1、下调城镇职工基本养老保险单位缴费比例,各地可降至16%。

2、稳定现行征缴方式,各地在征收体制改革过程中不得采取增加小微企业实际缴费负担的做法,不得自行对历史欠费进行集中清缴。

3、继续执行阶段性降低失业和工伤保险费率政策。今年务必使企业特别是小微企业社保缴费负担有实质性下降。

4、加快推进养老保险省级统筹改革,继续提高企业职工基本养老保险基金中央调剂比例、划转部分国有资本充实社保基金

5、我们既要减轻企业缴费负担,又要保障职工社保待遇不变、养老金合理增长并按时足额发放,使社保基金可持续、企业与职工同受益。

增值税降税率,对于企业来说,在正式财税文件未出台之前准备签订的合同中争取税收收益最大化成了重中之重。

此次调整不仅涉及到税率的降低,增值税进项税额的抵扣的范围也会进一步扩大:

一、降税率

此次调整,三档增值税率暂时未变,但是前两档税率都有不同程度的降低:

二、扩范围

为确保所有行业税负只减不增,拟增加生产、生活性服务业税收抵扣范围。

将对于税率降低,这条消息给人更大的遐想空间。现行增值税主要采用购进扣税法,但是许多购进服务进项税是无法抵扣的。如下图所示:

“增加生产、生活性服务业税收抵扣范围”估计将从上述不得抵扣的范围入手进行调整。最可能的调整可能从以下角度入手:

(1)非正常损失的进项税额可能允许抵扣。

(2)集体福利的进项税额可能允许抵扣。

(3)购入贷款服务的进项税可能允许抵扣。

(4)增加差额纳税的范围。给出生产、生活性服务业的进一步差额纳税政策。

当然,现在一切具体政策尚未出台,我们一起密切关注可能的后续调整。

增值税税率降低后,很多会计小伙伴很关心减少或节约的增值税额如何处理,下面我们通过实例进行分析。

我们先做个假设,假设增值税税率从2019年1月1号开始从16%降到15%,A公司2018年12月20日与客户签订销售合同,销售货物1,160,000元(含税价),2019年1月30日确认销售收入。

会计处理:

借:应收账款——A公司 1,160,000

贷:主营业务收入 1,000,000

应交税费——待转销项税额 160,000

2019年1月30日,公司向A公司开具了增值税专用发票(税率为15%),并收到A公司支付的货款。

借:银行存款 1,160,000

贷:应收账款——A公司 1,160,000

同时:

借:应交税费——待转销项税额 160,000

贷:应交税费——应交增值税(销项税额) 151,304.35

营业外收入 8,695.65

减少或节约的增值税额如何处理,是大家关心的问题。我们来看一下销项税额的计算:

1、确认收入时,按16%的税率,确认了“待转销项税额”160,000元。

2、实际开票时,按15%的税率确认了销项税额。

两者的差额8,695.65是因国家降低税率而减少(节约)的税款。这个减少的税款的归属有三种不同的观点:一是计入营业外收入;二是计入其他收益;三是计入主营业务收入。

我们梳理一下“营业外收入”、“其他收益”科目的核算内容:

根据会计准则的相关规定,营业外收入是指与企业生产经营活动没有直接关系的各种收入。营业外收入并不是由企业经营耗费所产生的,不需要企业付出代价,实际上是一种纯收入,不可能也不需要与有关费用进行配比。

其他收益科目核算与企业日常活动相关、但不宜确认收入或冲减成本费用的政府补助。而政府补助是指企业从政府无偿取得货币性资产或非货币性资产。

从上述核算内容可以看出,减少(节约)的增值税,计入营业外收入和其他收益均不合适,正确的方法是计入主营业务收入。

正确的会计处理如下:

借:应交税费——待转销项税额 160,000

贷:应交税费——应交增值税(销项税额) 151,304.35

主营业务收入 8,695.65

根据公开资料,目前全世界征收增值税的国家和地区近180多个,税率水平从5%至27%不等,调整后我国目前税率处于中等偏下水平。

相关推荐

免费试听28278人已听