| 《会计》 | 《审计》 | 《税法》 | 《经济法》 | 《财务成本管理》 | 《公司战略与风险管理》 |

用风险中性原理计算期权价值是期权估价的重要考点,它有某些内容和复制原理相同,也有其特殊的地方。大家在复习风险中性原理的时候,需关注它特殊的地方。

所谓风险中性原理是指:假设投资者对待风险的态度是中性的,所有证券的预期收益率都应当是无风险利率。风险中性的投资者不需要额外的收益补偿其承担的风险。在风险中性的世界里,将期望值用无风险利率折现,可以获得现金流量的现值。

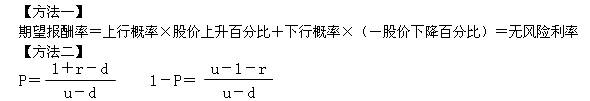

在这种情况下,期望报酬率应符合下列公式:

期望报酬率=无风险利率=(上行概率×上行时收益率)+(下行概率×下行时收益率)

假设股票不派发红利,股票价格的上升百分比就是股票投资的收益率,股价下降的百分比就是“-收益率”。因此:

期望报酬率=无风险利率=上行概率×股价上升百分比+下行概率×(-股价下降百分比)

现在根据正保会计网校注会网上辅导的老师的讲课内容,梳理用风险中性原理计算期权价值的四个基本步骤(假设股票不派发红利):

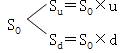

1.确定可能的到期日股票价格

2.根据执行价格计算确定到期日期权价值

3.计算上行概率和下行概率

4.计算期权价值

期权价值=(上行概率×上行时的到期日价值+下行概率×下行时的到期日价值)/(1+r)

对上述知识点的梳理仅是方便复习和记忆其中的公式,请大家一定要结合“梦想成真”辅导书和机考模拟系统中的练习题,把风险中性原理的计算方法掌握熟练。

推荐栏目:注册会计师考试教材 注册会计师准考证打印时间

免费试听28278人已听