实务!纯赠送客户礼品如何财税处理?

近日,有会员咨询:纯赠送客户礼品如何财务处理呢?税务上要视同销售吗?

一、会计处理

纯赠送客户礼品时,并没有经济利益的流入,不符合收入确认条件,应确认为费用。

二、增值税处理

《增值税暂行条例实施细则》的第四条规定:“单位或者个体工商户的下列行为,视同销售货物:

... ...

(8)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。”

依据上述规定,纯赠送客户礼品时,需要视同销售缴纳增值税。

三、企业所得税处理

《中华人民共和国企业所得税法实施条例》

第二十五条规定:“企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。”

《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号):“企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。(一)用于市场推广或销售;(二)用于交际应酬;(三)用于职工奖励或福利;(四)用于股息分配;(五)用于对外捐赠;(六)其他改变资产所有权属的用途。”

依据上述规定,纯赠送客户礼品时,需要视同销售缴纳企业所得税。

四、个人所得税处理

《财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部 税务总局公告2019年第74号)规定:“三、企业在业务宣传、广告等活动中,随机向本单位以外的个人赠送礼品(包括网络红包,下同),以及企业在年会、座谈会、庆典以及其他活动中向本单位以外的个人赠送礼品,个人取得的礼品收入,按照“偶然所得”项目计算缴纳个人所得税,但企业赠送的具有价格折扣或折让性质的消费券、代金券、抵用券、优惠券等礼品除外。

前款所称礼品收入的应纳税所得额按照《财政部 国家税务总局关于企业促销展业赠送礼品有关个人所得税问题的通知》(财税〔2011〕50号)第三条规定计算。”

依据上述规定,纯赠送客户礼品时,需要按照“偶然所得”代扣代缴个人所得税。

五、案例分析

案例:开业大酬宾,每位来宾都能参与抽奖,张三抽到市场价值200元(含税)微波炉,该微波炉商场购置成本100元(不含税)。

确认费用

借:销售费用 123(=100+23)

贷:库存商品 100

应交税费—应交增值税(销项税额)23 (=200/1.13*0.13)

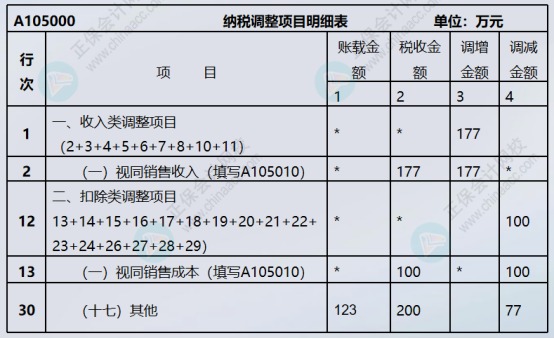

企业所得税申报表填写如下表:

来源:正保会计网校税务网校原创内容,作者:刘老师(正保会计网校答疑专家),侵权必究!

编辑推荐: