带你走出“坏账准备”迷宫

坏账准备是指企业的应收款项(含应收账款、其他应收款等)计提的,是备抵账户。企业对坏账损失的核算,采用备抵法。在备抵法下,企业每期末要估计坏账损失,设置“坏账准备“账户。备抵法是指采用一定的方法按期(至少每年末)估计坏账损失,提取坏账准备并转作当期费用。实际发生坏账时,直接冲减已计提坏账准备,同时转销相应的应收账款余额的一种处理方法。

坏账准备的计提方法有四种:即“余额百分比法”、“账龄分析法”、“销货百分比法”和“个别认定法”。

坏账准备的核算和纳税申报,常常让人绕晕在其中。今天,小编结合案例给大家分析“坏账准备”的具体财税处理。

一、首次计提坏账准备

案例1:2016年成立A公司,本年末A公司应收账款账面余额100万,公司采用“余额百分比法”计提坏账准备,计提比例5%。

应计提数=期末应收账款余额×计提比例=100*5%=5万元

1.账务处理:

借:资产减值损失--坏账损失 5万元

贷:坏账准备 5万元

2.税务处理:

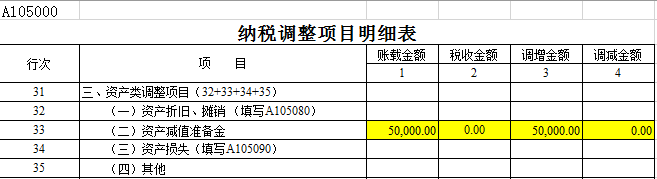

政策依据:《中华人民共和国企业所得税年度纳税申报表(A类,2017年版) 》--A105000《纳税调整项目明细表》填报说明:第33行“(二)资产减值准备金”:填报坏账准备、存货跌价准备、理赔费用准备金等不允许税前扣除的各类资产减值准备金纳税调整情况。第1列“账载金额”填报纳税人会计核算计入当期损益的资产减值准备金金额(因价值恢复等原因转回的资产减值准备金应予以冲回)。第1列,若≥0,填入第3列“调增金额”;若<0,将绝对值填入第4列“调减金额”。

表格填列:计提的坏账损失5万元不允许税前扣除,需要在汇算清缴时进行纳税调增。企业所得税汇算清缴申报表中填写如下:

二、确认坏账损失及补提坏账

案例2(接上例):2017年5月,A公司应收B公司2万元确定不可收回。2017年末应收账款账面余额110万元。

1.账务处理:

2017年5月,冲抵坏账时:

借:坏账准备 2万元

贷:应收账款—B公司 2万元

2017年末补提坏账时:

应计提数=期末应收账款余额×计提比例-截止2017年末坏账准备余额=110*5%-3=2.5万元。

借:资产减值损失--坏账损失 2.5万元

贷:坏账准备 2.5万元

注:实务中还需考虑递延所得税。

2.税务处理:

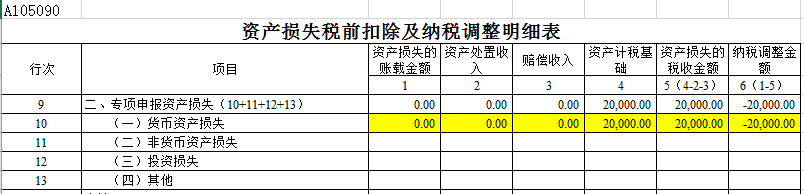

政策依据:《中华人民共和国企业所得税年度纳税申报表(A类,2017年版) 》--A105090《资产损失税前扣除及纳税调整明细表》填报说明:第10行“(一)货币资产损失”:填报企业当年发生的货币资产损失(包括现金损失、银行存款损失和应收及预付款项损失等)的账载金额、资产处置收入、赔偿收入、资产计税基础、货币资产损失的税收金额以及纳税调整金额。

表格填列:

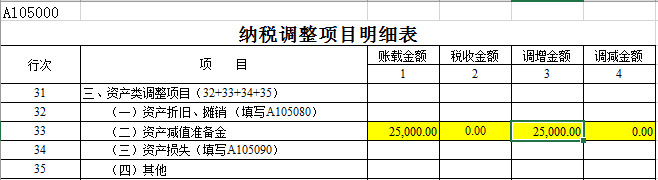

(1)补提的坏账损失不允许税前扣除,需要在汇算清缴时进行纳税调增。企业所得税汇算清缴申报表中填写如下:

(2)明确收不回来的款项如若符合企业所得税的规定,可以在企业所得税前扣除。企业所得税汇算清缴申报表中填写如下:

如果属于不能税前扣除的坏账损失,则不需填上表(A105090《资产损失税前扣除及纳税调整明细表》)。

注:应收账款坏账企业所得税前能否扣除的政策依据:

(1)《财政部国家税务总局关于企业资产损失税前扣除政策的通知》(财税[2009]57号)

(2)《关于发布《企业资产损失所得税税前扣除管理办法》的公告》(国税2011年第25号)

三、已确认的损失收回及冲减坏账的处理

案例3(接上例):2018年5月,A公司收回2017年已确认损失的B公司款项2万元,2018年末,A公司应收账款余额100万,公司采用“余额百分比法”计提坏账准备,计提比例5%。

1.账务处理:

2018年5月,收回坏账时:

借:应收账款—B公司 2万元

贷:坏账准备 2万元

同时:借:银行存款 2万元

贷:应收账款—B公司 2万元

2018年末冲减坏账时:

应冲减数=期末应收账款余额×计提比例-截止2018年末坏账准备余额=100*5%-7.5=-2.5万元。

借:坏账准备 2.5万元

贷:资产减值损失--坏账损失 2.5万元

注:实务中还需考虑递延所得税。

2.税务处理:

政策依据: 《财政部 国家税务总局关于企业资产损失税前扣除政策的通知》(财税[2009]57号)十一条:企业在计算应纳税所得额时已经扣除的资产损失,在以后纳税年度全部或者部分收回时,其收回部分应当作为收入计入收回当期的应纳税所得额。

表格填列:

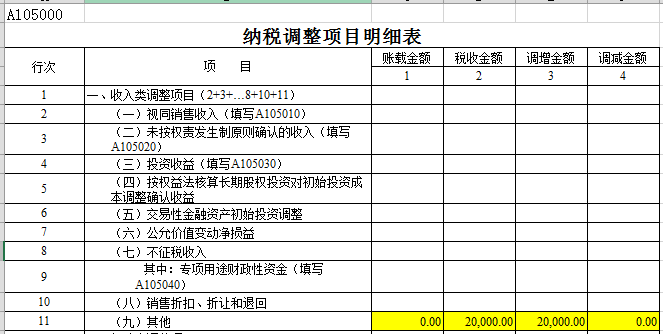

(1)冲减的坏账损失2.5万元,需要在汇算清缴时进行纳税调减。企业所得税汇算清缴申报表中按如下填写:

(2)如果上年度汇算清缴时已申报该项损失,即填写了A105090《资产损失税前扣除及纳税调整明细表》,则本年度汇算清缴申报时按如下填写:

如果上年度汇算清缴时未申报该项损失,即未填写了A105090《资产损失税前扣除及纳税调整明细表》,则本年度汇算清缴也无需处理。

| 作者:刘老师(正保会计网校答疑专家)