批发和零售业如何应对税率下调

前几天有客户问我,制造业的增值税税率要从16%下降到13%,已经在朋友圈里传遍了,是否我们批发和零售业也会降低税率呢?如果降了,我们进销项都会降低,是不是不会有什么影响?

虽然具体的政策还未出台,但从以往的降低税率的制度来看,税率降低不仅仅针对某一行业,而应该将所有的适用16%税率的增值税项目降为13%,批发和零售业也会同时享受税率降为13%的优惠,大可放心一起期待后面的优惠政策出台。

一、降低增值税税率对批发和零售业的影响

众所周知,增值税是价外税,交易双方谈判的价格有含税价、也有不含税价的,税率下调以后,会因为定价形式的不同,影响也会不同。

举例分析:降税政策实施之前,某批发企业销售商品含税价116万元,采购商品含税价92.8万元:

假设条件

降税前

不含税金额

税额

价税合计

销售收入

100.00

16.00

116.00

销售成本

80.00

12.80

92.80

增值税

3.20

附加税(12%)

0.38

企业所得税(25%)

4.91

净利润

14.71

利税总额

23.20

1.采购和销售不含税价均保持不变

| 情形1 | 降税后 | ||

| 不含税金额 | 税额 | 价税合计 | |

| 销售收入 | 100.00 | 13.00 | 113.00 |

| 销售成本 | 80.00 | 10.40 | 90.40 |

| 增值税 | 2.60 | ||

| 附加税(12%) | 0.31 | ||

| 企业所得税(25%) | 4.92 | ||

| 净利润 | 14.77 | ||

| 利税总额 | 22.60 | ||

2.采购和销售含税价均保持不变

| 情形2 | 降税后 | ||

| 不含税金额 | 税额 | 价税合计 | |

| 销售收入 | 102.65 | 13.35 | 116.00 |

| 销售成本 | 82.12 | 10.68 | 92.80 |

| 增值税 | 2.67 | ||

| 附加税(12%) | 0.32 | ||

| 企业所得税(25%) | 5.05 | ||

| 净利润 | 15.16 | ||

| 利税总额 | 23.20 | ||

3.采购不含税价保持不变、销售含税价均保持不变

| 情形3 | 降税后 | ||

| 不含税金额 | 税额 | 价税合计 | |

| 销售收入 | 102.65 | 13.35 | 116.00 |

| 销售成本 | 80.00 | 10.40 | 90.40 |

| 增值税 | 2.95 | ||

| 附加税(12%) | 0.35 | ||

| 企业所得税 | 5.58 | ||

| 净利润 | 16.72 | ||

| 利税总额 | 25.60 | ||

4.采购含税价保持不变、销售不含税价均保持不变

| 情形4 | 降税后 | ||

| 不含税金额 | 税额 | 价税合计 | |

| 销售收入 | 100.00 | 13.00 | 113.00 |

| 销售成本 | 82.12 | 10.68 | 92.80 |

| 增值税 | 2.32 | ||

| 附加税(12%) | 0.28 | ||

| 企业所得税 | 4.40 | ||

| 净利润 | 13.20 | ||

| 利税总额 | 20.20 | ||

5.以上数据比较分析

| 比较分析 | 降税前 | 降税后 | |||

| 情形1 | 情形2 | 情形3 | 情形4 | ||

| 增值税 | 3.20 | 2.60 | 2.67 | 2.95 | 2.32 |

| 附加税(12%) | 0.38 | 0.31 | 0.32 | 0.35 | 0.28 |

| 企业所得税(25%) | 4.91 | 4.92 | 5.05 | 5.58 | 4.40 |

| 净利润 | 14.71 | 14.77 | 15.16 | 16.72 | 13.20 |

| 利税总额 | 23.20 | 22.60 | 23.20 | 25.60 | 20.20 |

数据比较分析可见,优劣顺序如下:情形3>情形2>情形1>情形4。可得出结论:销售端谈成含税价不变最合适、成本端谈成不含税价最合适。

因此,企业应对税率调整期间的合同筹划极为重要,及时与供应商、客户洽谈有关税率变化引起的合同条款变化,争取将增值税下调的3%作为利润空间留在企业,争取更多的经济利益。

二、过渡期注意事项

反观去年降税政策过渡期,大家最关心的问题莫过于发票应如何开具?对方强势要我们让利该如何应对?取得错误税率的发票会给企业带来怎样的风险?那小编在这里给大家提前分析、咱们提前应对。

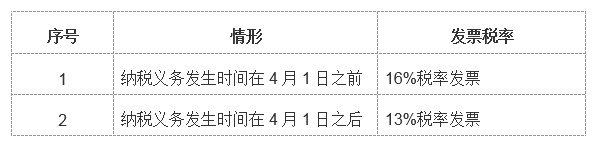

1.如何判断发票的税率

批发和零售业按销售结算方式的不同,具体可总结如下:

|

——

|

销售方式

|

纳税义务发生时间

|

备注

|

|

销售货物

|

直接收款

|

收到销售款或者取得索取销售款凭据的当天

|

不论货物是否发出

|

|

托收承付

|

办妥托收手续

|

已经发出货物

|

|

|

委托银行收款

|

办妥托收手续

|

已经发出货物

|

|

|

赊销方式

|

书面合同约定的收款日期/货物发出(无收款日)

|

已经发出货物

|

|

|

分期收款

|

书面合同约定的收款日期/货物发出(无收款日)

|

已经发出货物

|

|

|

预收货款

|

货物发出

|

|

|

|

生产工期超过12个月的大型机械设备、船舶、飞机等

|

收到预收款/书面合同约定的收款日期

|

不论货物是否发出

|

|

|

委托代销货物

|

代销清单/收到全部或者部分货款/发出代销货物满180天

|

货物不一定发出

|

|

|

视同销售货物

|

货物移送

|

|

政策依据:《中华人民共和国增值税暂行条例》第十九条、《中华人民共和国增值税暂行条例实施细则》第三十八条。

纳税人可从纳税义务发生时间来判断应该取得或者开出多少税率的发票,也在此提醒纳税人,过渡期严格按照纳税义务发生时间申报纳税、开具或取得发票,避免递延纳税、取得错误税率发票的风险。

2.取得错误税率发票的风险

(1)政策依据:

《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1的第二十六条:纳税人取得的增值税扣税凭证不符合法律、行政法规或者国家税务总局有关规定的,其进项税额不得从销项税额中抵扣。

国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年第28号)第四条:税前扣除凭证在管理中遵循真实性、合法性、关联性原则。真实性是指税前扣除凭证反映的经济业务真实,且支出已经实际发生;合法性是指税前扣除凭证的形式、来源符合国家法律、法规等相关规定;关联性是指税前扣除凭证与其反映的支出相关联且有证明力。

(2)涉税分析

如果企业取得的发票税率与政策判断的发票税率不符时,存在进项税额不得抵扣、企业所得税前不允许扣除的风险。

3. 如何从合同上规避利润的流失

如果企业一开始的谈判结果没有确定的合同,或者合同约定的不清,降税的优惠到底被谁分走就说不清楚了,我们本文的第一部分分析结果是:销售端谈成含税价不变最合适、成本端谈成不含税价最合适。结合我们的分析结果,以及贵公司的业务在市场上的情形,做好合同的规划。

| 作者:刘老师(正保会计网校答疑专家)