| | |

第八条 (三)购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。 | 原条例 购进免税农业产品准予抵扣的进项税,按照买价和10%的扣除率计算。 | 新条例10%的规定始于1993年的发布的《增值税暂行条例》;但是这个13%税率在2002年(财税〔2002〕12号)时已经开始适用了,现在只是正式升级为国务院的法规了。

|

第八条 (四)购进或者销售货物以及在生产经营过程中支付运输费用的,按照运输费用结算单据上注明的运输费用金额和7%的扣除率计算的进项税额 | 无 | 新增内容 |

第九条 纳税人购进货物或者应税劳务,取得的增值税扣税凭证不符合法律、行政法规或者国务院税务主管部门有关规定的,其进项税额不得从销项税额中抵扣。 | 第九条 纳税人购进货物或者应税劳务,未按照规定取得并保存增值税扣税凭证,或者增值税扣税凭证上未按照规定注明增值税额及其他有关事项的,其进项税额不得从销项税额中抵扣。 | 新旧暂行条例在此处没有实质变化,但是新条例的语言更概括和简练,更具有前瞻性。 |

新条例的第十条 下列项目的进项税额不得从销项税额中抵扣: (一)用于非增值税应税项目、免征增值税项目、集体福利或者个人消费的购进货物或者应税劳务; (二)非正常损失的购进货物及相关的应税劳务; (三)非正常损失的在产品、产成品所耗用的购进货物或者应税劳务; (四)国务院财政、税务主管部门规定的纳税人自用消费品; (五)本条第(一)项至第(四)项规定的货物的运输费用和销售免税货物的运输费用。 | 原条例的第十条 下列项目的进项税额不得从销项税额中抵扣: (一)购进固定资产; (二)用于非应税项目的购进货物或者应税劳务; (三)用于免税项目的购进货物或者应税劳务; (四)用于集体福利或者个人消费的购进货物或者应税劳务; (五)非正常损失的购进货物; (六)非正常损失的在产品、产成品所耗用的购进货物或者应税劳务。 | 新旧条例比较,新条例删除原条例中的“固定资产不得抵扣”的规定;并对原“不得抵扣额进项税”从新编排。而且,将原条例中的“用于集体福利或者个人消费的购进货物或者应税劳务”改为“国务院财政、税务主管部门规定的纳税人自用消费品”,从这个修订看出,不再强调“集体福利和个人消费”,而是将其界定为“纳税人自用”,并且,自用的范围由“国务院财政和税务主管部门”来确定。 |

新条例的第十一条 小规模纳税人销售货物或者应税劳务,实行按照销售额和征收率计算应纳税额的简易办法,并不得抵扣进项税额。应纳税额计算公式:应纳税额=销售额×征收率。 | 原条例的第十一条 小规模纳税人销售货物或者应税劳务,实行简易办法计算应纳税额。小规模纳税人的标准由国务院财政、税务主管部门规定。第十三条小规模纳税人销售货物或者应税劳务,按照销售额和本条例第十二条规定的征收率计算应纳税额,不得抵扣进项税额。应纳税额计算公式:应纳税额=销售额×征收率 销售额比照本条例第六条、第七条的规定确定。 | 新旧条例比较,可以看出,新条例将原条例的第十一条和第十三条内容进行了整合形成了现在的第十一条规定。但是并无实质的改变。 |

新条例的第十二条 小规模纳税人增值税征收率为3%。征收率的调整,由国务院决定。 | 原条例的第十二条 小规模纳税人销售货物或者应税劳务的征收率为6%。征收率的调整,由国务院决定。 | 新旧比较,小规模纳税人的征税率由6%将为3%,适应目前增值税纳税人的改革,以平衡小规模纳税人和一般纳税人的税负。 |

新条例的第十三条 小规模纳税人以外的纳税人应当向主管税务机关申请资格认定。具体认定办法由国务院税务主管部门制定。 小规模纳税人会计核算健全,能够提供准确税务资料的,可以向主管税务机关申请资格认定,不作为小规模纳税人,依照本条例有关规定计算应纳税额。 | 原条例的第十四条 小规模纳税人会计核算健全,能够提供准确税务资料的,经主管税务机关批准,可以不视为小规模纳税人,依照本条例有关规定计算应纳税额。 | 新旧比较,新条例增加了小规模以外的纳税人申请资格认定,这个资格就是一般纳税人。 旧条例没有这样的规定。 |

新条例第十五条 下列项目免征增值税: (一)农业生产者销售的自产农产品; (二)避孕药品和用具; (三)古旧图书; (四)直接用于科学研究、科学试验和教学的进口仪器、设备; (五)外国政府、国际组织无偿援助的进口物资和设备; (六)由残疾人的组织直接进口供残疾人专用的物品; (七)销售的自己使用过的物品。 除前款规定外,增值税的免税、减税项目由国务院规定。任何地区、部门均不得规定免税、减税项目。 | 原条例第十六条 下列项目免征增值税: (一)农业生产者销售的自产农业产品; (二)避孕药品和用具; (三)古旧图书; (四)直接用于科学研究、科学试验和教学的进口仪器、设备; (五)外国政府、国际组织无偿援助的进口物资和设备; (七)由残疾人组织直接进口供残疾人专用的物品; (八)销售的自己使用过的物品。 除前款规定外,增值税的免税、减税项目由国务院规定。任何地区、部门均不得规定免税、减税项目。 | 新旧条例比较,新条例的第十五条删除了原条例中的“(六)来料加工、来件装配和补偿贸易所需进口的设备”,将原条例中的八条改为七条。这个删除,主要是解决和海关相关法规的重复设定的问题。 |

新条例的第十七条 纳税人销售额未达到国务院财政、税务主管部门规定的增值税起征点的,免征增值税;达到起征点的,依照本条例规定全额计算缴纳增值税。 | 原条例的第十八条 纳税人销售额未达到财政部规定的增值税起征点的,免征增值税。 | 新旧比较,新条例继续对起征点以下的纳税人免征增值税,同时,明确了达到起征点的,应该按规定计算增值税。 |

新条例增加了 第十八条中华人民共和国境外的单位或者个人在境内提供应税劳务,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以购买方为扣缴义务人。 | 无 | 新旧条例比较,原条例没有明确境外单位在境内提供应税劳务的扣缴义务人规定,新条例弥补了这个不足。 |

新条例的第十九条 增值税纳税义务发生时间: (一)销售货物或者应税劳务,为收讫销售款项或者取得索取销售款项凭据的当天;先开具发票的,为开具发票的当天。 (二)进口货物,为报关进口的当天。 增值税扣缴义务发生时间为纳税人增值税纳税义务发生的当天。 | 原条例的第十九条 增值税纳税义务发生时间: (一)销售货物或者应税劳务,为收讫销售款或者取得索取销售款凭据的当天。 (二)进口货物,为报关进口的当天。 | 新旧比较,新条例增加了扣缴义务发生时间的规定。 |

新条例的第二十一条 纳税人销售货物或者应税劳务,应当向索取增值税专用发票的购买方开具增值税专用发票,并在增值税专用发票上分别注明销售额和销项税额。属于下列情形之一的,不得开具增值税专用发票: (一)向消费者个人销售货物或者应税劳务的; (二)销售货物或者应税劳务适用免税规定的; (三)小规模纳税人销售货物或者应税劳务的。 | 原条例的第二十一条 纳税人销售货物或者应税劳务,应当向购买方开具增值税专用发票,并在增值税专用发票上分别注明销售额和销项税额。属于下列情形之一,需要开具发票的,应当开具普通发票,不得开具增值税专用发票: (一)向消费者销售货物或者应税劳务的; (二)销售免税货物的; (三)小规模纳税人销售货物或者应税劳务的。 | 新旧条例比较,在开具专用发票上,有所变化,原条例规定,纳税人销售货物,应该向购买方开具专用发票,新条例改为,购货方索取专用发票时,才开具专用发票。 |

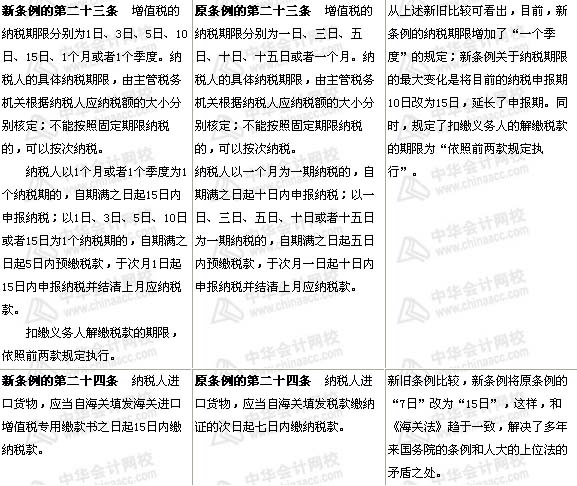

第二十二条 增值税纳税地点:

(一)固定业户应当向其机构所在地的主管税务机关申报纳税。总机构和分支机构不在同一县(市)的,应当分别向各自所在地的主管税务机关申报纳税;经国务院财政、税务主管部门或者其授权的财政、税务机关批准,可以由总机构汇总向总机构所在地的主管税务机关申报纳税。

(二)固定业户到外县(市)销售货物或者应税劳务,应当向其机构所在地的主管税务机关申请开具外出经营活动税收管理证明,并向其机构所在地的主管税务机关申报纳税;未开具证明的,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地的主管税务机关补征税款。

(三)非固定业户销售货物或者应税劳务,应当向销售地或者劳务发生地的主管税务机关申报纳税;未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款。

(四)进口货物,应当向报关地海关申报纳税。

扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。 | 第二十二条 增值税纳税地点: (一)固定业户应当向其机构所在地主管税务机关申报纳税。总机构和分支机构不在同一县(市)的,应当分别向各自所在地主管税务机关申报纳税;经国家税务总局或其授权的税务机关批准,可以由总机构汇总向总机构所在地主管税务机关申报纳税。 (二)固定业户到外县(市)销售货物的,应当向其机构所在地主管税务机关申请开具外出经营活动税收管理证明,向其机构所在地主管税务机关申报纳税。未持有其机构所在地主管税务机关核发的外出经营活动税收管理证明,到外县(市)销售货物或者应税劳务的,应当向销售地主管税务机关申报纳税;未向销售地主管税务机关申报纳税的,由其机构所在地主管税务机关补征税款。 (三)非固定业户销售货物或者应税劳务,应当向销售地主管税务机关申报纳税。 (四)进口货物,应当由进口人或其代理人向报关地海关申报纳税。) | 关于增值税的纳税地点,新条例保持了原条例的原貌,但是在原条例基础上,增加了“未向销售地或劳务发生地的主管税务机关申报纳税的”情形,删除了进口货物的纳税申报人的规定。新条例明确:未向销售地或者劳务发生地的主管税务机关申报纳税的,由其机构所在地或者居住地的主管税务机关补征税款 同时新条例将扣缴义务人的纳税地点予以明确:扣缴义务人应当向其机构所在地或者居住地的主管税务机关申报缴纳其扣缴的税款。 |

|

新条例的第二十五条 纳税人出口货物适用退(免)税规定的,应当向海关办理出口手续,凭出口报关单等有关凭证,在规定的出口退(免)税申报期内按月向主管税务机关申报办理该项出口货物的退(免)税。具体办法由国务院财政、税务主管部门制定。 出口货物办理退税后发生退货或者退关的,纳税人应当依法补缴已退的税款。 | 原条例的第二十五条 纳税人出口适用税率为零的货物,向海关办理出口手续后,凭出口报关单等有关凭证,可以按月向税务机关申报办理该项出口货物的退税。具体办法由国家税务总局规定。 出口货物办理退税后发生退货或者退关的,纳税人应当依法补交已退的税款。 | 新旧条例比较,新条例明确了纳税人办理退税的时间问题:在规定的出口退税申报期内按月……,而原条例是“可以”。

再者,出口退税的具体办法,明确由国家税务总局来制定,改变了以前两个财政部和税务总局两个部门共同制定的格局。 |

无 | 原条例二十七条 对外商投资企业和外国企业征收增值税,按照全国人民代表大会常务委员会的有关规定执行。 | 原条例,在第二十七条,明确了外商投资企业可以不受《增值税暂行条例》的约束。新条例,废除了这个条款,这样,内外资在增值税政策上趋于一致。 |

无 | 第二十八条 本条例由财政部负责解释,实施细则由财政部制定。 | 新条例删除了这个规定,您认为谁解释条例呢?谁制定细则呢?目前,这个尚不确定。但是根据立法精神,增值税要上升为法律,则将来应该是国务院制定细则。 |