高新技术企业汇算清缴填报注意事项 一文了解!

高新技术企业须满足哪些条件?高新技术企业享受企业所得税优惠的资格条件有哪些?新技术企业汇缴填报注意事项有哪些?一文了解高新技术企业那些事儿~

1、高新技术企业享受企业所得税优惠的资格条件

《科技部 财政部 国家税务总局关于修订印发<高新技术企业认定管理办法>的通知》(国科发火〔2016〕32号)第十一条规定,认定为高新技术企业须同时满足以下条件:

(一)企业申请认定时须注册成立一年以上;

(二)企业通过自主研发、受让、受赠、并购等方式,获得对其主要产品(服务)在技术上发挥核心支持作用的知识产权的所有权;

(三)对企业主要产品(服务)发挥核心支持作用的技术属于《国家重点支持的高新技术领域》规定的范围;

(四)企业从事研发和相关技术创新活动的科技人员占企业当年职工总数的比例不低于10%;

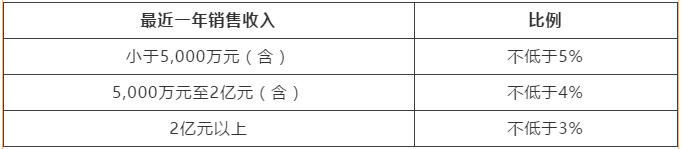

(五)企业近三个会计年度(实际经营期不满三年的按实际经营时间计算)的研究开发费用总额占同期销售收入总额的比例符合如下要求:

提醒:企业在中国境内发生的研究开发费用总额占全部研究开发费用总额的比例不低于60%;

(六)近一年高新技术产品(服务)收入占企业同期总收入的比例不低于60%;

(七)企业创新能力评价应达到相应要求;

(八)企业申请认定前一年内未发生重大安全、重大质量事故或严重环境违法行为。

2、高新技术企业汇缴填报注意事项

高新技术企业申报汇缴时要填报A107041高新技术企业优惠情况及明细表,这张表的填报大有讲究!

注意事项:

1.高新技术产品(服务)收入

高新技术产品(服务)收入是指企业通过研发和相关技术创新活动,取得的产品(服务)收入与技术性收入的总和。对企业取得上述收入发挥核心支持作用的技术应属于《国家重点支持的高新技术领域》规定的范围。

其中,技术性收入包括:

(1)技术转让收入:指企业技术创新成果通过技术贸易、技术转让所获得的收入;

(2)技术服务收入:指企业利用自己的人力、物力和数据系统等为社会和本企业外的用户提供技术资料、技术咨询与市场评估、工程技术项目设计、数据处理、测试分析及其他类型的服务所获得的收入;

(3)接受委托研究开发收入:指企业承担社会各方面委托研究开发、中间试验及新产品开发所获得的收入。

企业应正确计算高新技术产品(服务)收入,由具有资质并符合《高新技术企业认定管理工作指引》相关条件的中介机构进行专项审计或鉴证。

2.总收入

总收入=收入总额—不征税收入。

收入总额与不征税收入按照《中华人民共和国企业所得税法》及《中华人民共和国企业所得税法实施条例》的规定计算。

3.销售收入

销售收入=主营业务收入+其他业务收入。

主营业务收入与其他业务收入按照企业所得税年度纳税申报表的口径计算。

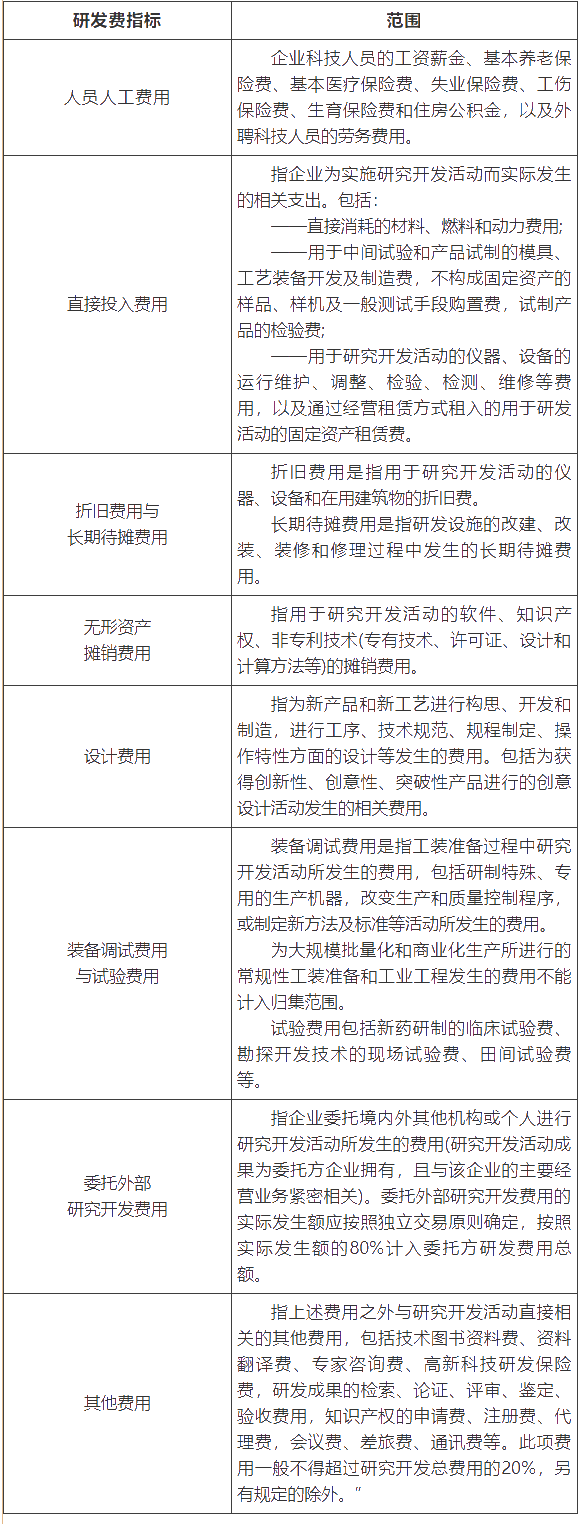

4.研究开发费用的归集范围

现如今大家生活越来越便利了,得益于高新技术企业的发展,国家近几年对高新技术企业也是大力支持发展,是重点行业领域。同样高新企业也存在着许多的税务风险,如何规避这些税务风险呢?快加入马妍老师的《高新技术企业税务申报及风险管理》课堂,一起学习吧!点击了解详情>>

相关标签: