文化事业建设费免征如何申报?一起看过来!

各位纳税人注意,虽然2020年免征文化事业建设费,但缴费人还是需要按时按规完成费款申报,申报系统会自动减免费款。那么文化事业建设费免征如何申报?一起看过来!

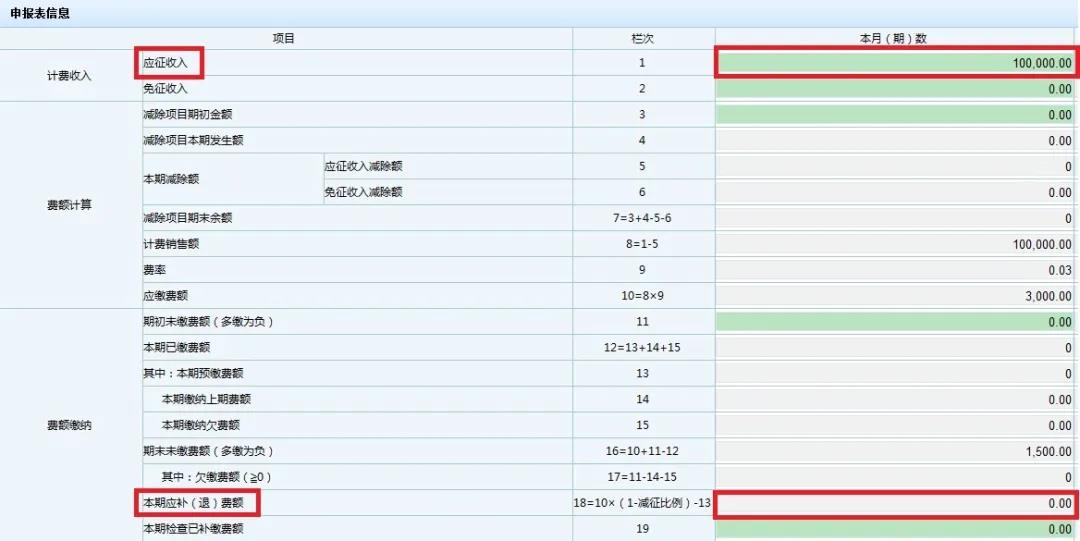

☆情况一

对于增值税一般纳税人,应如实申报文化事业建设费计费收入(含税),将计费收入填入《文化事业建设费申报表》“应征收入”栏,系统保存时自动实现减免,“本期应补(退)费额”为0。

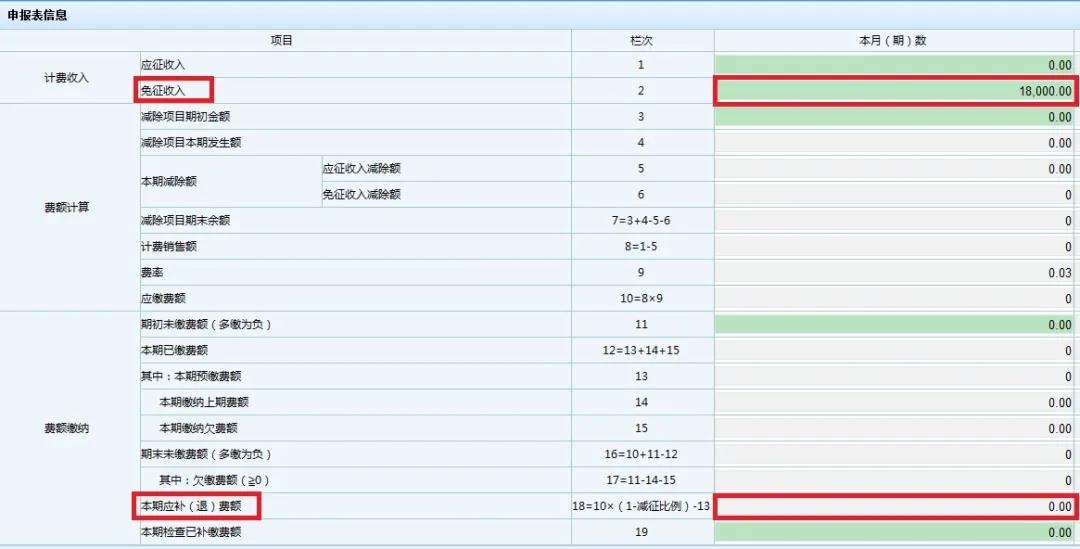

☆情况二

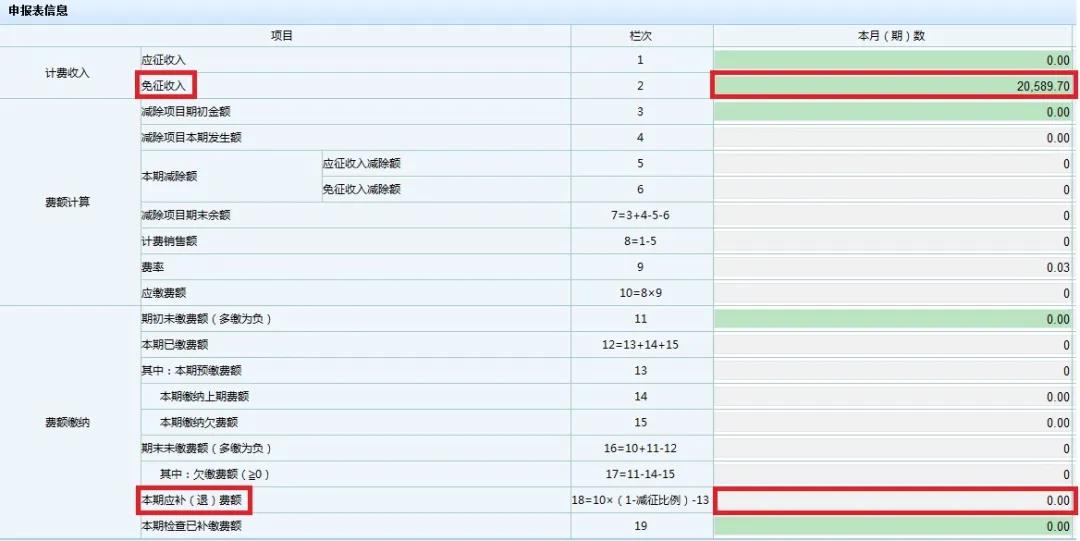

对于小规模纳税人,符合月销售额(不含税,下同)不超过2万元(按季纳税不超过6万元)的,应将计费收入(含税)填入《文化事业建设费申报表》“免征收入”栏。系统保存时自动实现减免,“本期应补(退)费额”为0。

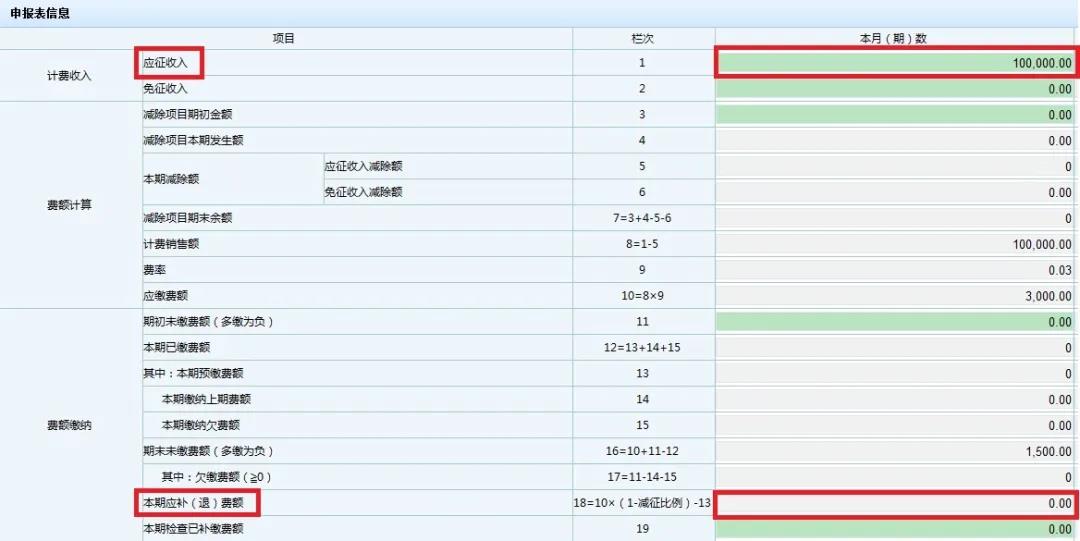

☆情况三

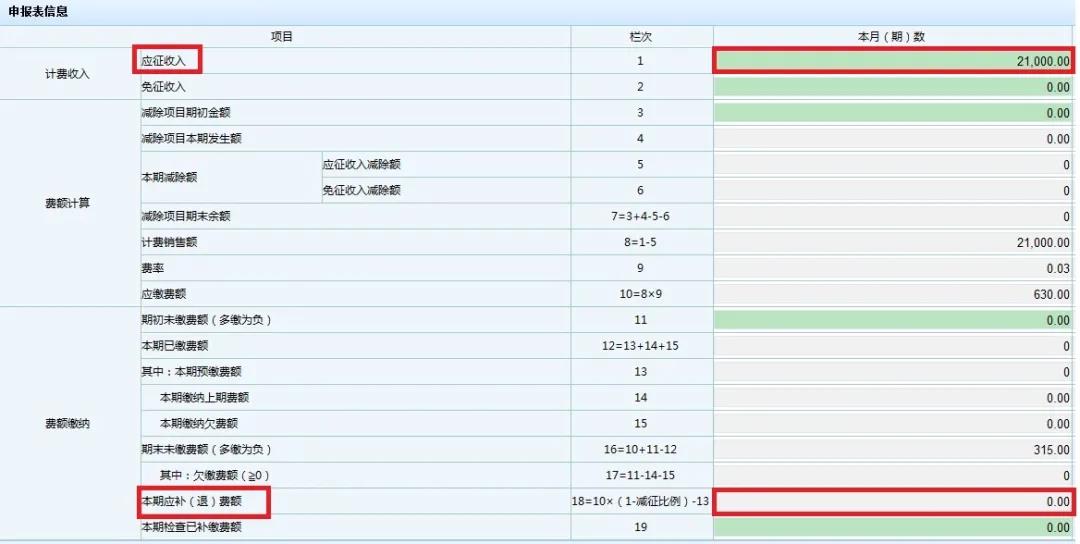

对于小规模纳税人,月销售额超过2万元(按季纳税超过6万元)的,将计费收入(含税)填入《文化事业建设费申报表》“应征收入”栏,系统保存时自动实现减免,“本期应补(退)费额”为0。

☆政策小贴士

因文化事业建设费计费收入为含税收入,当月销售额刚好为2万元时,填入申报表“免征收入”栏的计费收入换算成含税金额为20600元。若为按季申报,当季度销售额刚好为6万元时,填入申报表“免征收入”栏的计费收入换算成含税金额为61800元。

1.某小规模纳税人甲,按月申报,月销售额为19990元,因月销售额不超过20000元,当月换算成含税计费收入20589.7元,应填写在“免征收入”栏次。

2.某小规模纳税人乙,按月申报,月销售额为20388.35元,因月销售额超过20000元,当月换算成含税计费收入21000元,应填写在“应征收入”栏次,申报时系统自动予以免征。

☆特别提醒:

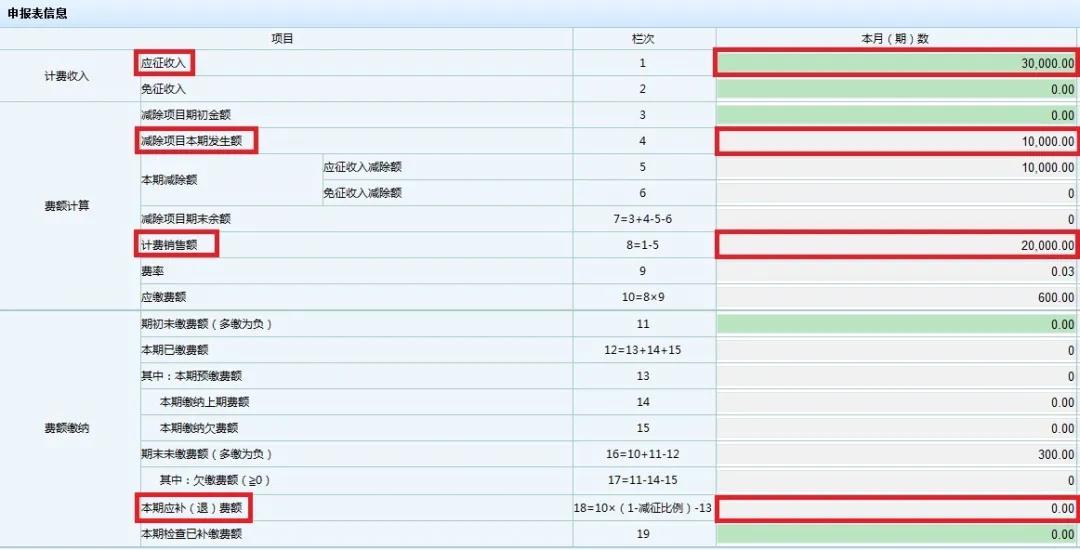

广告服务计费销售额是指缴纳义务人提供广告服务取得的全部含税价款和价外费用,减除支付给其他广告公司或广告发布者的含税广告发布费后的余额。缴纳义务人减除价款的,应当取得增值税专用发票或国家税务总局规定的其他合法有效凭证,否则不得减除。

纳税人本期发生的按规定可以从计费收入中减除的相关价款,需将取得的增值税专用发票或其他合法有效凭证的信息填写在文化事业建设费申报表附列资料《应税服务减除项目清单》内,该附表“合计”金额在确认后自动跳转至主表第4行“减除项目本期发生额”栏次,在计算计费销售额时减除。

各种税费的问题一直以来都属于财务人员难过的一大关,如果你对各项税费的了解还不透彻,来正保会计网校一起学习《全税种全流程纳税筹划案例精讲班》。该专题涵盖增值税、所得税、消费税等各税种筹划,点击进入>>