企业所得税汇算清缴专题辅导之核定征收篇

一些小微企业由于财务不健全等原因不能准确核算企业的应纳税所得额,往往采取核定征收方式申报缴纳企业所得税。核定征收无论是政策上还是申报上都与查账征收存在较大的差异,但实行“核定应税所得率”的核定征收企业也需要按规定进行汇算清缴。为了帮助纳税人更好地了解核定征收的相关政策和流程,我们编制了本期专题,供参考。

一、什么情形下,可以实行企业所得税核定征收?

(一)纳税人具有下列情形之一的,可以实行核定征收企业所得税:

1.依照法律、行政法规的规定可以不设置账簿的;

2.依照法律、行政法规的规定应当设置但未设置账薄的;

3.擅自销毁账簿或者拒不提供纳税资料的;

4.虽设置账簿,但账目混乱或者成本资料、收入凭证、费用凭证残缺不全,难以查账的;

5.发生纳税义务,未按照规定的期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

6.申报的计税依据明显偏低,又无正当理由的。

(二)跨境电子商务综合试验区内的跨境电子商务零售出口企业同时符合下列条件的,可以试行核定征收企业所得税:

1.在综试区注册,并在注册地跨境电子商务线上综合服务平台登记出口货物日期、名称、计量单位、数量、单价、金额的;

2.出口货物通过综试区所在地海关办理电子商务出口申报手续的;

3.出口货物未取得有效进货凭证,其增值税、消费税享受免税政策的。

目前,浙江省杭州、温州、绍兴、义乌4个市县设立了跨境电子商务综合试验区。

二、哪些纳税人不适用企业所得税核定征收?

(一)享受《中华人民共和国企业所得税法》及其实施条例和国务院规定的一项或几项企业所得税优惠政策(财政部、国家税务总局规定核定征收企业可以享受的优惠除外)的企业;

(二)汇总纳税企业;

(三)上市公司;

(四)银行、信用社、小额贷款公司、保险公司、证券公司、期货公司、信托投资公司、金融资产管理公司、融资租赁公司、担保公司、财务公司、典当公司等金融企业;

(五)会计、审计、资产评估、税务、房地产估价、土地估价、工程造价、律师、价格鉴证、公证机构、基层法律服务机构、专利代理、商标代理以及其他经济鉴证类社会中介机构;

(六)专门从事股权(股票)投资业务的企业;

(七)从事房地产开发经营业务的企业;

(八)一定规模以上的企业;

(九)国家税务总局规定的其他企业。

三、核定征收企业可以享受哪些税收优惠政策?

核定征收企业可以享受以下优惠政策:

(一)国债利息收入、符合条件的居民企业之间的股息、红利等权益性投资收益、投资者从证券投资基金分配中取得的收入、取得的地方政府债券利息收入免征企业所得税。

(二)符合条件的小型微利企业减免企业所得税。

(三)民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分减征或免征企业所得税。

四、核定征收的方式有哪几种?

核定征收的方式有两种。税务机关根据纳税人具体情况,对核定征收企业所得税的纳税人,核定应税所得率或者核定应纳所得税额。

(一)纳税人具有下列情形之一的,核定其应税所得率:

1.能正确核算(查实)收入总额,但不能正确核算(查实)成本费用总额的;

2.能正确核算(查实)成本费用总额,但不能正确核算(查实)收入总额的;

3.通过合理方法,能计算和推定纳税人收入总额或成本费用总额的。

(二)纳税人不属于核定其应税所得率情形的,核定其应纳所得税额。

五、采用“核定应税所得率”方式下,纳税人的应纳所得税额如何计算?

采用“核定应税所得率”方式核定征收企业所得税的,纳税人的应纳所得税额计算公式如下:

应纳所得税额=应纳税所得额×适用税率

应纳税所得额=应税收入额×应税所得率

或:应纳税所得额=成本(费用)支出额/(1-应税所得率)×应税所得率

其中,应税收入额=收入总额-不征税收入-免税收入

上述公式中的“收入总额”为纳税人以货币形式和非货币形式从各种来源取得的收入。

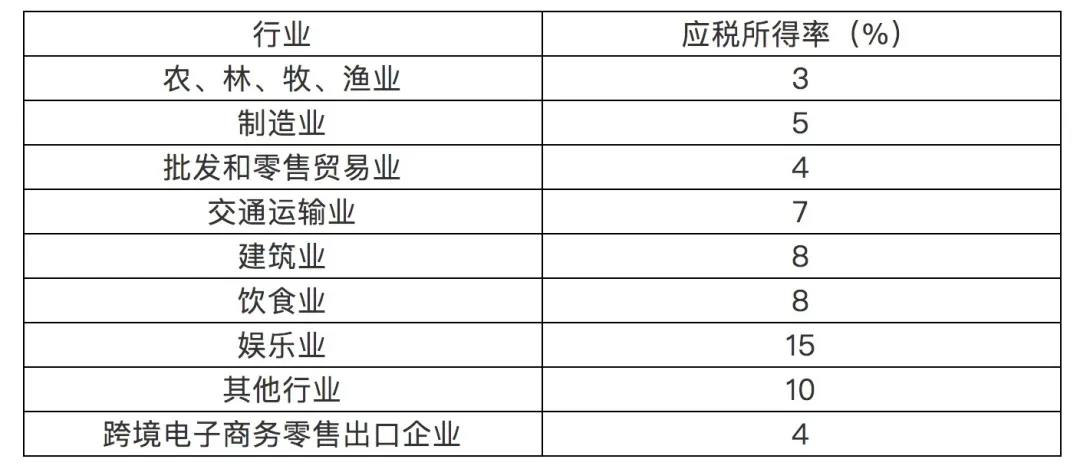

六、采取“核定应税所得率”的核定征收企业的应税所得率是多少?

目前,对我省企业所得税实行核定征收的企业,其应税所得率按国家税务总局规定标准的最低限执行。即:

七、核定征收企业如何确定适用哪个行业的应税所得率?

核定征收企业应税所得率的行业按照《国民经济行业分类》执行。如果企业经营多业的,无论其经营项目是否单独核算,均根据其主营项目确定适用的应税所得率。主营项目应为纳税人所有经营项目中,收入总额或者成本(费用)支出额或者耗用原材料、燃料、动力数量所占比重最大的项目。

八、纳税人核定征收鉴定之后情况发生了变化,是否要调整应税所得率或应纳税额?

纳税人的生产经营范围、主营业务发生重大变化,或者应纳税所得额或应纳税额增减变化达到20%以上的,应及时向税务机关申请调整已确定的应税所得率或应纳税额。

九、企业以前年度企业所得税征收方式为查账征收,转为核定征收后以前年度的未弥补完的亏损,是否可以继续弥补?其后又重新转为查账征收之后呢?

核定征收期间不可以继续弥补以前年度亏损。重新转为查账征收之后,其以前查账征收年度尚在亏损弥补期内未弥补完的亏损可以继续弥补,但核定征收年度应计算亏损弥补结转年限。

例:A企业(非高新技术企业或科技型中小企业)2017年查账征收亏损15万元,2018年核定征收应纳税所得5万元,2019年符合查账征收的条件转为查账征收,应纳税所得6万元。因为2018年为核定征收,虽有所得5万元,也不得弥补2017年度的亏损,但应计算2017年尚未弥补亏损的亏损弥补结转期限;2019年可以弥补2017年的亏损6万元;尚未弥补完的亏损9(15-6)万元可以结转到2020、2021、2022年继续弥补,但到2023年如果仍未弥补完的,则已过亏损结转弥补期限,不得继续弥补。

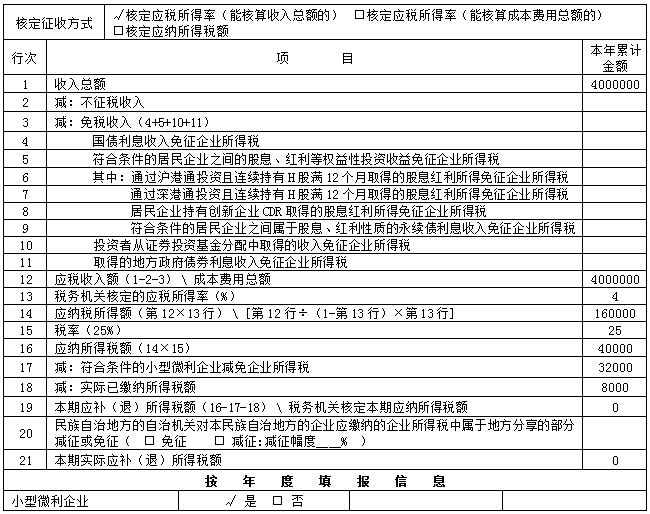

十、企业所得税核定征收申报举例

H企业为小规模纳税人,主要从事电脑配件的生产、电脑的销售、维修以及软件开发,财务核算不健全。2018年,企业主营项目所属行业为制造业,2019年下半年主营项目发生变化,行业变更为批发零售业。2019年全年营业收入400万元,资产总额和从业人数等均符合小型微利企业条件。2019年应如何进行年度纳税申报。

该企业财务核算不健全,符合核定征收的条件,因此2019年初对该企业鉴定为核定征收企业所得税方式。由于2018年企业主营项目所属行业为制造业, 2019年年初核定征收鉴定时按制造业确定应税所得率为5%。2019年下半年企业主营项目发生重大变化,应及时向税务机关申报调整已确定的应税所得率,根据批发零售业的最低应税所得率调整为4%。同时,因其符合小型微利企业条件,可享受小型微利企业减免优惠。2019年年度申报时应填报《B100000中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》。

汇算清缴已经陆续开始,为帮助大家更顺利地进行汇算清缴工作,正保会计网校推出决战2020年汇算清缴专题培训,报名后即可学习核心内容,一课搞定汇算清缴前瞻筹备、政策定位、优惠申请、报表填写,限时超值优惠,快来学习吧!点击查看>>

想学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>