解答住房租金专项附加扣除你疑惑的那些事儿~

在外打拼的小伙伴们,你们是否对如何享受个人所得税专项附加扣除中住房租金存在些许疑惑,下面小编带您一探究竟!

政策梳理篇

扣除范围:

(一)纳税人在主要工作城市没有自有住房而发生的住房租金支出可以按照标准定额扣除。

纳税人主要工作城市是指纳税人任职受雇的直辖市、计划单列市、副省级城市、地级市(地区、州、盟)全部行政区域范围;纳税人无任职受雇单位的,为受理其综合所得汇算清缴的税务机关所在城市。

(二)纳税人的配偶在纳税人的主要工作城市有自有住房的,视同纳税人在主要工作城市有自有住房。

扣除标准:

《国务院关于印发个人所得税专项附加扣除暂行办法的通知》(国发〔2018〕41号)第十七条规定:纳税人在主要工作城市没有自有住房而发生的住房租金支出,可以按照以下标准定额扣除

(一)直辖市、省会(首府)城市、计划单列市以及国务院确定的其他城市,扣除标准为每月1500元;

(二)除第一项所列城市以外,市辖区户籍人口超过100万的城市,扣除标准为每月1100元;市辖区户籍人口不超过100万的城市,扣除标准为每月800元。

市辖区户籍人口,以国家统计局公布的数据为准。

扣除时间:

纳税人享受住房租金专项附加扣除的计算时间为租赁合同(协议)约定的房屋租赁期开始的当月至租赁期结束的当月,提前终止合同(协议)的,以实际租赁期限为准。

所需资料:

纳税人需要留存备查资料包括:住房租赁合同或协议等资料。

热点问题篇

Q1、个人的工作城市与实际租赁房屋地不一致,是否符合条件享受住房租金专项附加扣除?

答:纳税人在主要工作城市没有自有住房而实际租房发生的住房租金支出,可以按照实际工作地城市的标准定额扣除住房租金。

Q2、如果房屋产权所有人为甲,房屋租赁给房屋租赁中介公司后,再由中介公司转租给纳税人,租赁合同齐全,此类情况纳税人是否可享受住房租金专项附加扣除?

答:可以。纳税人在主要工作城市无自有住房而发生住房租金支出,可以按照标准定额扣除。纳税人与房屋中介公司签订房屋租赁合同并支付租金的,可以申报扣除住房租金专项附加扣除。

Q3、纳税人在主要工作城市没有自有住房,企业向纳税人提供员工宿舍并签订租赁合同,纳税人是否可按条件享受住房租金专项附加扣除?

答:企业向员工提供员工宿舍,凡员工向企业支付租金的,可以享受住房租金专项附加扣除;员工未向企业支付租金的,不可以享受住房租金专项附加扣除。

Q4、两人(非夫妻关系)合租住房,住房租金支出扣除应如何操作?

答:根据《个人所得税专项附加扣除暂行办法》第十九条,住房租金支出由签订租赁合同的承租人扣除。因此,非夫妻关系的两人合租租房,若都与出租方签署了规范租房合同,可根据租金定额标准各自扣除。

Q5、公租房是公司与保障房公司签的协议,但员工是需要付房租的,这种情况下员工是否可以享受专项附加扣除?

答:纳税人在主要工作城市没有自有住房而发生的住房租金支出,可以按照标准定额扣除。员工租用公司与保障房公司签订的保障房,并支付租金的,可以申报扣除住房租金专项附加扣除。纳税人应当留存与公司签订的公租房合同或协议等相关资料备查。

Q6、2019年纳税人在家乡购买首套住房,2020年在主要工作城市租赁住房,2019年纳税人享受过住房贷款利息专项扣除后,是否可以于2020年变更为享受住房租金专项附加扣除?

答:可以。根据《个人所得税专项附加扣除暂行办法》(国发〔2018〕41号)第二十条规定,纳税人及其配偶在一个纳税年度内不能同时分别享受住房贷款利息和住房租金专项附加扣除。

实务操作篇

一、 住房租金专项附加扣除信息如何填报?

★方法一

1. 登录个人所得税APP,进入住房租金专项附加扣除填报。

2. 确认基本信息是否准确。

3. 填写住房租金支出信息以及主要工作城市。

4. 填写配偶信息。

5. 选择申报方式。

★方法二

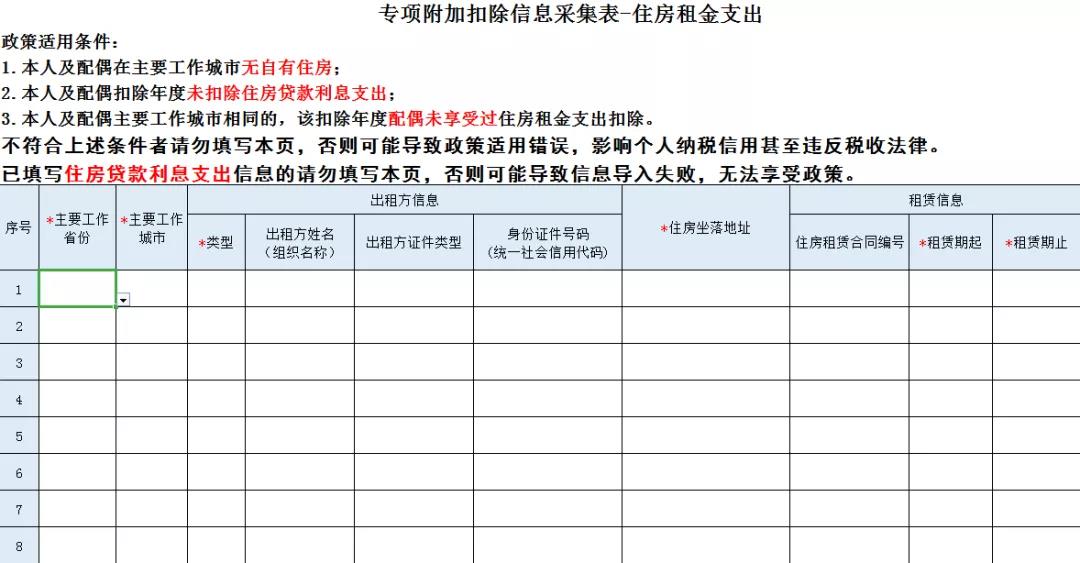

下载专项附加扣除信息采集表——住房租金支出电子模板,填写好后发送公司。

二、 假如存在提前解除租赁合同等情形,如何修改住房租金专项附加扣除信息?

★方法一

1登录个人所得税APP,在查询页面点击专项附加扣除填报记录。

2. 选择需要修改的住房租金填报记录。

3. 点击右下方进行修改。

4. 确认修改内容,修改并提交即可。

★方法二

下载专项附加扣除信息采集表——住房租金支出电子模板,修改好后发送公司。

温馨提示

租房合同到期后,纳税人续租或重租,无需修改原来的住房租金专项附加扣除记录,只需在专项附加扣除填报中新增一条住房租金信息即可。

![]()

2019年国家推行减税降费,各大税种减免优惠政策频出。没有接触过税务相关工作以及一段时间未接触,都会感觉已无从下手。企业全税种核算与申报实训营针对新政策系统全面讲解增值税、所得税、附加税、印花税等企业常用税种的计算及申报实操。点击进入>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>