新租赁准则下科目设置与使用,教你如何活用!

概述:2018年12月7日财政部发布《企业会计准则第21号——租赁》(2018)(以下简称“新租赁准则”或“新准则”)之后,实务界对于新准则中某些概念性和判断性的领域存在较多疑问。财政部会计司编写组编著的《<企业会计准则第21号——租赁>应用指南 2019》(以下简称“指南”)已于日前发布,该指南通过大量细化指引和举例,为新准则的实施奠定了基础。指南的编著不仅保持了与《国际财务报告准则第16号——租赁》(以下简称IFRS16)的趋同,而且对于某些重点问题,例如“折现率的确定”、“定性披露”等,指南的内容更为丰富,更具有指导意义。本文将着重介绍指南中涉及实务问题较多的领域。

主要内容

一、 会计科目设置和使用

承租人:使用权资产、使用权资产累计折旧、使用权资产减值准备、租赁负债

注:租赁期开始日当月(确有困难可次月)计提折旧,借方科目根据性质判断

使用权资产减值准备一经计提,不得转回

符合资本化条件的利息费用可以资本化

出租人:融资租赁资产、应收融资租赁款、应收融资租赁款减值准备、租赁收入

注:应收融资租赁款减值为“信用减值损失”

对于日常经营活动为租赁的企业,其利息收入和租赁收入可以作为营业收入列报

二、租赁的识别

新租赁准则相比原准则而言,对于如何判断合同是否为租赁或包含租赁,做出了更明确的规定, 即租赁三要素:

• 存在一定期间(租赁期):可能被表述为已识别资产的使用量

• 存在已识别资产

• 资产提供方向客户转移了对已识别资产使用权的控制

实务中,比较普遍的问题是:

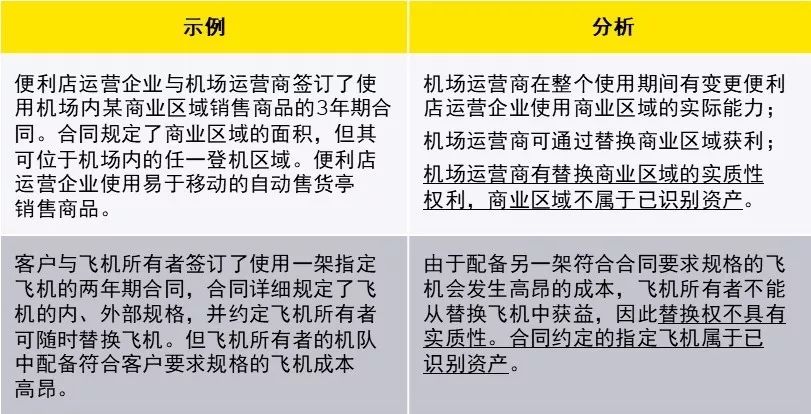

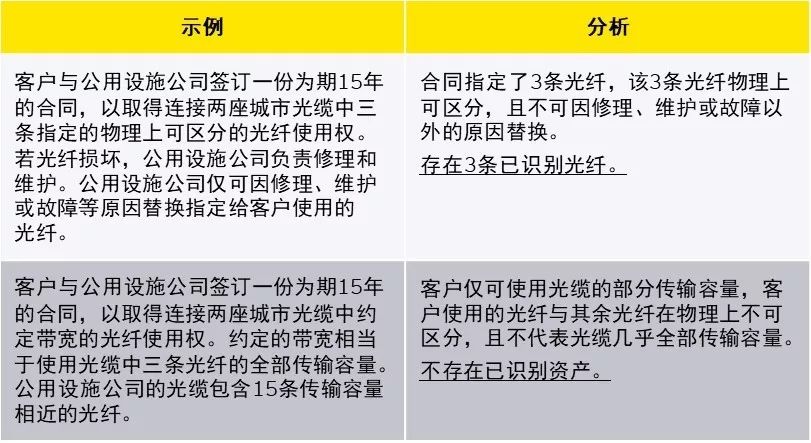

1、 何为已识别资产?

合同已对标的资产指定,供应方不拥有对标的资产的实质替换权且标的资产在物理上可区分时,才存在已识别资产。

实质性替换权

物理可区分

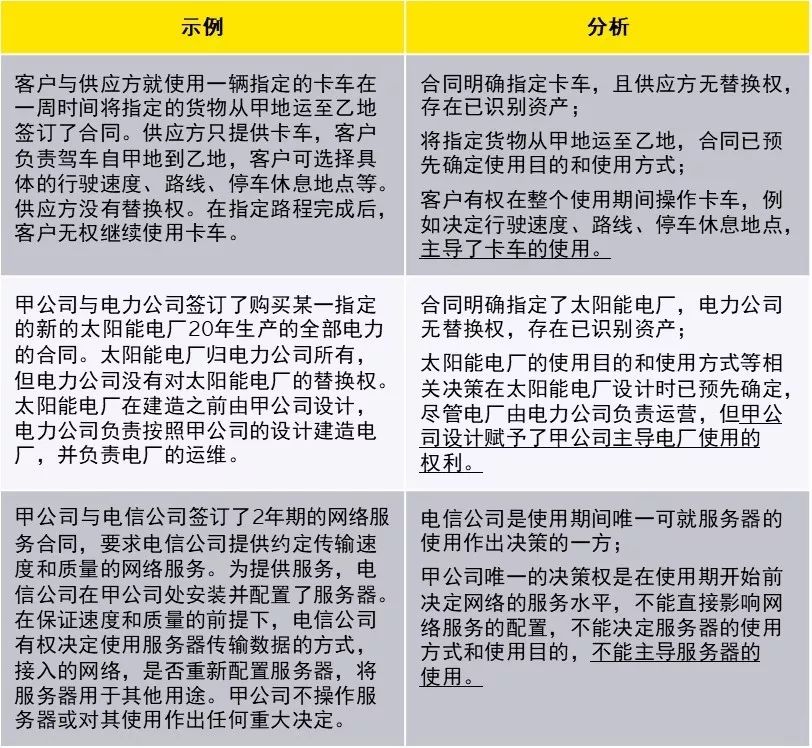

2、 何为客户控制资产的使用权?

应评估客户是否有权获得在使用期间因使用已识别资产所产生的几乎全部经济利益,并有权在该使用期间主导已识别资产的使用。

客户有权获得因使用资产所产生的几乎全部经济利益

• 获得几乎全部经济利益的方式:使用、持有或转租资产

• 合同规定客户应向供应方或另一方支付因使用资产所产生的部分现金流量作为对价,该现金流量应视为客户因使用资产而获得的经济利益的一部分

客户有权主导资产的使用

• 判断客户是否有权在使用期间主导已识别资产的使用目的和使用方式,应考虑与改变资产的使用目的和使用方式最相关的决策权

• 除非资产由客户设计,企业应仅考虑在使用期间对资产使用做出决策的权利,不考虑在使用期间之前已预先确定的决策

• 对客户使用资产权利的范围做出的限定通常是保护性权利,本身不足以否定客户拥有主导资产使用的权利

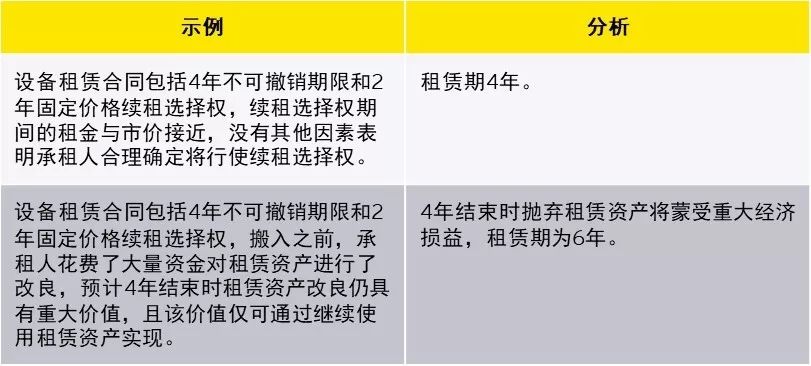

三、租赁期的判断

新准则规定,租赁期自租赁期开始日起计算,包含不可撤销期间、合理确定将行使续租选择权期间、合理确定将不行使终止选择权的期间。在该领域,最为普遍的问题在于:

如何评估承租人是否合理确定将行使续租选择权或终止租赁选择权?

企业应考虑对承租人行使续租选择权或不行使终止选择权带来经济利益的所有相关事实和情况,包括自租赁期开始日至选择权行使日之间的事实和情况的预期变化。需考虑的因素包括但不限于以下方面:

• 与市价相比,选择权期间的租金、余值担保、购买选择权等合同条款和条件

• 合同期内,承租人进行或预期进行重大租赁资产改良的情况

• 与终止租赁有关的成本

• 租赁资产对承租人运营的重要程度

• 与形式选择权相关的条件及满足相关条件的可能性

对租赁期和购买选择权的重新评估:

• 发生承租人可控范围内的重大事件或变化

• 可能影响承租人是否行使相应选择权决策

四、承租人会计处理

承租人应按照租赁期开始日尚未支付的租赁付款额的现值确定租赁负债。租赁付款额不仅包括固定付款额,还包括实质固定付款额、取决于指数或比率的可变租赁付款额等。确定现值所使用的折现率首选租赁内含利率,如租赁内含利率不可获得,则应使用承租人增量借款利率。在该领域,实务问题主要集中在:

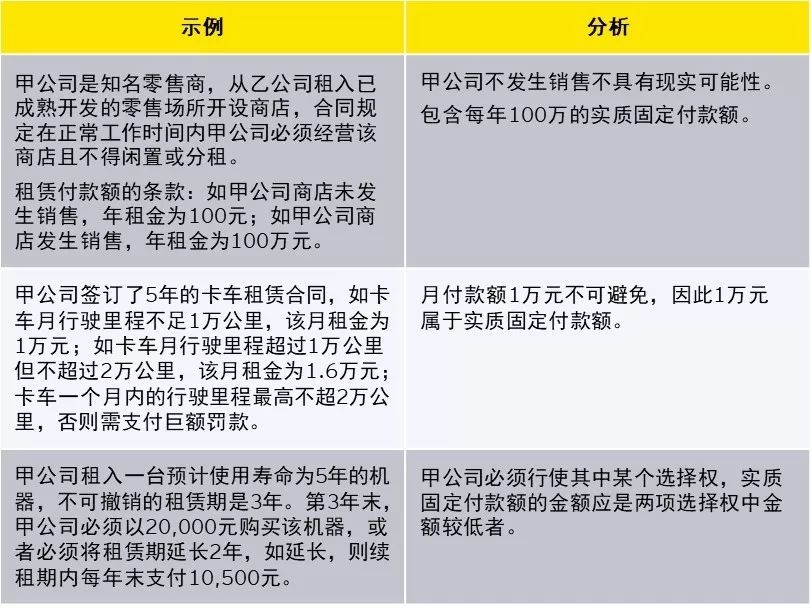

1、 何为实质固定的租赁付款额?

即形式上可能包含可变变量,但实质上无法避免的付款额,包括:

• 付款额设定为可变租赁付款额,但没有实际变量

• 承租人有多套付款额方案,但仅有一套可行

• 承租人有多套付款额方案,但需要选择其中一套

2、 如何确定增量借款利率?

► 承租人增量借款利率与下列事项相关

• 承租人自身情况,即承租人的偿债能力和信用状况

• 借款的期限,即租赁期

• 借入资金的金额,即租赁负债的金额

• 抵押条件,即租赁资产的性质和质量

• 经济环境,包括承租人所处的司法管辖区、计价货币、合同签订时间等

► 承租人可先根据所处经济环境确定增量借款利率的参照基础,然后根据具体情况对参考基础进行调整确定承租人增量借款利率。(常见的参照基础:承租人同期银行贷款利率、相关租赁合同利率、承租人最近一期类似资产抵押贷款利率、与承租人信用状况相似的企业发行的同期债券利率等)

举例:

2X19年1月1日承租人甲公司签订了一份为期10年的租赁协议,并拥有5年的续租选择权,每年租金90万元。甲公司评估租赁期为10年,采用增量借款利率作为折现率。公司现有的借款包括:

• 一笔为期6个月,金额50万元的借款,2X19年3月31日,年利率4%,按季付息,到期一次还本,无抵押;

• 一笔为期15年的债券,金额5,000万元,发行日为2X17年1月1日,票面利率9%,按季付息,到期一次还本,无抵押。

分析:

甲公司无法直接获得满足“类似期限、类似抵押条件、类似时点……”的借款利率,需要以其现有的借款利率及市场可参考信息为基础,对增量借款利率做出估计:

• 如果甲公司发行的债券有公开市场,甲公司首先应确定该债券的市场利率,然后针对借款金额不同、本息偿付方式不同、借款期限不同、抵押情况不同做出调整;

• 如果甲公司发行的债券没有公开市场,则甲公司可考虑与其信用评级相同的企业所发行的公开交易的债券利率为基础,再考虑上述类似调整;

• 假设甲公司没有任何借款,可考虑通过银行询价方式获取同期借款利率,并进行适当调整后确定其增量借款利率;或者考虑聘用第三方评级机构获取其信用等级,参考上述情形进行调整。

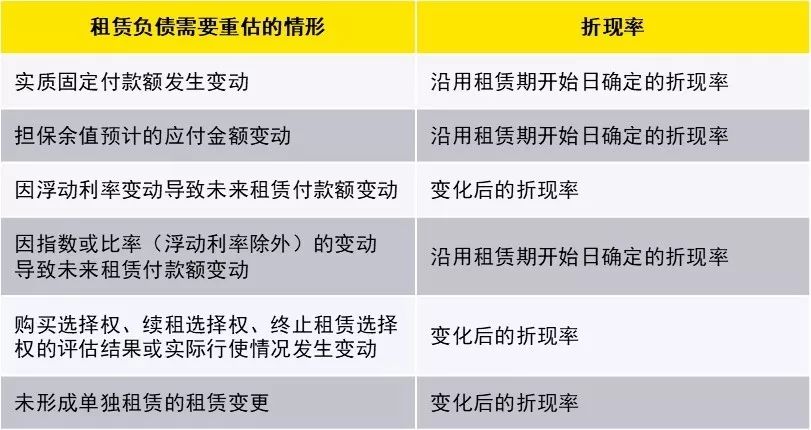

3、 租赁负债何时需要重估?折现率是否应改变?

五、短期租赁和低价值资产租赁

新准则仅对短期租赁和低价值资产租赁做出豁免,即承租人可选择不确认使用权资产和租赁负债。那么应如何选择该豁免,低价值资产的具体判断标准是怎样的呢?

短期租赁

• 应按照租赁资产的类别选择是否进行简化处理

• 包含购买选择权的租赁不属于短期租赁

低价值租赁

• 应根据每项租赁的具体情况作出简化会计处理选择,不确认使用权资产和租赁负债

• 低价值资产租赁应同时满足单独租赁的要求

• 已经或预期把相关资产转租赁,不能将其视为低价值资产租赁进行简化处理

• 示例中给出的低价值资产标准为人民币40,000元

六、出租人会计处理

新旧准则下,出租人的会计处理基本没有变化。但对于生产商或经销商出租人的融资租赁,则是实务关注的重点。

生产商或经销商出租人的融资租赁会计处理

• 按照租赁资产公允价值与租赁收款额按市场利率折现的现值两者孰低计入收入,按照租赁资产账面价值扣除未担保余值的现值后的余额结转销售成本

• 生产商或经销商出租人取得融资租赁所发生的初始直接费用计入损益,不计入租赁投资净额

• 销售利得应限制为采用市场利率所能取得的销售利得

七、列报和披露

新租赁准则不仅增加了单独的资产负债表、利润表科目,且对现金流量的分类进行了规定,并且还提出了一系列定性定量的附注披露要求。其中,定性披露是实务中的难点。

指南对于以下方面的定性披露给出详细的指导示例:

• 租赁活动的性质

• 可变租赁付款额的原因、普遍性、相对于固定租金的比例、主要变量的变化、经营及财务影响

• 判断将行使续租权和终止租赁选择权的原因、选择权期间的租金、未纳入租赁负债的选择权的普遍性、经营及财务影响

八、衔接规定

指南除了进一步细化准则规定的承租人、出租人首次执行新租赁准则的会计处理之外,对于实务界普遍关注的分步实施新准则导致母子公司会计政策不一致,应如何协调的问题,也给出了答案:

• 母公司已执行新准则、但子公司未执行新准则的,母公司编制合并财务报表时需按新准则调整子公司的报表;

• 母公司未执行新准则,而子公司已执行新准则的,母公司在编制财务报表时,可以将子公司报表按母公司政策进行调整;也可以直接用子公司报表进行合并,但需披露该事实,并分别披露母子公司的会计政策及其他相关信息。

最近,大家一定被“新租赁准则”刷了一波屏,这是向国际化方向迈进的一个重大信号,那么关于“新租赁准则”到底要表达什么?如何运用到实际工作中?最新租赁准则深度解析与案例应用专题(6期),为您深度解析新租赁准则,点击报名>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>