固定资产一次性税前扣除 如何账务处理?

问:购买固定资产享受一次性税前扣除政策了,会计核算上能不能也一次性计入费用呢!

依据《国家税务总局关于设备 器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号)的第三条:“企业选择享受一次性税前扣除政策的,其资产的税务处理可与会计处理不一致。”

可见,固定资产一次性税前扣除政策是税务处理,并不应该影响会计处理,那么我们来看看会计上如何处理呢?

1.《企业会计准则第 4 号——固定资产》:

第十五条 企业应当根据固定资产的性质和使用情况,合理确定固定资产的使用寿命和预计净残值。

固定资产的使用寿命、预计净残值一经确定,不得随意变更。但是,符合本准则第十九条规定的除外。

第十六条 企业确定固定资产使用寿命,应当考虑下列因素:

(一)预计生产能力或实物产量;

(二)预计有形损耗和无形损耗;

(三)法律或者类似规定对资产使用的限制。

... ...

第十九条 企业至少应当于每年年度终了,对固定资产的使用寿命、预计净残值和折旧方法进行复核。

2.《小企业会计准则》:

第三十条 小企业应当按照年限平均法(即直线法,下同)计提折旧。小企业的固定资产由于技术进步等原因,确需加速折旧的,可以采用双倍余额递减法和年数总和法。

小企业应当根据固定资产的性质和使用情况,并考虑税法的规定,合理确定固定资产的使用寿命和预计净残值。固定资产的折旧方法、使用寿命、预计净残值一经确定,不得随意变更。

问:执行《企业会计准则》的企业,形成的税会差异,又该如何确认递延所得税呢?

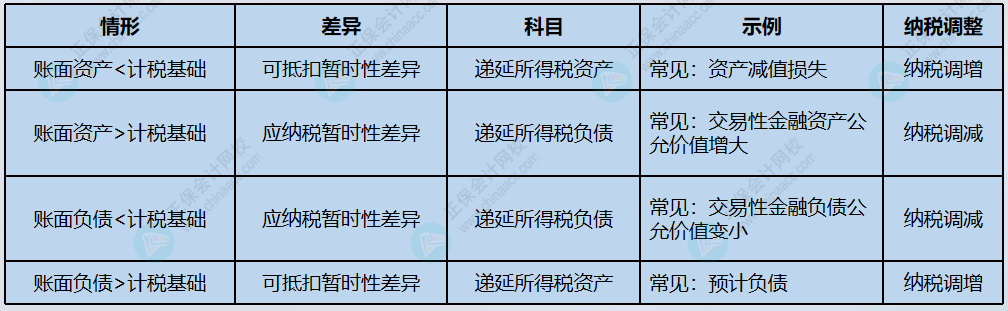

执行《企业会计准则》的企业,使用资产负债表法确认所得税费用,详细表格如下:

那我们来看一个固定资产一次性税前扣除的案例:

案例:购入固定资产100万元,本年折旧10万元,预计净残值为0。

分析:享受一次性税前扣除时,纳税调减90万元。

年末账面资产=90万元;年末计税基础=0万元,按照上表,会形成递延所得税负债!

假设:本年利润总额为100万,假定不存在其他调整事项,税率25%。

则,应纳税所得额=100-90=10万元。

借:所得税费用--当期所得税费用 10*25%=2.5

贷:应交税费--企业所得税 2.5

借:所得税费用--递延所得税费用 90*25%=22.5

贷:递延所得税负债 22.5

以后年度,需要纳税调增时,同时要按照“调增金额*25%”转回递延所得税负债。

更多推荐: