长期待摊费用是当月摊销还是次月摊销?

企业长期待摊费用是当月摊销还是次月摊销?本文从会计和税务2个角度来分析这个问题。

一、《企业会计准则》附录----会计科目和主要账务处理:

1801 长期待摊费用

一、本科目核算企业已经发生但应由本期和以后各期负担的分摊期限在1 年以上的各项费用,如以经营租赁方式租入的固定资产发生的改良支出等。

二、《小企业会计准则》

第四十三条 小企业的长期待摊费用包括:已提足折旧的固定资产的改建支出、经营租入固定资产的改建支出、固定资产的大修理支出和其他长期待摊费用等。

前款所称固定资产的大修理支出,是指同时符合下列条件的支出:

(一)修理支出达到取得固定资产时的计税基础 50%以上;

(二)修理后固定资产的使用寿命延长 2 年以上。

第四十四条 长期待摊费用应当在其摊销期限内采用年限平均法进行摊销,根据其受益对象计入相关资产的成本或者管理费用,并冲减长期待摊费用。

(一)已提足折旧的固定资产的改建支出,按照固定资产预计尚可使用年限分期摊销。

(二)经营租入固定资产的改建支出,按照合同约定的剩余租赁期限分期摊销。

(三)固定资产的大修理支出,按照固定资产尚可使用年限分期摊销。

(四)其他长期待摊费用,自支出发生月份的下月起分期摊销, 摊销期不得低于 3 年。

一、《企业所得税法》

第十三条规定,在计算应纳税所得额时,企业发生的下列支出作为长期待摊费用,按照规定摊销的,准予扣除:

1. 已足额提取折旧的固定资产的改建支出;

2. 租入固定资产的改建支出;

3. 固定资产的大修理支出;

4. 其他应当作为长期待摊费用的支出。

二、《企业所得税法实施条例》

第六十八条 企业所得税法第十三条第(一)项和第(二)项所称固定资产的改建支出,是指改变房屋或者建筑物结构、延长使用年限等发生的支出。

企业所得税法第十三条第(一)项规定的支出,按照固定资产预计尚可使用年限分期摊销;第(二)项规定的支出,按照合同约定的剩余租赁期限分期摊销。

改建的固定资产延长使用年限的,除企业所得税法第十三条第(一)项和第(二)项规定外,应当适当延长折旧年限。

第六十九条 企业所得税法第十三条第(三)项所称固定资产的大修理支出,是指同时符合下列条件的支出:

(一)修理支出达到取得固定资产时的计税基础50%以上;

(二)修理后固定资产的使用年限延长2年以上。

企业所得税法第十三条第(三)项规定的支出,按照固定资产尚可使用年限分期摊销。

第七十条 企业所得税法第十三条第(四)项所称其他应当作为长期待摊费用的支出,自支出发生月份的次月起,分期摊销,摊销年限不得低于3年。

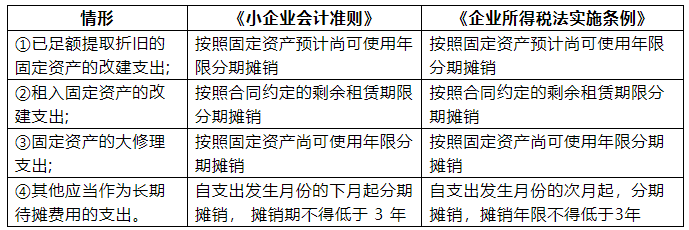

从上述政策可见,《小企业会计准则》和《企业所得税法实施条例》关于长期待摊费用的描述是一样的,但是执行《企业会计准则》时,便和企业所得税存在不同了。

依据《企业会计准则》附录----会计科目和主要账务处理中对“长期待摊费用”科目的解释,它是应由本期和以后各期负担的分摊期限在1 年以上的各项费用,则应当从发生的本期开始进行分摊更为适宜。

实务中,建议大家不用特别纠结当期摊销还是本期摊销,比如,租入房屋的装修支出,可以考虑按照权责发生在装修结束后开始使用租赁房屋时开始摊销。此外,按照“重要性原则”,多一个月摊销或少一个月摊销,对于会计报表没有重大影响的,审计师、税务局通常也不会特别关注。

说明:因政策不断变化,以上会计实操相关内容仅供参考,如有异议请以官方更新内容为准。

更多推荐: