税法和会计中的“视同销售”有何差异?

日常工作中经常会听到“视同销售”这个词,在增值税、企业所得税和会计上都有视同销售的概念,但含义却有差异。结合《中华人民共和国增值税暂行条例实施细则》《中华人民共和国企业所得税法实施条例》相关规定,详细跟您唠唠“视同销售”那些事儿。

政策梳理

1.《中华人民共和国增值税暂行条例实施细则》第四条规定:单位或者个体工商户的下列行为,视同销售货物:

(一)将货物交付其他单位或者个人代销;

(二)销售代销货物;

(三)设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送其他机构用于销售,但相关机构设在同一县(市)的除外;

(四)将自产或者委托加工的货物用于非增值税应税项目;

(五)将自产、委托加工的货物用于集体福利或者个人消费;

(六)将自产、委托加工或者购进的货物作为投资,提供给其他单位或者个体工商户;

(七)将自产、委托加工或者购进的货物分配给股东或者投资者;

(八)将自产、委托加工或者购进的货物无偿赠送其他单位或者个人。

2.《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件1第十四条规定:“下列情形视同销售服务、无形资产或者不动产:

(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。

(二)单位或者个人向其他单位或者个人无偿转让无形资产或者不动产,但用于公益事业或者以社会公众为对象的除外。

(三)财政部和国家税务总局规定的其他情形。

3.《中华人民共和国企业所得税法实施条例》第二十五条规定:

企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

视同销售在增值税、企业所得税、会计中都有不同的含义。增值税中的视同销售,本质可理解为增值税“抵扣进项并产生销项”的链条终止,比如将货物用于非增值税项目,用于个人消费或者职工福利等,而会计上没有做销售处理;企业所得税中的视同销售,代表货物的权属发生转移,而会计上没有做收入处理;会计中的视同销售,是指没有产生收入但是视同产生收入了。

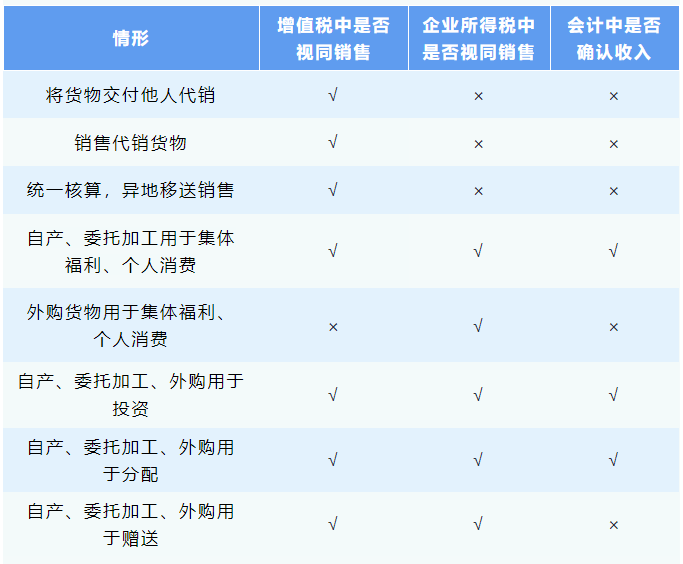

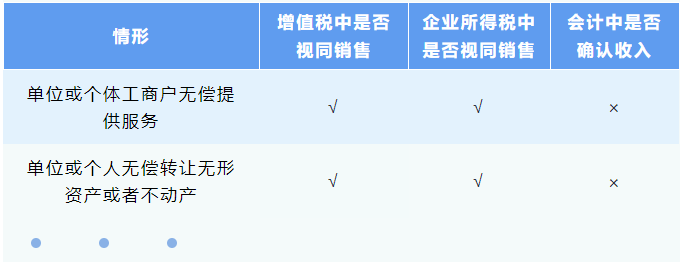

常见税法与会计中的视同销售差异

总结如下表:

货物类

服务类

案例分析

企业常见风险点:视同销售额核算不准确

企业将自产产品作为样品赠送给客户是常见的市场行为,在税务处理上属于增值税、企业所得税的视同销售行为。根据增值税暂行条例实施细则第十六条规定,视同销售额应按下列顺序确定销售额:按纳税人最近时期同类货物的平均销售价格;按其他纳税人最近时期同类货物的平均销售价格;按组成计税价格。实务中,一些企业认为将自产产品作为样品赠送客户,并没有给企业带来现金流,因此没有按视同销售确认收入,或者认为赠送的样品没有产生增值,因此按产品成本确认视同销售收入,这些都是对视同销售行为的税务处理理解不准确。

• 典型案例•

C公司是一家贸易公司。为扩大市场,C公司将自产产品作为样品赠送给了客户,产品成本为不含税价格80万元,当年该企业同类产品对外销售的不含税价格为100万元。该公司在会计核算时,借记“销售费用”90.4万元,贷记“库存商品”80万元、“应交税费——应交增值税(销项税额)”10.4万元,在申报增值税时按视同销售申报销售额80万元,并缴纳了相关税款(不考虑附加税费)。

根据增值税暂行条例实施细则第十六条规定,该公司应首先按其最近时期同类货物的平均销售价格,确定视同销售额。也就是说,C公司视同销售额,应为相应产品的对外销售价格100万元,而不是成本价80万元。

• 风险提示•

视同销售是企业经常会遇到的一种特殊的销售行为,虽然并没有给企业带来直接的现金流,但是税务处理上应视同销售处理,并按规定缴纳相关税款。同时,视同销售行为销售额的确定依据,一般是产品的销售价格。企业在发生视同销售行为时,应注意确认并准确确认收入,以免产生涉税风险。

更多推荐: