经营所得C表申报指南来了,不会申报的看过来

各位纳税人,2020年经营所得汇算清缴工作已经开始啦!为方便您的汇缴工作,小编特意整理了经营所得C表申报指南,希望对您2020年的汇缴工作有所帮助。

一、经营所得C表适用范围

如果您2020年从两处及以上取得经营所得,需分别向经营管理所在地主管税务机关报送《个人所得税经营所得纳税申报表(B表)》,再选择向其中一处经营管理所在地主管税务机关办理年度汇总申报,报送《个人所得税经营所得纳税申报表(C表)》。

二、经营所得C表报送渠道

01

自然人电子税务局WEB端

请输入网址,或在国家税务总局重庆市税务局官网首页点击“自然人电子税务局”,进入自然人电子税务局WEB端办理经营所得C表申报。

02

办税服务厅

建议您尽量通过自然人电子税务局WEB端办理,若在远程办税中遇到问题,也可携带申报表及相关资料前往经营管理所在地主管税务机关办税服务厅办理。

三、经营所得计算案例

张某创办的个人独资企业A在2020年实现收入总额500万元,成本费用为300万元,张某在该企业列支工资4万元,其它纳税调整增加额为21万元。

同时,张某创办的独资企业B位于乙地,2020年实现收入总额100万元,成本费用为80万元。张某在该企业列支工资8万元,无其它纳税调整事项。

此外,张某创办的独资企业C位于丙地,2020年实现收入总额300万元,成本费用为260万元,无其它纳税调整事项。

张某2020年度缴纳的基本养老保险和基本医疗4.4万元,符合条件的专项附加扣除为3.6万元。

假设张某无综合所得,2020年度经营所得应该如何纳税申报呢?

01

分企业分别办理汇算清缴

1.来源于企业A经营所得的纳税申报

假设专项扣除和专项附加扣除在该企业扣除:

来源于A企业的经营所得=500-300+4+21=225万元

应纳税所得额=225-6-4.4-3.6=211万元

适用税率35%,速算扣除数为65500元

应交个人所得税=211*35%-6.55=67.30万元

张某应于2021年3月31日前向甲地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》,

2.来源于B企业经营所得的纳税申报

来源于B企业的经营所得=100-80+8=28万元

应纳税所得额=28-6=22万元

适用税率20%,速算扣除数为10500元

应交个人所得税=22*20%-1.05=3.35万元

张某应于2021年3月31日前向乙地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》。

3.来源于企业C经营所得的纳税申报

来源于C企业的经营所得=300-260=40万元

应纳税所得额=40-6=34万元

适用税率30%,速算扣除数为40500元

应交个人所得税=34*30%-4.05=6.15万元

张某应于2021年3月31日前向丙地主管税务机关办理纳税申报,并报送《个人所得税经营所得纳税申报表(B表)》。

02

张某将三处经营所得合并计算:

汇总经营所得=225+28+40=293万元

汇总应纳税所得额=293-6-4.4-3.6=279万元

适用税率35%,速算扣除数为65500元

应交个人所得税=279*35%-6.55=91.1万元

已缴个人所得税=67.30+3.35+6.15=76.8万元

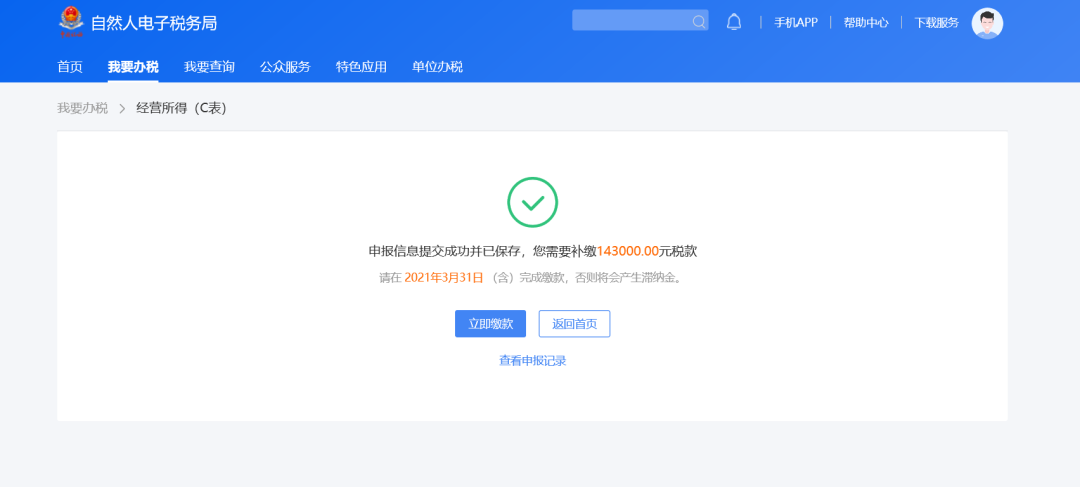

应补缴个人所得税=91.1-76.8=14.3万元

张某应于2021年3月31日前选择甲乙丙三地其中一处主管税务机关办理汇总申报,并报送《个人所得税经营所得纳税申报表(C表)》。

四、经营所得C表申报操作指引

为方便您直观的了解汇算清缴的操作方式,小编以上述案例为例,特意整理了web端的操作介绍。您通过网址,或在国家税务总局重庆市税务局官网首页点击“自然人电子税务局”进入自然人电子税务局WEB端。然后,按照以下流程进行操作:

01

点击“我要办税-税费申报-经营所得(C表)”

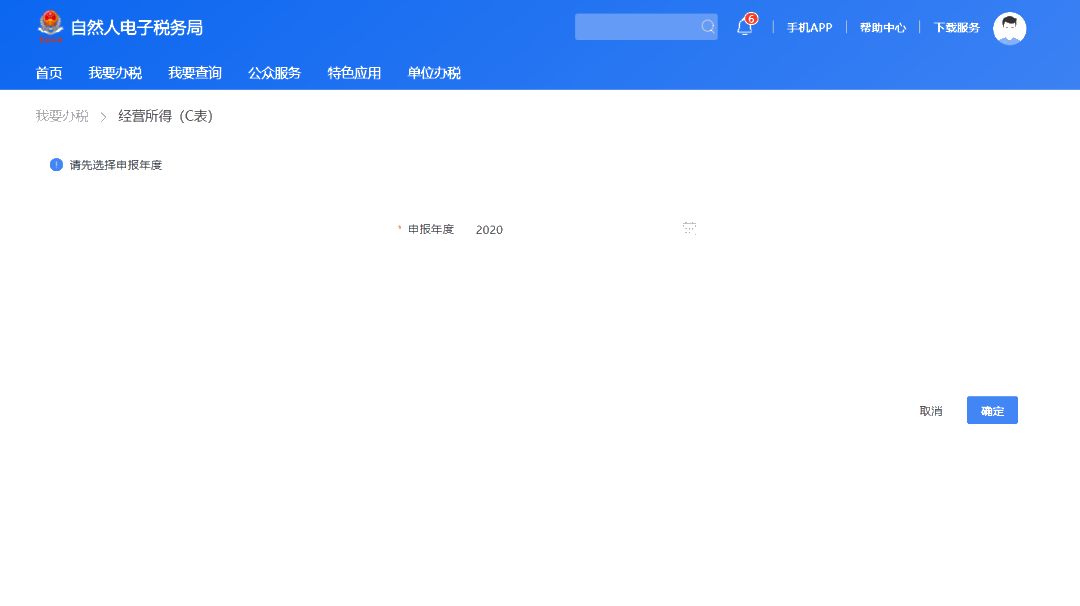

02选择申报年度,点击“确定”

03确认投资单位信息

以上述案例为例,系统会自动带出您所有被投资单位的应纳税所得额和已缴税款。

04

核对各投资单位应纳税所得额、应调整的各项扣除费用和适用的税收优惠,系统会自动为您计算出应补税款或应退税款。

需要特别注意的是,您可以在经营所得汇算清缴时扣除投资者减除费用,但是每人每年减除费用的上限为6万元。以上述案例为例,如果您有多个被投资企业在申报B表时均扣除了6万元的投资者减除费用,则需要在C表申报时,在“应调整的个人费用及其它扣除”模块“投资者减除费用”栏次对多减除的部分进行调增。

05提交申报后,您就可以进行税款补缴或申请退税了!

临近年底,企业又要开始为一年一度的汇算清缴做准备了,还傻傻搞不懂什么是汇算清缴吗?马上就要汇算请教了,前期该做一些什么准备?一课帮你搞定汇算清缴前期准备工作。点击了解详情>>

推荐阅读:

相关标签: