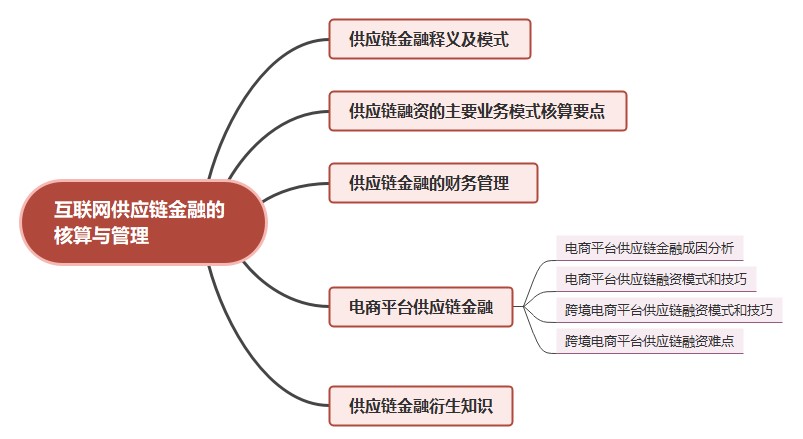

互联网供应链金融的核算与管理(三)

电商平台供应链金融

一、电商平台供应链金融成因分析

电商平台通常是供应链金融3.0版本模式,以三流合一平台为核心。供应链金融3.0是以平台为核心,整合商流、物流、资金流成为三流合一的信息平台。

国内电商参与供应链金融有两种模式:

1)是扮演担保角色,不用自有资金、而是用银行资金放贷,比如敦煌网。

2)是电商平台直接用自有资金放贷,比如阿里巴巴。而京东商城的模式则是二者兼而有之。一般有订单融资、应收账款融资等。由于大多数电商供应商要承担着进货资金周转的压力。平台电商因信息优势面向商户提供融资服务已成必然。

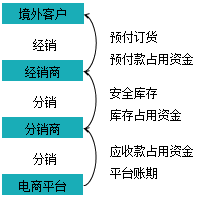

参与跨境交易的中小企业同样面临着资金的压力,如下图:

注:

在这个供应链条上,各环节均存在库存与账期,其中电商自营平台的账期一般短则30天,长达3个月。大型授权经销商相对而言资金实力和抗风险能力较强,但对于分销商来说,每月账期及备货占用资金动辄数千万,既对日常经营造成约束,又限制了企业的进一步发展。而传统国际贸易的金融产品主要由银行提供,但短板非常明显:审核及放款周期一般要一至两个月,手续繁琐,非常不友好。且经常由于企业规模较小或财务报表不规范将客户拒之门外。

金融公司一般通过与供应链公司合作,通过对经销商和分销商的资质审核,在客户提出用款需求后短短1-2天就为分销商提供了海外多币种备货资金,计息规则灵活,还款便捷,快速解决了客户的资金压力。同时,有些实力雄厚的金融公司基于合作伙伴在海内外的仓库管控,为经销商提供存货融资和预付款融资,有效客户解决融资难题。

二、电商平台供应链融资模式和技巧

电商平台供应链融按交易模式可最基本分为两大类:

(1)企业对企业(即B2B)的贸易模式

(2)企业对消费者(即B2C)的贸易模式。

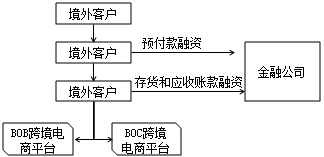

三、跨境电商平台供应链融资模式和技巧

批发类的跨境电商一般走海运,配货,因交易周期较长,需要有互联网贸易融资的支持。

传统进出口贸易双方基于银行信用证项下结算方式一般会有两家或者两家以上的银行参与其中,并且有专门的国际跟单信用证统一惯例来规范参与方的权利和义务;而目前的电商交易平台,在贸易双方的交易结算过程中只起到一个单独信用中介的作用,即付款至交易平台挂账,收货确认后货款划至卖方。这与银行信用证结算既有功能上的相似性,又存在流程上的差异性。因此,对互联网贸易金融产品的设计也要做到量体裁衣,可以设计以下两个基础的融资产品:

第一种:进口跨境电商付款融资(先预付货到结清付款模式)

第二种:出口跨境电商应收账款融资

四、跨境电商平台供应链融资难点

1.很难做到对融资方信息的全过程监管。

2.供应链金融风控难度大。

可以做如下尝试:

做到集仓集配。与仓配企业合作,致力于打造快消品金融仓。即寻找到优质仓配商家,货物进仓就放贷,款项是给的进仓的经销商。通过金融赋能,为仓配企业实现引流,从而尽快帮助仓配商完成仓配公司集仓集配的目标,也让它更好地服务经销商。

高清录播,详细案例讲解,点击了解课程详情>>互联网供应链金融的核算与管理

学习1500+实操课&在线答疑&大咖直播&100份资料&多行业实训软件,点击课程>>实务畅学卡(年卡Plus会员-2年)

推荐文章