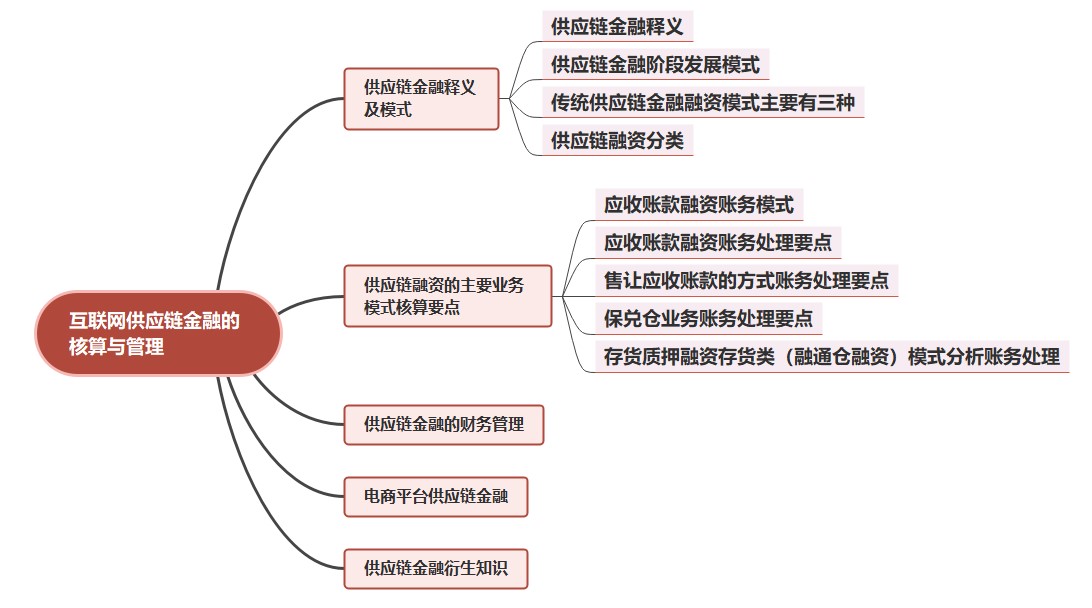

互联网供应链金融的核算与管理(一)

互联网供应链金融是互联网时代背景下特有金融业务模式,供应链它不仅是一条物流链、信息链、资金链,而且是一条价值增值链,能给相关企业都带来收益。财务人员要学会充分利用供应链金融来进行财务管理,我们一起来学习一下吧!

一、供应链金融释义及模式

(一)供应链金融释义

供应链金融,即具有金融业务的机构依托特定产品在供应链上的真实贸易背景凭借供应链条企业的信用水平,以企业贸易行为所产生的确定未来现金流为直接还款来源提供额度授信方式的融资业务。

(二)供应链金融阶段发展模式

第一阶段:1.0版本,该模式为“1+N”,金融机构根据核心企业“1”的信用,授信支持核心企业供应链上的众多中小微型企业“N”的融资,主要以线下融资为主。我们也把这些中小微企业称之为卫星企业。

第二阶段:2.0版本,该模式虽然也为“1+N”,但该模式供应链金融把传统的线下供应链金融转移到了线上,将核心企业,即“1”的数据和金融机构完成对接,从而让金融机构拥有对核心企业和其供应链上下游企业所有经营活动的相关信息。由于信息被金融机构把控,因而具有高效性。

第三阶段:3.0版本,该模式为“N+N”模式,即构建云服务平台,让中小微企业的所有经营性信息数据都在平台反映,同时引入物流、第三方信息等企业,形成商流和物流的有效统一。

(三)传统供应链金融融资模式主要有三种:

1.应收账款融资模式。

该模式以中小微企业对核心企业的应收账款作为质押,向金融机构申请融资贷款。

2.保兑仓融资即预付款融资模式。

该模式核心企业作为供应商首先需要做出回购的承诺,核心企业下游的融资企业利用核心企业在银行指定仓库的既定仓单提供金融机构为质押,金融机构控制其提货权的融资贷款模式。该模式需要核心企业向金融机构在出现融资风险时做出回购承诺的担保,需要有第三方物流参与,并有银行指定的监管仓。

具体流程为:

签订贸易合同,办理保兑仓业务☛获得仓单质押贷款额度☛审查、签订回购协议☛签订仓储监管协议☛发货、取得订单☛缴纳保证金☛银行承兑汇票☛质押仓单☛释放部分提货权☛提取货物☛回购剩余质押货物。

保兑仓业务需要上游企业承诺回购,以降低银行的信贷风险;融资企业通过保兑仓业务获得的是分批支付货款并分批提取货物的权利,因而不必一次性支付全额货款,有效缓解了企业短期的资金压力,有效解决了其全额购货的资金困境。另外,从银行的角度分析,保兑仓业务不仅为银行进一步挖掘了客户资源,同时开出的银行承兑汇票既可以由供应商提供连带责任保证,又能够以物权作担保,进一步降低了所承担的风险。

3.存货质押,即融资融通仓融资模式。

该模式为融资企业将维持企业正常的生产经营存货在不转移物权的条件下质押给金融机构,并由金融机构认定的第三方物流企业进行监管的融资模式。一般需要签订三方《仓储监管协议》,金融机构发放的核定贷款匹配相应比例的提货权。

(四)供应链融资分类

按市场参与主体的不同,供应链融资主要分为以下三类。

1.商品存放在指定交割仓库质押给银行而申请流动资金贷款的一种融资模式。

2.买方交易商融资。即为现货需求商融资,指现货需求商作为买方在交易平台购买现货时,依据与其他交易商配对成功而生成的《电子合同》申请贷款,银行审核后垫付货款,并在该批货物的货权转移给现货需求商时,银行获得货物质权的一种融资模式。

3.中间仓融资。即为现货贸易商融资,指经交易平台认证的中间仓贸易商,通过代为履约的方式满足其他交易商的资金(卖方)或者货物(买方)需求,并将《注册仓单》或签约的《电子合同》通过交易平台质押给银行申请贷款的一种融资模式。

二、供应链融资的主要业务模式核算要点

(一)应收账款融资账务模式

应收账款融资是融资企业以其销售商品、提供服务所产生的应收账款用抵押、出售等方式向金融机构融资的行为。

应收账款融资主要有两种模式:

1.是应收账款抵押借款,即企业与金融机构签订合同,以应收账款抵押给金融机构,在合同规定的期限和信贷限额下,取得金融机构的贷款。

2.是应收账款保理,即企业将应收账款出售给金融机构(又称保理商),取得相应的融资款,由保理商负责应收账款的管理、催收等业务。

(二)应收账款融资账务处理要点

应收账款为质押融资处理要点:

从金融机构获取资金,若购买方拒付或无力支付,金融机构具有向融资人追偿的权力,该项业务的会计处理类似附追索权的商业汇票的贴现业务。

售让应收账款的方式融资处理要点:

企业将应收账款卖给金融机构以获取资金,若购买方拒付或无力支付时,金融机构不具有向融资人追偿的权力,该项业务中,由于与应收账款相关的风险与报酬已转嫁给金融机构,符合金融资产终止确认的条件,因此企业应在账面上注销应收账款。

(三)售让应收账款的方式账务处理要点

无追索权的账务处理无追索权应收账款保理的会计处理掌握要点:

会计处理上应作为一项销售业务,确认损益。可能发生的现金折扣、销售折让及退回的款项在其他应收款核算。

因为应收账款转让并非企业的经常业务,故转让给金融机构的价款收入与应收账款账面价值(扣除估计可能发生的销售退回或折让)之间的差额计入营业外损益:

a.转让之后再发生的销售退回或折让如与原估计相吻合,则不再调整转让损失;

b.如实际发生的销售退回或折让与原估计不符,大于原估计,在贷方冲减相关的营业外支出;

c.若转让后实际发生的销售退回或折让小于原估计,在借方确认营业外支出。

(四)保兑仓业务账务处理要点

保兑仓是指以银行信用为载体,以银行承兑汇票为结算工具,由银行控制货权,卖方(或仓储方)受托保管货物并对承兑汇票保证金以外金额部分由卖方以货物回购作为担保措施,由银行向生产商(卖方)及其经销商(买方)提供的以银行承兑汇票的一种金融服务。生产商在收到银行承兑汇票前开始向物流公司或仓储公司的仓库发货,货到仓库后转为仓单质押,若融资企业无法到期偿还银行敞口,则上游生产商负责回购质押货物。在供应商承诺回购的前提下,购买商向银行申请以供应商在银行指定仓库的既定仓单为质押的贷款额度,并由银行控制其提货权为条件的融资业务。

(五)存货质押融资存货类(融通仓融资)模式分析账务处理

对于融资方来说,主要是作为借款处理,一般是

借:银行存款

贷:短期借款

抵押的资产做企业备查账登记。

高清录播,详细案例讲解,点击了解课程详情>>互联网供应链金融的核算与管理

学习1500+实操课&在线答疑&大咖直播&100份资料&多行业实训软件,点击课程>>实务畅学卡(年卡Plus会员-2年)

推荐文章