不动产混用,装修费的进项如何抵扣?

一、租入的不动产混用,装修费的进项如何抵扣

近日,有会员咨询:企业租入的不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。那么对于租入的不动产进行装修改造发生费用的进项税额如何处理?是否可以比照租入的不动产政策执行呢?

按照《关于租入固定资产进项税额抵扣等增值税政策的通知》(财税[2017]90号)文件规定:“自2018年1月1日起,纳税人租入固定资产、不动产,既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的,其进项税额准予从销项税额中全额抵扣。”

由此可见,租入的不动产不论是专门用于一般计税项目,还是既用于简易计税项目又用于一般计税项目,其进项税额都可以从销项税额中全额抵扣。但和不动产有关的装修费用取得的专票能否全额抵扣,该政策中并没有规定。

笔者认为,租入不动产发生装修费用属于企业接受的“服务”,而不属于租入“不动产”,其进项税的扣除应参看《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知 》(财税[2016[36号)附件1《营业税改征增值税试点实施办法》:“第二十九条规定,适用一般计税方法的纳税人,兼营简易计税方法计税项目、免征增值税项目而无法划分不得抵扣的进项税额,按照下列公式计算不得抵扣的进项税额:

不得抵扣的进项税额=当期无法划分的全部进项税额×(当期简易计税方法计税项目销售额+免征增值税项目销售额)÷当期全部销售额

此外主管税务机关可以按照上述公式依据年度数据对不得抵扣的进项税额进行清算。”

由财税[2016[36号的规定可见,租入的不动产装修费进项税额应该在简易计税项目和一般计税项目之间进行划分,不可以全额抵扣。

上述是笔者见解,笔者还是倾向于在混用的情况下,只有租赁费才可以全额抵扣,装修费还是应该按照比例处理,具体还是以主管税务机关规定为准。

二、自有的不动产混用,装修费的进项如何抵扣

租入不动产发生装修费用说清楚了,那么自有不动产装修费进项税额是否需要划分呢?

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件一第二十七条规定:“下列项目的进项税额不得从销项税额中抵扣:(一)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。

… …

纳税人新建、改建、扩建、修缮、装饰不动产,属于不动产在建工程。”

综上,装修自有不动产属于不动产在建工程,财税〔2016〕36号规定 “仅指专用于简易计税方法计税项目、免征增值税项目的固定资产、无形资产、不动产” 进项税额不得从销项税额中抵扣,那么混用情况下,其装饰费用进项税额可以全额抵扣。

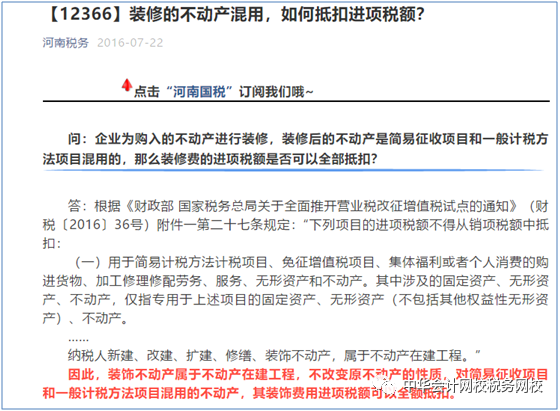

实务中,河南税务就此也做过回复,详见下图:

作者:刘老师(正保财税咨询专家)