个税政策新调整!新人入职和全日制教育学生实习的个税扣缴有变化

为进一步支持稳就业、保就业,减轻毕业学生等年度中间首次入职人员以及实习学生预扣预缴阶段的税收负担.

近日国家税务总局颁发了《国家税务总局关于完善调整部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第13号)。

关于公告,以下三大部分内容一起来掌握一下吧~

01.政策内容

这里我们主要针对两种不同纳税人群来看!

★年度内首次取得工资、薪金所得的居民个人

对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴工资、薪金所得个人所得税时,可扣除从年初开始计算的累计减除费用(5000元/月)。

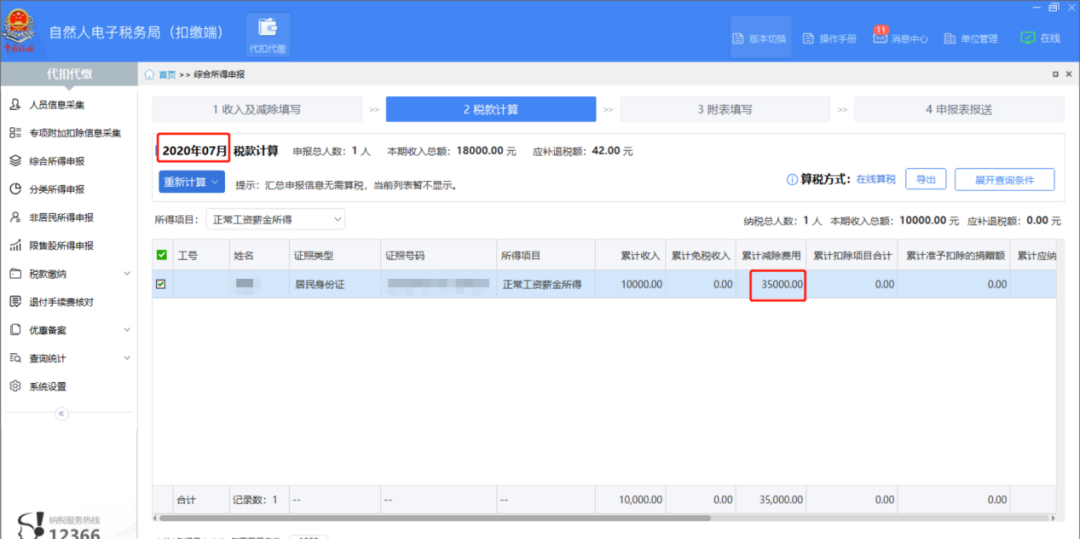

●例1:大学生小李2020年7月毕业后进入某公司工作,公司发放7月份工资、计算当期应预扣预缴的个人所得税时,可减除费用35000元(7个月×5000元/月)。

小贴士:

首次取得工资、薪金所得的居民个人,是指自纳税年度首月起至新入职时,没有取得过工资、薪金所得或者连续性劳务报酬所得的居民个人。

在入职新单位前取得过工资、薪金所得或者按照累计预扣法预扣预缴过连续性劳务报酬所得个人所得税的纳税人不包括在内。

注意:如果纳税人仅是在新入职前偶然取得过劳务报酬、稿酬、特许权使用费所得的,则不受影响,仍然可适用该公告规定。

●例2:纳税人小赵2020年1月到8月份一直未找到工作,没有取得过工资、薪金所得,仅有过一笔8000元的劳务报酬且按照单次收入适用20%的预扣率预扣预缴了税款。

9月初找到新工作并开始领薪,那么新入职单位在为小赵计算并预扣9月份工资、薪金所得个人所得税时,可以扣除自年初开始计算的累计减除费用45000元(9个月×5000元/月)。

★因实习取得劳务报酬所得的全日制学历教育学生

正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照累计预扣法计算并预扣预缴税款。具体计算公式为:

本期应预扣预缴税额=(累计收入额-累计减除费用)×预扣率-速算扣除数 -累计减免税额-累计已预扣预缴税额

其中,累计减除费用按照5000元/月乘以纳税人在本单位开始实习月份起至本月的实习月份数计算。

上述公式中的预扣率、速算扣除数,与工薪所得的预扣税率、速算扣除数一致。

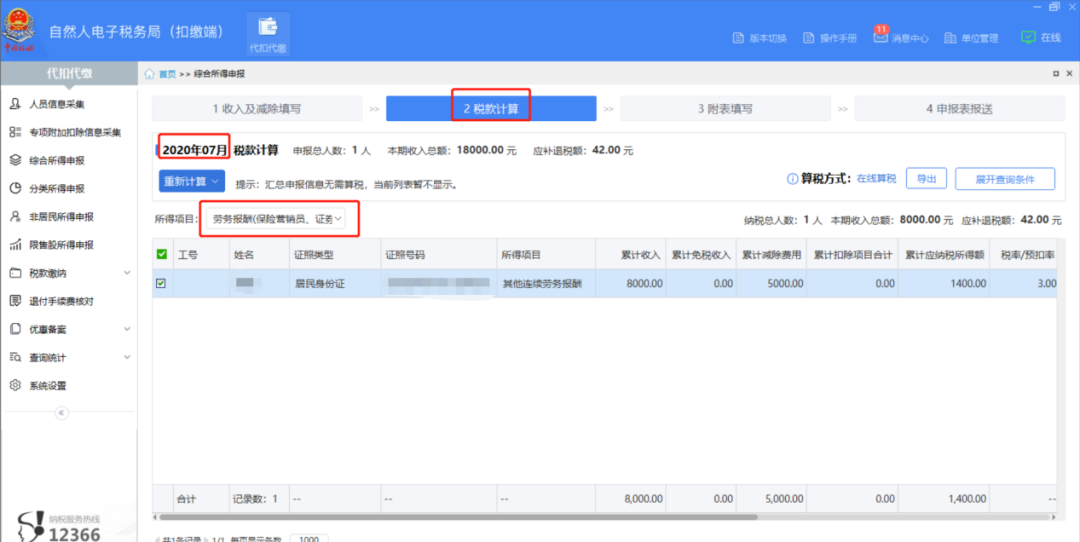

●例3:学生小张7月份在某公司实习取得劳务报酬3000元。扣缴单位在为其预扣预缴劳务报酬所得个人所得税时,可采取累计预扣法预扣预缴税款。

如采用该方法,那么小张7月份劳务报酬扣除5000元减除费用后则无需预缴税款,比预扣预缴方法完善调整前少预缴440元。

如小张年内再无其他综合所得,也就无需办理年度汇算退税。

02.实施时间

上述政策自2020年7月1日起施行。2020年7月1日之前就业或者实习的纳税人,如存在多预缴个人所得税的,仍可在次年办理综合所得汇算清缴时申请退税。

03.如何办理

步骤1:纳税人向扣缴单位提供资料

符合公告规定的条件的纳税人,应及时向扣缴义务人申明并如实提供相关佐证资料或者承诺书,相关资料或承诺书,纳税人及扣缴义务人需留存备查。

1.新入职的毕业大学生,可以向单位出示毕业证或者派遣证等佐证资料;

2.实习生可以向单位出示学生证等佐证资料;

3.其他年中首次取得工资、薪金所得的纳税人,如确实没有其他佐证资料的,可以提供承诺书。

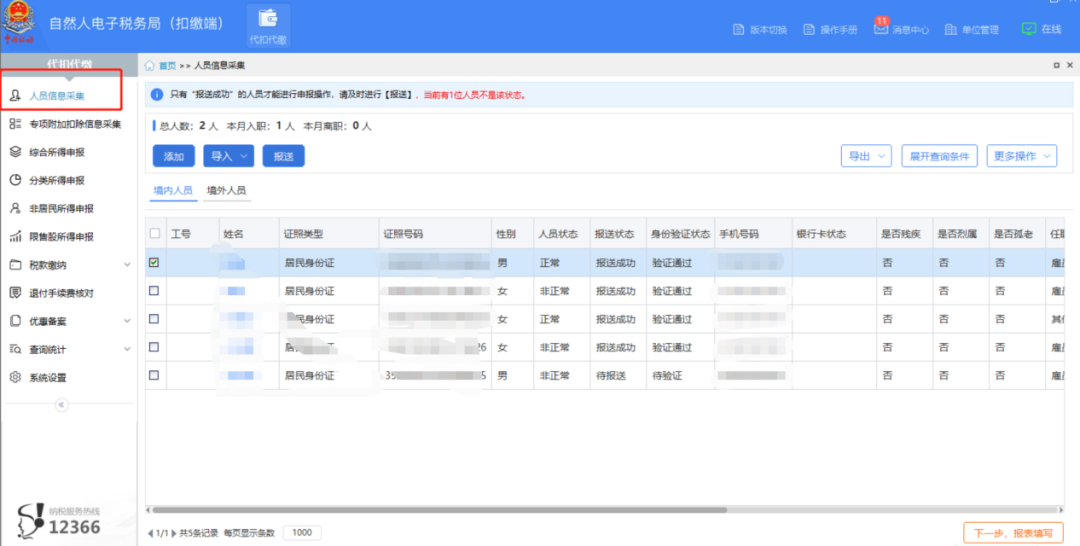

步骤2:扣缴单位在个税扣缴客户端登记人员信息

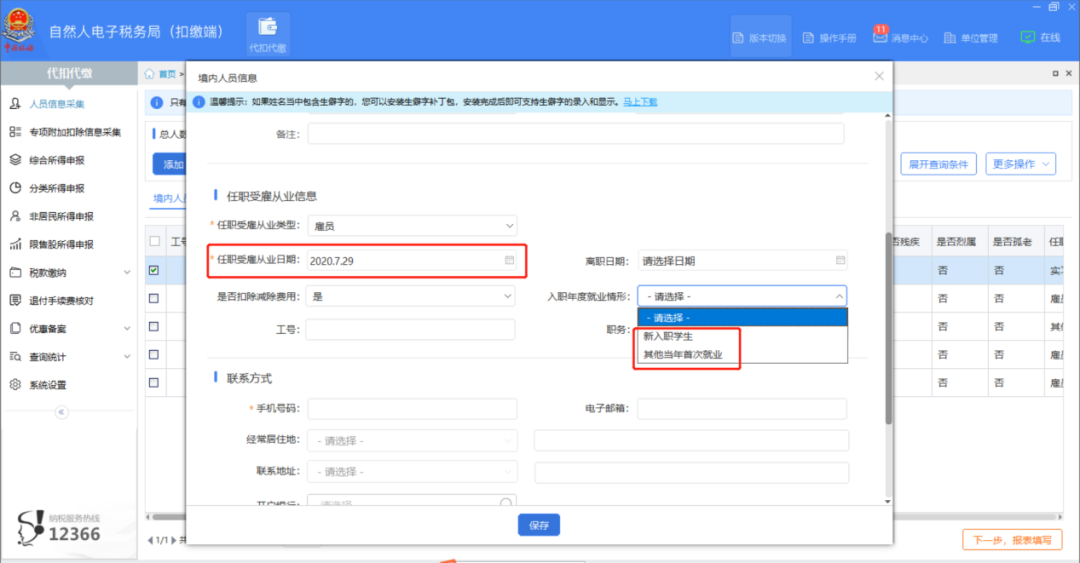

1.年度内首次取得工资、薪金所得的居民个人

扣缴单位应在个税扣缴客户端—人员信息采集中登记相应的人员信息:

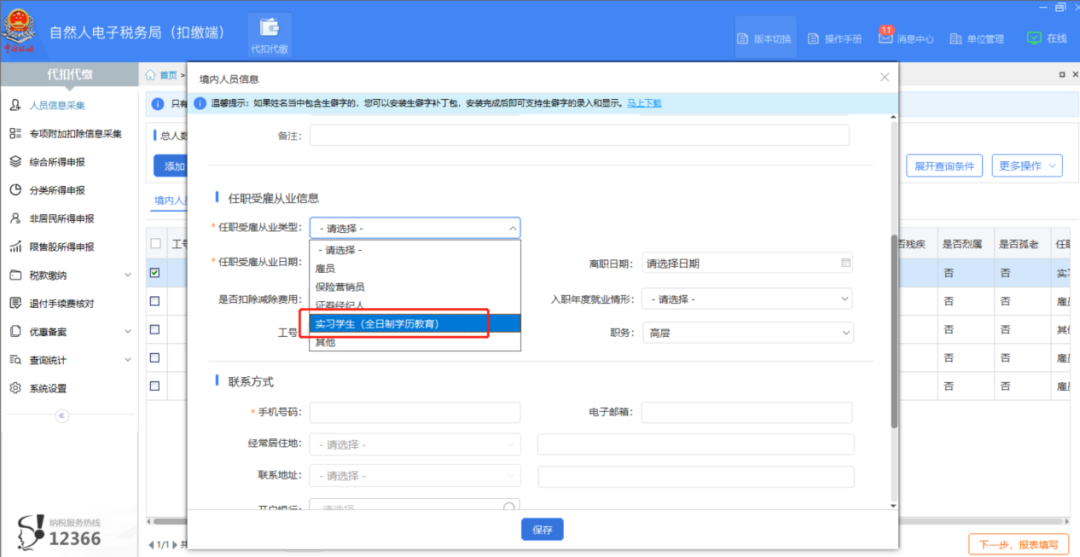

2.因实习取得劳务报酬所得的全日制学历教育学生

步骤3:办理扣缴申报

扣缴单位在登记相关人员信息并报送成功后,可为其办理相应的预扣预缴申报。

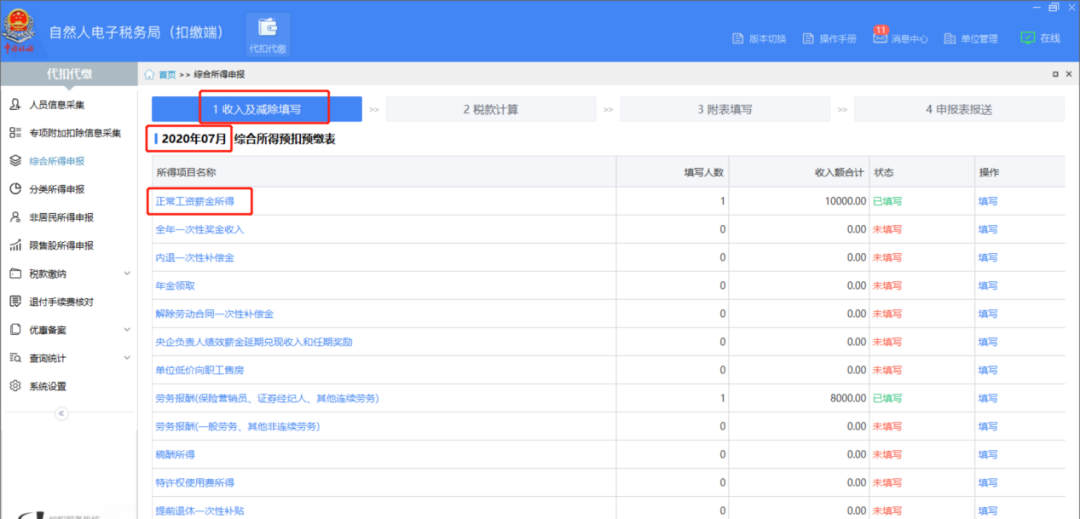

1.年度内首次取得工资、薪金所得的居民个人

扣缴单位按照“正常工薪所得”填报收入及减除项目。税款计算环节时,系统将自动按照1月至当前月份的累计月份数计算累计减除费用(本年新成立的单位,从成立月份起计算)

2.因实习取得劳务报酬所得的全日制学历教育学生

扣缴单位按照“劳务报酬(保险营销员、证券经纪人、其他连续劳务)”填报收入及减除项目。

税款计算环节时,系统将自动按照任职月份数(入职时间到当前月份数)×5000元/月,计算累计减除费用,并按照累计预扣法计算并预扣预缴税款。

以上,就是政策介绍的全部内容,相关文件,可以查看以下链接:

1.《国家税务总局关于完善调整部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第13号)

2.关于《国家税务总局关于完善调整部分纳税人个人所得税预扣预缴方法的公告》的解读

想要全面了解新个税征收原理及相关政策,掌握新个税申报软件及具体操作流程?一定不要错过新个税政策解析与纳税申报全程班,仅需398元(实务畅学卡免费),吕乐老师带您剖析新个税政策,规避风险,全面掌握新个税。