建筑施工企业各用工模式的涉税风险与成本管控,来学习了

筑施工企业有劳务派遣、农民工、兼职临时工等用工形式多样灵活,那么社保入税后建筑企业的用工是否需要调整呢?各类用工模式有何优缺点,哪类更适合建筑施工企业,运营模式是否应该改变呢?农民工工资支付是否需要转换?本次课程将详细为大家讲解。点击了解课程详情>>

微信扫码加入【中华实务直播专属交流群】

课程详情介绍

上课时间:2021年3月20日 14:00——17:00,自报名后62天有效,畅学卡免费,直播后可供回放。

老师介绍:安贵科,会计师、税务师,某税务师事务所高级税务经理,从事财税工作十余年,服务全国人大及央企、国企和高校的专项审计工作;万科、绿地、融创和金科等房地产公司的土地增值税清算工作;大型央企、国企和上市公司的税务咨询;跟随多地税务机关进行税务稽查和纳税评估。曾通过多家网络平台提供在线培训,培训经验丰富。

往期回顾:

课程大纲:

一、建筑施工企业用工模式概述

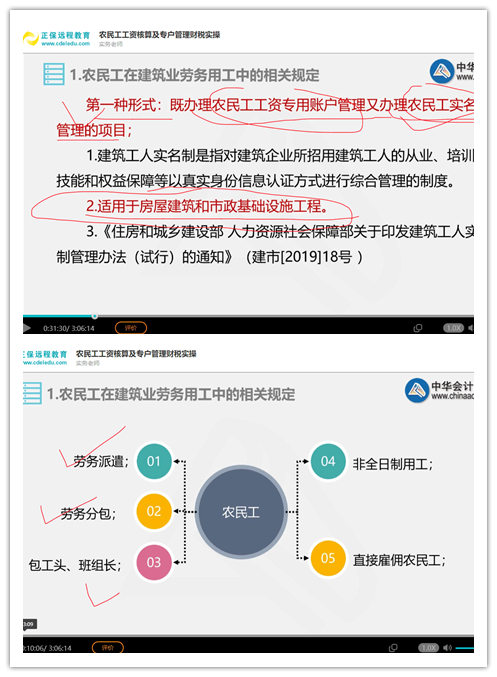

(一)实务中建筑施工企业常见用工模式;

(二)简述分析每种用工模式的合同签订、社保和个税的相关规定;

二、建筑施工企业各用工模式的涉税风险分析与成本管控

(一)建筑施工劳务分包的涉税风险分析与成本管控

1.实务解析甲供材和清包工有何区别?

2.实务解析清包工和劳务分包有何区别?

3.劳务分包在实务中应适用哪些施工环节?

4.劳务分包的合同签订、社保、个税的涉税风险分析;

5.劳务分包的工程价款结算、发票开具及成本管控;

6.实务中劳务分包在增值税核算通常存在哪些涉税风险?

7.总包方代劳务分包方支付农民工工资应如何做好涉税成本管控?

8.实务中劳务分包存在哪些税务稽查风险?纳税人应如何应对税务稽查?

(二)劳务派遣的涉税风险分析与成本管控

1.劳务派遣用工的适用的限制条件;

2.劳务派遣用工和和劳务分包有何区别?

3.劳务派遣用工个税和社保涉税风险分析;

4.劳务派遣用工合同约定对个人所得税和企业所得税有哪些影响?

5.劳务派遣用工如何结算能合理做好成本管控?

6.异地施工应如何缴纳个税?

7.实务中劳务派遣用工存在哪些税务稽查风险?纳税人应如何应对税务稽查?

(三)包工头的涉税风险分析与成本管控

1.包工头能否在税务机关开具增值税专用发票?

2.包工头个税和社保涉税风险分析;

3.包工头应按“劳务报酬”还是“经营所得”计征个人所得税?

4.实务中包工头用工存在哪些税务稽查风险?纳税人应如何应对税务稽查?

(四)农民工的涉税风险分析与成本管控

1.建筑业农民工实名制管理的相关规定;

2.建筑业农民工专户管理的相关规定;

3.农民工用工合同的签订、个税、社保的涉税风险分析;

4.总包方实施农民工专户管理的财税处理;

5.案例解析总包方代分包方实施农民工专户管理的财税处理;

6.实务中税务稽查易存在哪些涉税风险?纳税人应提前做好哪些应对措施?

(五)其他辅助用工方式的涉税风险分析与成本管控

1.退休返聘人员、临时工、季节工的相关规定;

2.录用残疾人的相关规定与涉税优惠;

3.录用退伍军人的相关规定与涉税优惠。

课程收益:通过本课程的学习,熟练掌握建筑施工企业各用工模式的涉税风险与成本管控。点击报名>>