准备买房?个人房地产交易契税的那些事儿,了解一下~

对于老百姓来说,买卖房子是件大事,那么您不得不了解一下,在房屋买卖环节中一定会涉及到的一项税种—契税。

哪些情形需要缴纳契税?谁需要缴纳?税率是多少?计税依据是什么?什么时候缴纳?……针对大家关心的热点话题,带您详细了解~

▎哪些情形需要缴纳

在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当缴纳契税。

“转移土地、房屋权属”的行为指的是什么呢?

(一)国有土地使用权出让;

(二)土地使用权转让,包括出售、赠与和交换;

(三)房屋买卖;

(四)房屋赠与;

(五)房屋交换。

第二项土地使用权转让,不包括农村集体土地承包经营权的转移。

其中我们最常见的情况:买房子就需要缴纳契税。

▎谁需要缴纳

在中华人民共和国境内转移土地、房屋权属,承受的单位和个人为契税的纳税人,应当按规定缴纳契税。通俗来讲,就是房地产的买方(受让方)缴纳契税。

其中,土地使用权交换、房屋交换以及土地使用权与房屋相互交换的,由支付交换价格差额的一方缴纳契税。

▎税率是多少

契税的税率为3%—5%。各省人民政府在范围内确定各省适用的税率。经河南省人民政府批准,河南省契税税率为4%。

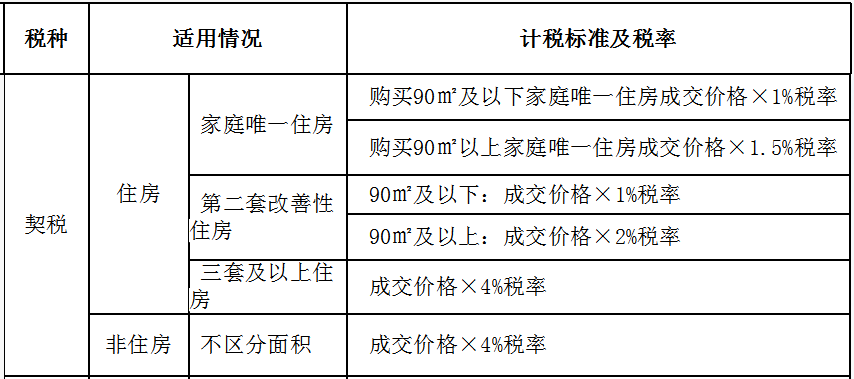

另外,如果符合优惠规定的可以享受优惠税率:

▎计税依据是什么

(一)国有土地使用权出让、土地使用权出售、房屋买卖,为成交价格;

(二)土地使用权赠与、房屋赠与,由征收机关参照土地使用权出售、房屋买卖的市场价格核定;

(三)土地使用权交换、房屋交换,为所交换的土地使用权、房屋价格的差额。

注意:

成交价格明显低于市场价格并且无正当理由的,或者所交换土地使用权、房屋的价格的差额明显不合理并且无正当理由的,由征收机关参照市场价格核定。

举例子:

1.A先生购买住房的成交价格为200万,A先生需缴纳契税的计税依据为200万。

2.A先生将房屋无偿赠与B,B缴纳契税的计税依据并不是0,应参照该不动产的市场价格作为缴纳契税的计税依据。

3.B将房子跟同事交换,换了个更大的,支付给同事50万差价,50万为B换房时缴纳契税的计税依据。

最终每个环节要缴纳多少税款,用计税依据乘以税率计算即可。

▎什么时候缴纳

请记住四字原则——“先税后证”!

纳税人应当在依法办理土地、房屋权属登记手续前申报缴纳契税,也就是办理不动产权证之前缴纳即可。

关于契税的基本知识,大家都学会了吗?记得分享给朋友哦!

▎变与不变

第十三届全国人民代表大会常务委员会第二十一次会议表决通过了《中华人民共和国契税法》(以下简称《契税法》),自2021年9月1日起施行。

《契税法》保持现行税制框架和税负水平总体不变,将《中华人民共和国契税暂行条例》(以下简称《契税暂行条例》)上升为法律。同时根据实际情况,对内容作了必要调整。下面小编就带您看一看《契税法》与《契税暂行条例》之间主要的变与不变吧。

不变

维持现行税率不变。规定了契税税率为3%-5%,具体适用税率,由省、自治区、直辖市人民政府在前款规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

同时还规定,省、自治区、直辖市可以依照前款规定的程序对不同主体、不同地区、不同类型的住房的权属转移确定差别税率。

变化

与《契税暂行条例》相比,《契税法》主要有3点变化。

1.拓展税收优惠政策。根据税制平移的原则,《契税法》将现行有效的契税减免政策予以明确,还适当拓展了税收优惠政策。

《契税法》第六条规定有下列情形之一的,免征契税:

(一)国家机关、事业单位、社会团体、军事单位承受土地、房屋权属用于办公、教学、医疗、科研、军事设施;

(二)非营利性的学校、医疗机构、社会福利机构承受土地、房屋权属用于办公、教学、医疗、科研、养老、救助;

(三)承受荒山、荒地、荒滩土地使用权用于农、林、牧、渔业生产;

(四)婚姻关系存续期间夫妻之间变更土地、房屋权属;

(五)法定继承人通过继承承受土地、房屋权属;

(六)依照法律规定应当予以免税的外国驻华使馆、领事馆和国际组织驻华代表机构承受土地、房屋权属。

根据国民经济和社会发展的需要,国务院对居民住房需求保障、企业改制重组、灾后重建等情形可以规定免征或者减征契税,报全国人民代表大会常务委员会备案。

2.简化纳税申报环节。申报缴纳期限由契税暂行条例规定的纳税义务发生之日起10日内申报,并在契税征收机关核定的期限内缴纳税款,修改为在依法办理土地、房屋权属登记手续前申报缴纳契税。

3.保护纳税人权益,增加退税规定。《契税法》第十二条规定,“在依法办理土地、房屋权属登记前,权属转移合同、权属转移合同性质凭证不生效、无效、被撤销或者被解除的,纳税人可以向税务机关申请退还已缴纳的税款,税务机关应当依法办理。”

欢迎加入实务畅学卡,带您学习财税知识,还有财税大咖在线答疑,解你所惑。获取更多财税资讯,请持续关注正保会计网校会计实务栏目。