案例分析 | 新租赁准则下出租人对经营租赁的财税处理

现在租赁市场十分火热,出租的财税处理也就成为备受关注的点,接下来我们就来学习一下,新租赁准则下出租人对经营租赁的财税处理。

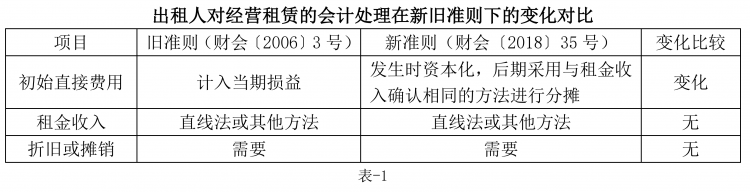

经营租赁,对于出租人来讲,新旧《租赁准则》变化不大,二者对比如表-1:

【案例分析】

某房地产公司与甲公司,在2018年12月31日签署了一份写字楼的租赁合同。合同约定:租赁期限5年,从2019年1月1日起;每年租金100万元(不含税,含税105万),租金按年支付,租金每年12月31日前支付。租赁期满,甲公司需恢复租赁场地原貌。

某房地产公司2019年1月向房屋中介公司支付了中介费用3万元,房屋中介公司提供了普通发票。

某房地产公司在2019年12月31日前收到了甲公司支付的第一期租金105.00万元。

该房地产公司是一般纳税人,出租的写字楼属于自己开发的老项目,对外出租适用简易计税。假定出租的写字楼每年度应计提折旧30万元(符合税法规定)。

问题:房地产公司2019年度的财税处理(适用新租赁准则)

解析:

1.会计处理

(1)2019年1月支付初始直接费用

根据新准则规定,出租人因出租而发生的初始直接费用,在发生时应先予以资本化,然后在租赁期间合理分摊。

借:长期待摊费用 3.00万元

贷:银行存款 3.00万元

(2)2019年12月收到租金,确认收入:

借:银行存款 105.00万元

贷:主营业务收入 100.00万元

应交税费—简易计税 5万元

2020年以及以后租赁期间收到各年租金时也做上面相同分录,不再赘述。

(3)初始直接费用的分摊

假定该房地产公司对租金收入采取直线法确认,则初始直接费用也应采用直线法。

每年应分摊的金额=3万元/5=0.6万元

借:其他业务成本 0.6万元

贷:长期待摊费用 0.6万元

(4)租赁物折旧

出租的房屋属于固定资产,出租期间并不改变其原来的折旧政策,房屋折旧属于房屋出租取得租金收入的成本。

借:其他业务成本 30万元

贷:累计折旧 30万元

(5)出租房屋缴纳房产税

租赁期间的年度内房产税,按照租金收入的12%计算缴纳,每年应交房产税=100×12%=12万元。

2019年收到租金后:

借:税金及附加 12.00万元

贷:应交税费——应交房产税 12.00万元

2.税务处理及税会差异分析

(1)初始直接费用

出租房屋支付的中介费等初始直接费用3万元,会计处理是把其进行了资本化处理,只是分摊了一部分计入2019年度损益,而税务方面是可以税前扣除的,因此2019年度需要进行纳税调整,调减应纳税所得额。以后租赁期间会计处理分摊的初始直接费用,税务处理已经在租赁开始的2019年度进行了税前扣除,需要进行纳税调整,调增应纳税所得额。

(2)租金收入

该案例的租金收入,税务处理与会计处理是一致的,没有税会差异。

(3)折旧

租赁期间计提的折旧金额,都可以在税前扣除,无税会差异,不需要进行纳税调整。

(4)房产税

租赁期间依照租金计算缴纳的房产税,都可以在税前扣除,无税会差异,不需要进行纳税调整。

文章来源:中国会计视野-彭怀文

● ● ●

关于“新租赁准则”到底要表达什么?如何运用到实际工作中?最新租赁准则深度解析与案例应用专题,为您深度解析新租赁准则,点击报名>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>