加计抵减、加计抵扣及加计扣除的含义及政策内容

近年来,随着各种减税降费政策的出台,我们注意到税收政策中出现几个高频名次 ——“加计抵减”、“加计抵扣”和“加计扣除”,这三种抵扣情形都需要财务上能够清晰核算,企业才可以享受相关的优惠政策。这三种抵扣情形有何不同,下面一起来看看吧。

1、基本含义

加计扣除涉及的是企业所得税,指的是纳税人将相关费用在企业所得税前扣除的基础上,再按一定比例扣除一部分费用。目前涉及的费用有企业研发费用、高新技术企业在2022年四季度购置设备器具、企业投入基础研究支出、企业安置支付残疾人工资。

2、政策内容

甲公司是一家信息传输企业,2022年11月20日取得高新技术企业资格,假如甲公司2022年10月份购买的一套生产设备100万元,

那么:

甲公司可以选择在据实扣除100万元基础上,再允许税前加计扣除100万元,合计可在税前扣除200万元。

1、基本含义

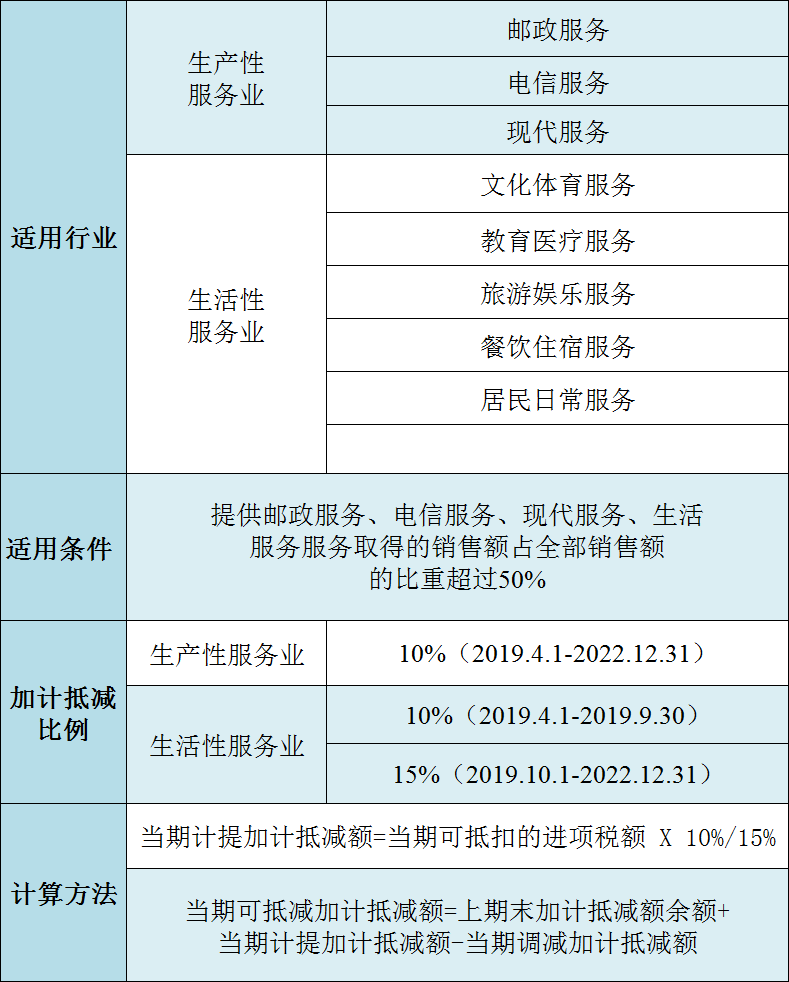

加计抵减涉及的是增值税的进项税,指的是纳税人在当期可抵扣进项税的基础上,再按照一定的比例抵扣一部分进项税 。目前适用的只有从事生产、生活性服务业的纳税人,是一项临时性的优惠政策。

2、政策内容

乙公司是一般纳税人,从事现代服务,适用增值税进项税额加计抵减10%政策,2022年6月税款所属期销项税额10000元,当期认证进项税额9500元,当期进项税额转出300元,假设上期留抵税额为0,期初加计抵减余额为0。

那么:

当期计提加计抵减额=当期可抵扣进项税额×10%=9500×10%=950元;

当期调减加计抵减额=当期转出进项税额×10%=300×10%=30元;

当期可抵减加计抵减额=上期末加计抵减余额+当期计提加计抵减额- 当期调减加计抵减额=0+950-30=920(元);

本期纳税人抵减前应纳增值税额为10000-9500+300=800元,因税款不能出现负数,所以920元加计抵减额中,本期可实际抵减额为800元,结转下期抵减额为120元,本月增值税应纳税额为0。

1、基本含义

所谓的“加计抵扣”,指的是农产品的加计扣除,涉及的是增值税, 企业购进农产品时按照9%计算抵扣进项税额。如果购进农产品用于生产或者委托加工13%税率货物,则在生产领用当期,再加计扣除1个百分点。

2、政策内容

丙公司向农民收购药用植物,开具农产品收购发票,金额120000元。当月领用一半,用于生产中成药。

那么:

购进时可抵扣进项税额=120000×9%=10800元

领用一半,可加计扣除的增值税进项税额为10800÷2÷9%×1%=600元

更多推荐: