汇算清缴用得上!教你促进集成电路和软件产业高质量发展政策如何用

2020年度企业所得税汇算清缴

正在进行中!

今天带大家了解

影响2020年企业所得税

汇算清缴新政策之

促进集成电路和软件产业高质量发展政策

促进集成电路和软件产业高质量发展政策(财政部 税务总局 发展改革委 工业和信息化部公告2020年第45号)

政策要点

自2020年1月1日起,对国家鼓励的集成电路线宽小于28纳米(含),且经营期在15年以上的集成电路生产企业或项目,第一年至第十年免征企业所得税;对国家鼓励的集成电路线宽小于65纳米(含),且经营期在15年以上的集成电路生产企业或项目,第一年至第五年免征企业所得税,第六年至第十年按照25%的法定税率减半征收企业所得税;对国家鼓励的集成电路线宽小于130纳米(含),且经营期在10年以上的集成电路生产企业或项目,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税;

对国家鼓励的集成电路设计、装备、材料、封装、测试企业和软件企业,自获利年度起,第一年至第二年免征企业所得税,第三年至第五年按照25%的法定税率减半征收企业所得税;对国家鼓励的重点集成电路设计企业和软件企业,自获利年度起,第一年至第五年免征企业所得税,接续年度减按10%的税率征收企业所得税;国家鼓励的线宽小于130纳米(含)的集成电路生产企业,属于国家鼓励的集成电路生产企业清单年度之前5个纳税年度发生的尚未弥补完的亏损,准予向以后年度结转,总结转年限最长不得超过10年。

案例分析和申报表填写

D企业为国家鼓励的集成电路线宽小于28纳米(含),且经营期在15年以上的集成电路生产企业,自2015年开始获利,2020年纳税调整后所得460万元,按照原有政策享受“企业五免五减半”(第一年至第五年免征企业所得税,第六年至第十年按照25%的法定税率减半征收企业所得税)的优惠政策,2020年为获利的第6年,根据新政策,可以享受“企业十免”优惠政策,即第六年至第十年也免征企业所得税。

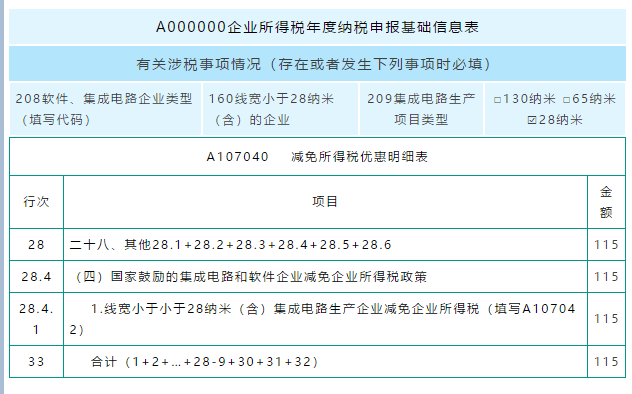

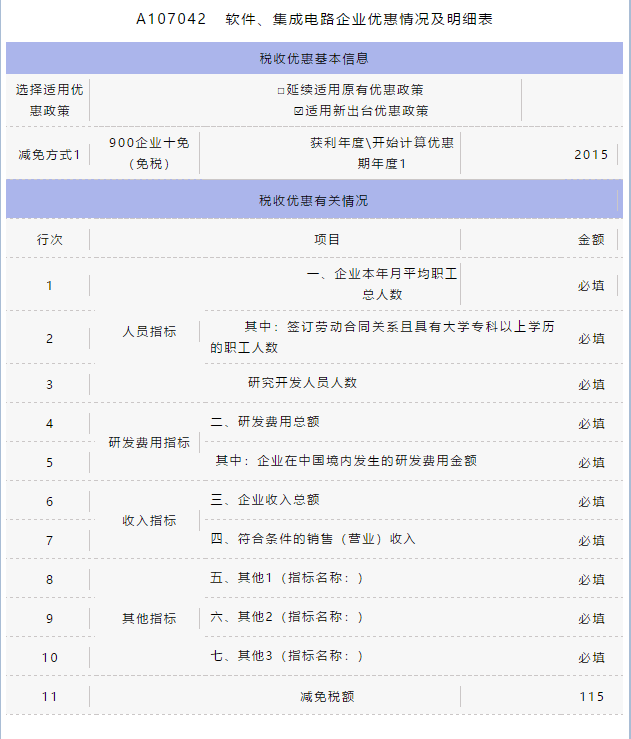

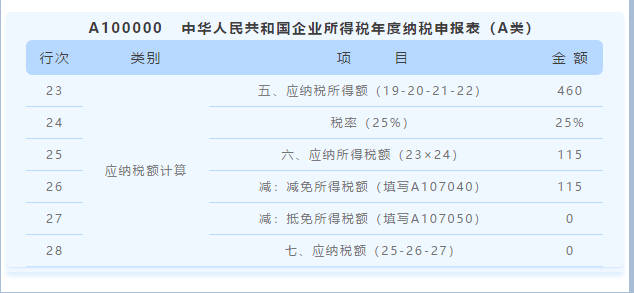

该企业2020年纳税调整后所得460万元,应纳税所得额460万元,应纳所得税额115万元(460×25%),按照新政策可以免征企业所得税,减免企业所得税额115万元。该业务涉及A000000、A107040和A107042表。

注意事项

1.对于按照集成电路生产企业享受税收优惠政策的,优惠期自获利年度起计算;对于按照集成电路生产项目享受税收优惠政策的,优惠期自项目取得第一笔生产经营收入所属纳税年度起计算,集成电路生产项目需单独进行会计核算、计算所得,并合理分摊期间费用。

2.国家鼓励的集成电路生产企业或项目清单、国家鼓励的重点集成电路设计和软件企业清单由国家发展改革委、工业和信息化部会同财政部、税务总局等相关部门制定。

3.国家鼓励的集成电路设计、装备、材料、封装、测试企业和软件企业条件,由工业和信息化部会同国家发展改革委、财政部、税务总局等相关部门制定。

4.符合原有政策条件且在2019年(含)之前已经进入优惠期的企业或项目,2020年(含)起可按原有政策规定继续享受至期满为止,如也符合本公告第一条至第四条规定,可按本公告规定享受相关优惠,其中定期减免税优惠,可按本公告规定计算优惠期,并就剩余期限享受优惠至期满为止。符合原有政策条件,2019年(含)之前尚未进入优惠期的企业或项目,2020年(含)起不再执行原有政策。

5.符合原有政策条件但不符合新政策条件的企业主要有集成电路生产(线宽小于0.8微米)企业、集成电路生产(线宽小于0.25微米)企业、集成电路生产(投资额超过80亿元)企业。

6.集成电路企业或项目、软件企业同时符合多项定期减免税优惠政策条件的,由企业选择其中一项政策享受相关优惠。其中,已经进入优惠期的,可由企业在剩余期限内选择其中一项政策享受相关优惠。

更多资讯:

| 企业所得税 | 企业所得税怎么交 | 企业所得税优惠政策 | 企业所得税申报流程 |

| 个人所得税 | 个人所得税计算方法 | 个人所得税扣除标准 | 个人所得税申报流程 |

| 税务申报 | 纳税申报时间 | 税务申报方法 | 税务申报流程 |

| 汇算清缴 | 汇算清缴时间 | 个人所得税汇算清缴 | 企业所得税汇算清缴 |

| 税务筹划 | 税务筹划方法 | 税务筹划步骤 | 税务筹划案例 |

| 更多 | 税收政策 | 税务稽查 | 发票实操 |

更多汇算清缴知识,欢迎关注正保会计网校会计实务汇算清缴专题,点击进入>>