企业所得税汇算清缴中,疫情防控政策该如何申报?一文了解

为进一步帮助大家顺利完成汇缴工作,本篇文章将划重点依次为大家讲解此次汇缴的重要政策及主要申报表,疫情防控政策如何申报?

为全面落实各项政策,优化填报口径,减轻纳税人办税负担,税务总局于2020年12月30日发布了《国家税务总局关于修订企业所得税年度纳税申报表的公告》(国家税务总局公告2020年第24号)。新修订的《企业所得税年度纳税申报表》在支持新冠肺炎疫情防控和企业复工复产政策上需要大家注意三点,一起往下看吧!

一、对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。

●政策依据

《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)

●享受主体

疫情防控重点保障物资生产企业(疫情防控重点保障物资生产企业名单,由省级及以上发展改革部门、工业和信息化部门确定)。

●涉及表单

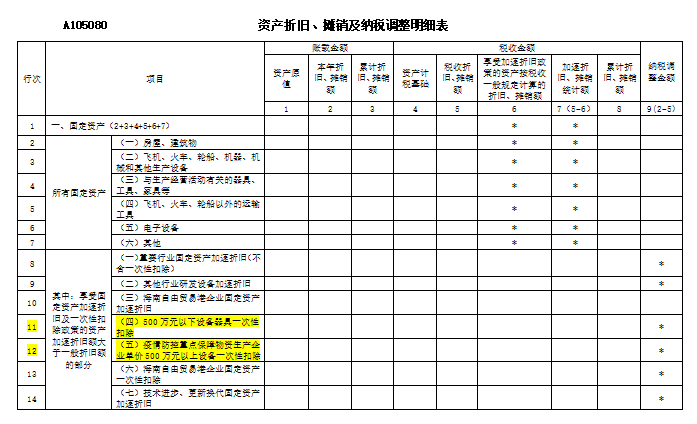

A105080资产折旧、摊销及纳税调整明细表

●填报说明:

第2行至第7行填报各类资产有关情况。对疫情防控重点保障物资生产企业,其为扩大产能新购置的相关设备价值不超过500万元的,其按照税收规定一次性扣除的有关情况及优惠统计情况填在第11行“(四)500万元以下设备器具一次性扣除”内 ;单价500万元以上设备,按照税收规定一次性扣除的有关情况及优惠统计情况填写在第12行“(五)疫情防控重点保障物资生产企业单价500万元以上设备一次性扣除”内。

二、受疫情影响较大的困难行业企业、电影行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

●政策依据

《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号)

《财政部 税务总局关于电影等行业税费支持政策的公告》(财政部 税务总局公告2020年第25号)

●享受主体

1.困难行业企业(困难行业企业,包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)四大类,具体判断标准按照现行《国民经济行业分类》执行。困难行业企业2020年度主营业务收入须占收入总额(剔除不征税收入和投资收益)的50%以上)

2.电影行业企业(限于电影制作、发行和放映等企业,不包括通过互联网、电信网、广播电视网等信息网络传播电影的企业)

●涉及表单

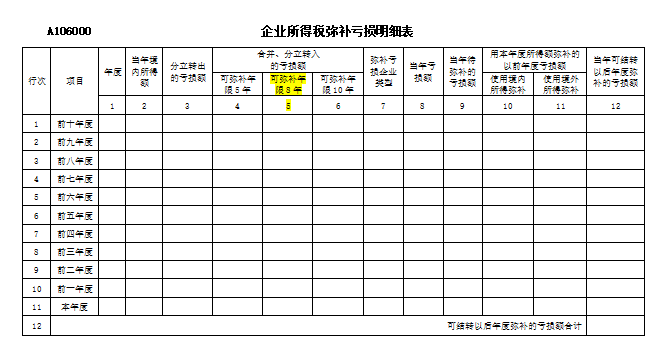

A106000企业所得税弥补亏损明细表

●填报说明:

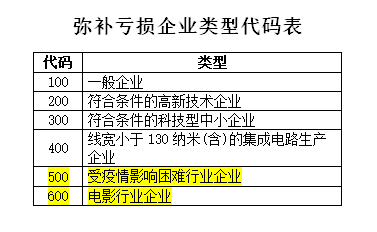

在第7列弥补亏损企业类型选择代码【500】受疫情影响困难行业企业或【600】电影行业企业。

三、企业通过公益性社会组织或者县级以上人民政府及其部门等国家机关,捐赠用于应对新型冠状病毒感染的肺炎疫情的现金和物品,允许在计算应纳税所得额时全额扣除。

企业直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品,允许在计算应纳税所得额时全额扣除。

●政策依据

《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号)

●享受主体

1.通过公益性社会组织或者县级以上人民政府及其部门等国家机关,对应对新型冠状病毒感染的肺炎疫情进行捐赠的企业。

2.直接向承担疫情防治任务的医院捐赠用于应对新型冠状病毒感染的肺炎疫情的物品的企业。

●涉及表单

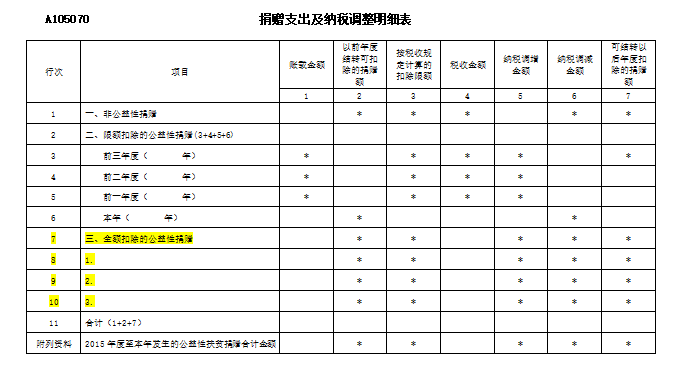

A105070捐赠支出及纳税调整明细表

●填报说明:

符合政策的企业将相关金额填入第7行至第10行。

其中:(1)第7行:填报各行相应列次填报金额的合计金额。

(2)第8行至第10行“项目”:纳税人在以下事项中选择填报:1.扶贫捐赠;2.北京2022年冬奥会、冬残奥会、测试赛捐赠;3.杭州2022年亚运会捐赠;4.支持新型冠状病毒感染的肺炎疫情防控捐赠(通过公益性社会组织或国家机关捐赠);5.支持新型冠状病毒感染的肺炎疫情防控捐赠(直接向承担疫情防治任务的医院捐赠)。一个项目填报一行,纳税人有多个项目的,可自行增加行次填报。

了解更多企业所得税知识,请关注财税实务选课中心,点击查看>>企业所得税

推荐阅读: