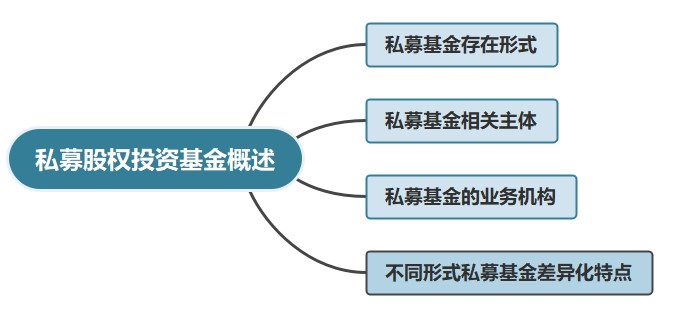

私募股权投资基金概述

私募股权投资(PrivateEquity,简称PE),按其投资对象的不同可分为私募证券投资基金与私募股权投资基金。私募证券投资基金主要投资于股票、证券、资产支持计划等,本课件不予详述。私募股权投资基金是指在我国境内,以非公开方式向特定对象募集设立的对非上市企业进行股权投资并提供增值服务的非证券类投资基金。我国当前社会上所说的“私募基金”,多数是指证券投资基金。

一、私募基金存在形式

私募股权投资基金主要设立为下列三种形式:

(1)公司型

(2)有限合伙型

(3)契约型

二、私募基金相关主体

(1)基金管理人

(2)私募基金

(3)基金托管人除《基金合同》另有约定外,私募基金应当由托管人托管,私募基金一般会委托商业银行、证券公司等金融机构作为托管机构管理资金、进行结算与支付,以保障私募基金资金的独立性。托管机构按《基金合同》约定收取托管费。

(4)合格投资者私募股权投资基金的投资者是指投资单只私募基金的金额不少于100万元并符合下列要求的单位和个人:

①净资产不低于1000万元的单位;

②金融资产不低于300万元或者最近三年个人年均收入不低于50万元的个人。

需注意:

以合伙企业、契约等非法人形式,通过汇集多数投资者的资金直接或者间接投资于私募基金的,私募基金管理人或者私募基金销售机构应当穿透核查最终投资者是否为合格投资者,并合并计算投资者人数。但是,通过依法设立并在基金业协会备案的投资计划(包括已备案的私募基金等)再投资于私募基金的,不再穿透核查最终投资者是否为合格投资者、以及合并计算投资者人数。

(5)投资顾问及其他投资机构在私募股权投资基金的运作中,一般还会涉及投资顾问、基金销售机构、资产评估机构等咨询机构,这些服务机构一般与基金管理人签订《服务协议》并取得相关报酬。

三、私募基金的业务机构

(一)公司型

将私募股权投资基金设立为有限责任公司或股份有限公司,基金投资者即为基金公司的股东。

(二)有限合伙型

发起人先设立一家有限责任公司,作为GP(普通合伙人)、其他基金投资人作为LP(有限合伙人),两方共同成立有限合伙型私募股权投资基金对外进行股权投资的形式。投资收益按约定比例在GP、LP中分配。

(三)契约型

四、不同形式私募基金差异化特点

(一)以图表列示差异

法律资格主体、募资特性、财产权登记、基金财产的独立性、收益分配、所得税方面都有明显差异,如下表:

私募基金不同形式特点 | |||

事项 | 公司制私募基金 | 有限合伙制私募 | 契约制私募 |

法律性质 | 法人资格 | 非法人资格 | 契约 |

募资特性 | 灵活度低,实缴制 | 认缴制 | 灵活度高,能多次募资 |

财产权登记 | 有 | 有 | 缺乏 |

基金财产独立性 | 公司财产等同基金财产 | GP承担无限责任,LP承担出资额为限的有限责任 | 基金财产独立于委托人、受托人和受益人 |

收益分配 | 不灵活 | 灵活 | 灵活 |

所得税 | 双重征税 | 单一征税,各合伙人分别纳税 | 基金层面无法人资格不纳税,投资方纳税 |

(二)《私募投资基金合同指引》体现的差异化规范要求

私募证券投资基金以契约型为主,私募股权基金和创业投资基金以合伙型为主

股权收购、转让、股权激励、增资减资、企业分立、债务重组税务筹划全盘讲解,点击了解课程详情>>企业股权变动涉税筹划案例精讲班

学习1500+实操课&在线答疑&大咖直播&100份资料&多行业实训软件,点击课程>>实务畅学卡(年卡Plus会员-2年)

推荐文章