卷烟消费税升至11%(附烟草税前世今生)

财政部、国家税务总局今日发布通知明确,从5月10日起,将卷烟批发环节从价税税率由5%提高至11%,并按0.005元/支加征从量税。

同时,纳税人兼营卷烟批发和零售业务的,应当分别核算批发和零售环节的销售额、销售数量;未分别核算批发和零售环节销售额、销售数量的,按照全部销售额、销售数量计征批发环节消费税。

卷烟消费税政策为何再次调整呢?根据一份来自全球23个国家100多位控烟研究人员的项目报告,全球越来越多的国家选择提高烟草税来实现控烟,包括发达国家、发展中国家,这也是目前证明最有效的烟草控制方法。卷烟消费税如能提高2倍,卷烟零售价格可增加约1倍,而卷烟消费将至少降低30%,同时还会增加国家税收。

财政部财科所副所长白景明介绍,目前,我国烟草行业几乎涉及了所有税种。而其中,烟叶税和卷烟消费税是对烟草行业影响最直接和最大的两个税种,而卷烟消费税按照从价定率征收,两档税率分别是56%和36%。

2009年,我国曾对卷烟消费税政策作了重大调整,在生产环节,调整了计税价格,提高了消费税税率。同时,卷烟批发环节还加征了一道从价税,税率为5%,体现出控烟与增收的双重政策意图。

但是,根据世卫组织的建议,从国际经验来看,作为在控烟中发挥重要角色的消费税,会占到一些国家卷烟零售价格的70%。在中国,这一比例却远低于此,仅占40%左右,尚有较大的空间可以提高税率。

国家税务总局税科所研究员石坚认为,中国是烟草生产大国、消费大国,烟草对居民的危害也加剧,税收和价格手段是烟草控制的重要措施手段,应通过提高烟草消费税税率来实现加强控烟的目的。

中国疾病预防控制中心原副主任杨功焕也指出,提高烟草消费税可以使低收入家庭减少烟草消费支出,对就业影响有限,对烟草产业的短期影响也并不大,还可以增加政府的财政收入。

国务院发展研究中心研究员倪红日认为,和国际上很多国家相比,我国烟草行业综合税负整体并不高,烟草消费税调整仍有空间。

中国社科院财经战略研究院研究员张德勇也介绍,烟草消费税税率调整有空间,调整消费税也是控制烟民数量的一种手段。

如上述人士所述,世界卫生组织提供数据显示我国的卷烟总税率为零售价格的40%左右,低于国际上卷烟税率65%到70%的平均水平。

张德勇则认为,目前烟草生产景气,终端需求旺盛且有依赖性,若税率提高幅度不高,不会过多影响需求,若税率提高幅度大,则可能会减少部分市场需求,进而影响到烟草生产企业。

财政部数据显示,2014年烟草行业继续稳定增长对稳定消费税收入贡献明显。2014年上半年卷烟消费税同比增加215.59亿元,增速为9.4%。

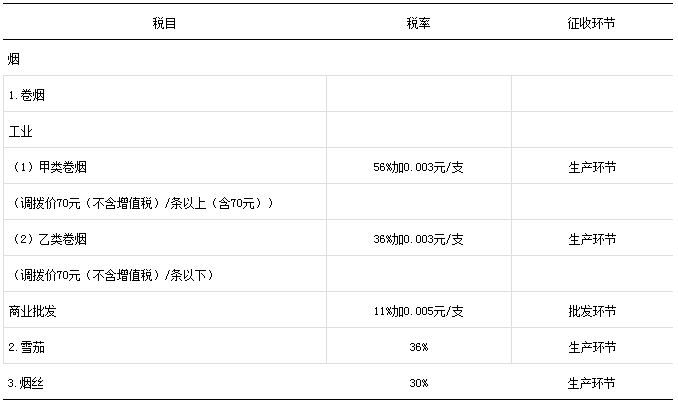

附:调整后的烟消费税税目税率表

【延伸阅读】

我国烟草消费税调整历史

1994年以前

烟草与其他行业一样统一征收60%的产品税。

1994年

烟草实行“分税制”后将产品税改征增值税,并新增了消费税种,烟草制品成为消费税的主要税目。1994年各类卷烟按出厂价统一计征40%的消费税。

1998年

将烟草消费税由单一税率改为差别税率,主要为三档;一类烟50%,二、三类烟40%,四、五类烟25%;一类卷烟的税率提高了10%,四、五类卷烟的税率降低了15%。

2001年

实行从量与从价相结合的复合计税方法,即按量每5万支卷烟计征150元的定额税;从价计征从过去的三档调整为两档,即每条调拨价为50元以上的税率为45%,50元以下的税率为30%。

2009年

由原在香烟生产环节征收消费税调整为在香烟生产环节与批发环节征收消费税,批发环节加征一道从价税,消费税税率为5%;甲类卷烟每标准条(200支,下同)调拨价格在70元(不含增值税)以上(含70元)的卷烟,税率调整为56%;乙类卷烟每标准条调拨价格在70元(不含增值税)以下的卷烟,税率调整为36%;雪茄烟生产环节的消费税由30%调整为36%。卷烟的从量定额税率不变,即每标准箱150元。(来源:综合财政部网站、新华网等信息)