会计看过来!一篇文章搞懂无运输工具承运业务进项税抵扣政策!

无运输工具承运业务,是指经营者以承运人身份与托运人签订运输服务合同,收取运费并承担承运人责任,然后委托实际承运人完成运输服务的经营活动。

值得注意的是,无运输工具承运业务,经营者虽然不直接提供运输服务,但是要按照交通运输服务缴纳增值税,而不按现代服务缴纳增值税。境内单位和个人以无运输工具承运方式提供的国际运输服务,由境内实际承运人适用增值税零税率;无运输工具承运业务的经营者适用增值税免税政策。

由于无运输工具承运业务增值税处理的特殊性,该内容一直是税法学习的重点。注会税法教材在编写跨境应税行为增值税退(免)税中引入了与此相关的一条税收政策(见2019年教材104页), "纳税人发生跨境应税行为时,"纳税人以承运人身份与托运人签订运输服务合同,收取运费并承担承运人责任,然后委托实际承运人完成全部或部分运输服务时,自行采购并交给实际承运人使用的成品油和支付的道路、桥、闸通行费,同时符合下列条件的,其进项税额准予从销项税额中抵扣:

(1)成品油和道路、桥、闸通行费,应用于纳税人委托实际承运人完成的运输服务;

(2)取得的增值税扣税凭证符合现行规定。

初次看到这条政策时,就感觉特别困惑,跨境应税行为要涉及实际承运人增值税退税,无运输工具业务的经营者免税,怎么会出现进项税额抵扣的规定,难道是成品油和通行费允许抵扣进项税,不办理退税了不成?很多同学看到教材此处的内容也会产生同样的困惑,要解决此处疑问,还需要回过头来看法规原文。

此项政策出自《关于跨境应税行为免税备案等增值税问题的公告》(国家税务总局公告2017年第30号),正是因为此项文件的标题出现了"跨境应税行为免税备案"字样,导致编写老师误将此项政策作为纳税人发生跨境应税行为时才能执行的规定。但是,文件的重点是规范"……等增值税问题的公告",除了文件第一条涉及到跨境应税行为,文件的其他几条规定和跨境应税行为都没有关系。

这样的话,该政策在编排上放在"跨境应税行为增值税退(免)税"部分讲授不太合适,我们应该去掉"纳税人发生跨境应税行为时"这个限定后,将其放在"进项税额的确认和计算"中一并学习。

经过上述调整之后,我们再来看此项政策:

另外,在运输业务中,成品油和道路、桥、闸通行费支出是其成本的重要组成部分,政策明确"纳税人自行采购并交给实际承运人使用的成品油和支付的道路、桥、闸通行费,符合规定条件的,其进项税额准予从销项税额中抵扣"。此政策解决了纳税人的后顾之忧,只要上述支出是纳税人真实负担的,而且与此项运输业务直接相关,取得合法扣税凭证,均允许抵扣进项税额。

进项税额抵扣时,成品油按取得的增值税专用发票按13%的税率凭票抵扣进项税。当然,若运输企业购买加油卡或加油凭证,购卡时无法取得增值税专用发票,应在凭卡或加油凭证加油后,根据加油卡或加油凭证回笼记录,索取增值税专用发票。

同时,根据现行最新政策下,道路通行费按照收费公路通行费增值税电子普通发票上注明的增值税税额抵扣进项税额,若实际承运人负责运输,通行费电子发票上注明的是实际承运人的信息,只能由实际承运人抵扣进项税,纳税人(无运输工具业务的经营者)负担道路通运费,只能凭实际承运人开具的增值税专用发票抵扣进项税额;而桥、闸通行费仍然凭票抵扣进项税额,纳税人实际支付的桥、闸通行费,符合规定,其进项税额准予从销项税额中抵扣。

至此,我们完整的掌握了此项政策的规定,该政策操作性强,可以结合无运输工具承运业务按交通运输服务缴纳增值税来命题,不仅可以文字考查,也是作为计算行题目的一个很好的出题点。

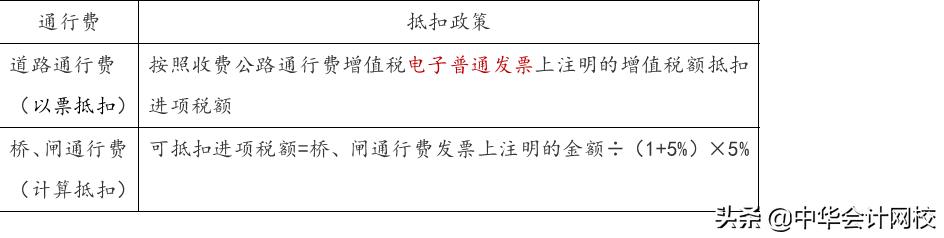

附:现行政策下道路、桥、闸通行费进项税额抵扣方法如下表所示:

想要一次搞定2019增值税申报/开票/抵扣/留抵退/账务的各类操作细节!戳图了解下面课程~

↓↓↓