| 税法一 | 税法二 | 财会 | 法律 | 实务 |

2021年税务师考试临近,杨海波老师来为大家梳理《税法二》的重难点,帮助大家进行考前冲刺!错过直播的小伙伴可以观看录播哦:直播回放>

第一章 企业所得税 | 第二章 个人所得税

第二章 个人所得税

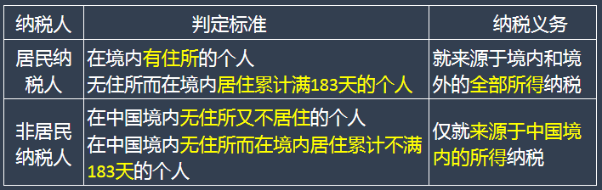

一、纳税人

1.纳税人的分类及纳税义务

按照住所和居住时间两个标准,分为居民纳税人和非居民纳税人。

二、征税范围

(一)工资薪金所得

个人因任职或者受雇而取得的所得。包括:基本工资、薪金、奖金、年终加薪、津贴、补贴以及与任职或者受雇有关的其他所得。

1.下列所得不征个人所得税:

(1)独生子女补贴;

(2)执行公务员工资制度未纳入基本工资总额的补贴、津贴差额和家属成员的副食品补贴;

(3)托儿补助费;

(4)差旅费津贴、误餐补助。

(二)劳务报酬所得:

1.个人担任公司董事监事且不在公司任职、受雇的所得。在公司(包括关联公司)任职、受雇同时兼任董事、监事:“工资薪金所得”。

2.在校学生因参与勤工俭学活动(包括参与学校组织的勤工俭学活动)。

(三)其他易错易混项目总结

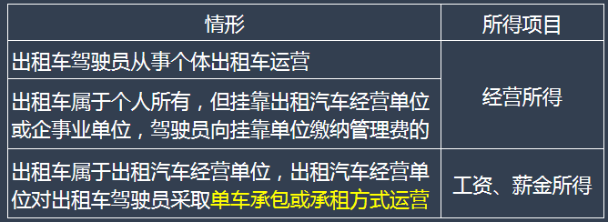

1.出租车驾驶员从事客货运营

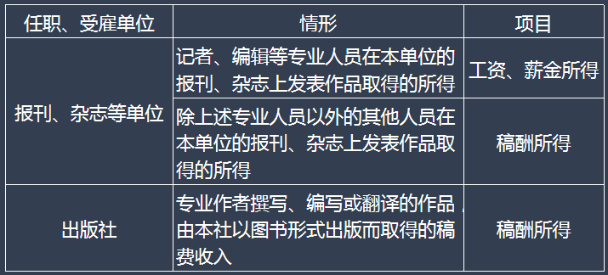

2.出版发表作品征税问题

3.以企业资金购买与经营无关消费性支出

个人独资企业、合伙企业的个人投资者以企业资金为本人、家庭成员购买汽车、住房等财产性支出,依照“个体工商户的生产、经营所得”项目征税。

除个人独资企业、合伙企业以外的其他企业的个人投资者,以企业资金为本人、家庭成员购买汽车、住房等财产性支出,依照“利息、股息、红利所得”项目计征个人所得税。企业购买车辆并将车辆所有权办到股东个人名下,其实质为企业对股东进行了红利性质的实物分配,应按照“利息、股息、红利所得”项目征收个人所得税。

4.拍卖文字作品

作者将自己的文字作品手稿原件或复印件公开拍卖取得的所得,按“特许权使用费”所得征税。

拍卖他人文字作品,按“财产转让所得”征税。

三、综合所得预扣预缴与汇算清缴

(一)工资薪金所得预扣预缴

扣缴义务人支付时,按“累计预扣法”计算预扣税款,并按月办理扣缴申报。

1.累计预扣法

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用(5000元/月)-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

2.专项附加扣除标准

(1)子女教育

扣除标准:每个子女每月1000元。

范围界定:包括学前教育和学历教育的相关支出。学前教育包括年满3岁至小学入学前教育。

扣除比例:受教育子女的父母分别按扣除标准的50%扣除;经父母约定,也可以选择由其中一方按扣除标准的100%扣除。具体扣除方式在一个纳税年度内不得变更。

(2)继续教育

学历教育支出,每月扣除400元,扣除期限不超过48个月。

职业资格学历教育,取得相关证书的年度可扣除3600元。

(3)大病医疗

扣除医保报销后个人负担累计超过15000元的部分,由纳税人在办理年度汇算清缴时,在80000元限额内据实扣除。

(4)住房租金

分为1500元/月、1100元/月、800元/月三档扣除。

夫妻双方主要工作城市相同的,只能由一方扣除住房租金支出。

(5)住房贷款利息

首套住房贷款利息支出,可以按照每月1000元标准定额扣除。扣除期限最长不得超过20年。

婚后购买住房经夫妻双方约定,可以选择由其中一方扣除,具体扣除方式在一个纳税年度内不得变更。

【提示】住房贷款利息和住房租金只能选择一个扣除。

(6)赡养老人

独生子女2000元/月;非独生子女分摊每月2000元的扣除额度,每人不超过1000元/月。

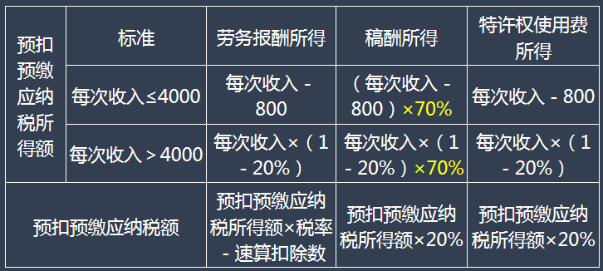

(二)劳务报酬、稿酬、特许权使用费所得预扣预缴

(三)综合所得汇算清缴

应纳税额=应纳税所得额×税率-速算扣除数

以每一纳税年度的收入额减除费用60000元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

收入额确定时,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额,其中,稿酬所得的收入额减按70%计算。

年终汇算清缴时:应退或应补税额=应纳税额-已预缴税额

四、经营所得计税方法

(一)个体工商户个人所得税计税方法(一般规定同企业所得税)

1.对于生产经营与个人、家庭生活混用难以分清的费用,其40%视为与生产经营有关费用,准予扣除。

2.个体户研究开发新产品、新技术而购置单台价值在10万元以下的仪器设备的购置费准予直接扣除;单台价值在10万元以上(含10万元)的,按固定资产管理,不得在当期直接扣除。

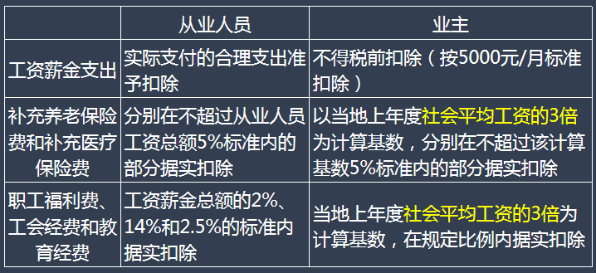

3.应付职工薪酬等相关费用的扣除:

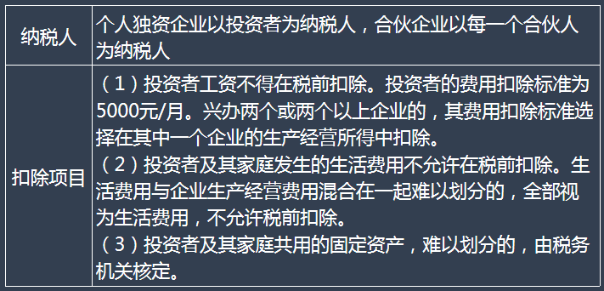

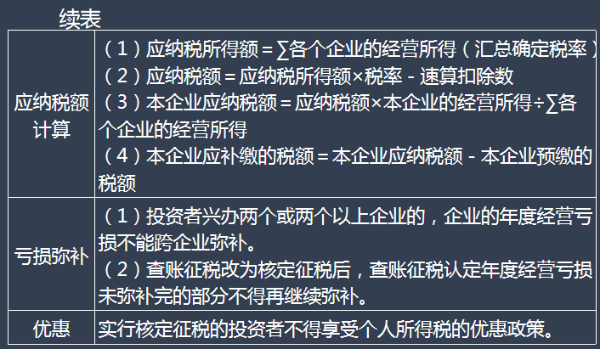

(二)个人独资企业和合伙企业投资者征收个人所得税的相关规定

(三)对企事业单位承包、承租经营所得

个人在承租、承包期间,如果工商登记仍为企业的,应先缴纳企业所得税。承包、承租经营者取得的所得,缴纳个人所得税。

承包承租经营所得应纳税所得额=分得的税后经营利润+工资、薪金性质的所得-承包费-费用60000元、专项扣除、专项附加扣除以及依法确定的其他扣除(如没有综合所得)

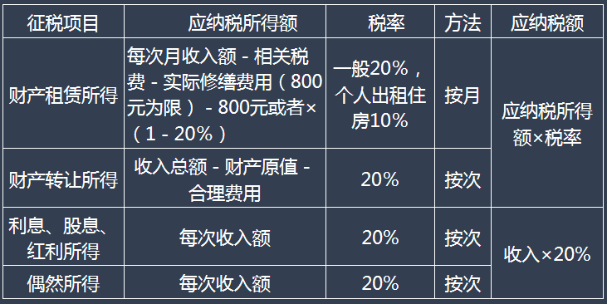

五、其他所得应纳税额的计算

六、特殊项目应纳税额的计算

(一)全年一次性奖金

单独计税时:

将全年一次性奖金除以12个月,按其商数依照月度税率表确定适用税率和速算扣除数。

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

【提示】在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

(二)解除劳动合同

个人与用人单位解除劳动关系取得一次性补偿收入,在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

(三)提前退休

个人提前退休而取得的一次性补贴收入,应按照办理提前退休手续至法定离退休年龄之间实际年度数平均分摊,确定适用税率和速算扣除数,单独适用综合所得税率表,计算纳税。

计算公式:应纳税额={〔(一次性补贴收入÷提前退休年度数)-费用扣除标准〕×适用税率-速算扣除数}×提前退休年度数

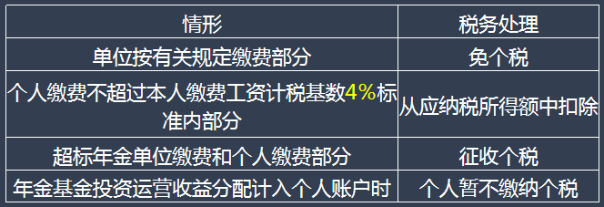

(四)企业年金税务处理

【提示】个人缴费工资计税基数为本人上一年度月平均工资。月平均工资超过职工工作所在地设区城市上一年度职工平均工资300%以上的部分,不计入个人缴费工资计税基数。

(五)个人取得股权激励的计税方法

股票期权形式的工资、薪金应纳税所得额=(行权股票的每股市场价-员工行权价)×股票数量

应纳税额=应纳税所得额×适用税率-速算扣除数

(六)个人取得拍卖收入的个税政策

纳税人如不能提供合法、完整、准确的财产原值凭证,不能正确计算财产原值的,按转让收入额的3%计算个税;拍卖品为经文物部门认定是海外回流文物的,按转让收入额的2%计算个税。

(七)境外所得税额抵免

境外实纳税额和抵免限额比较,如境外实纳税额小于抵免限额,则需按差额补税。

抵免限额的计算

综合所得:抵免限额=中国境内和境外综合所得应纳税额×来源于该国(地区)的综合所得收入额÷中国境内和境外综合所得收入额合计经营所得:抵免限额=中国境内和境外经营所得应纳税额×来源于该国(地区)的经营所得应纳税所得额÷中国境内和境外经营所得应纳税所得额合计

其他所得:抵免限额=该国(地区)的其他分类所得依照税法规定计算的应纳税额

在踏入考场时,要做到在战略上藐视考试、战术上重视考试。审题时要细心,落笔时要自信。胜利之神在向大家招手,胜利一定属于一直努力的人,加油!

右戳查收:税务师老师合体大祝福&考前叮嘱>>

考前几天建议大家再将重要知识点(2021年税务师考前冲刺知识点>)翻看几遍,再做一做历年试题以及模拟试题(试题/模拟题/冲刺卷>),并利用模考大赛提前训练一下答题速度与机考操作能力,提前体验真实考场。自由模考入口>正保会计网校预祝大家都可以顺利通过2021年税务师考试!

更多推荐:

免费试听85200人已学