企业所得税 |

距离2020年税务师考试还有不到3个月得时间,大家一定要认真备考,做好最后的冲刺!以下是乔贵涛老师为大家讲解的2020年税法二公益捐赠及企业所得税应纳税额计算的相关知识点的例题解析。

【公益性捐赠支出】 【企业所得税应纳税额计算】【例题解析】

【例题∙计算题】境外两层持股抵免

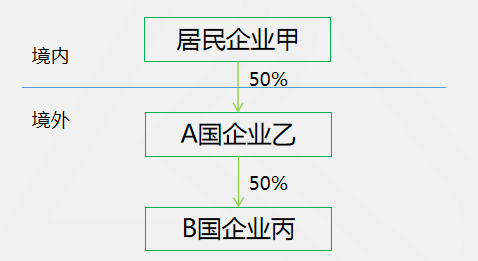

我国居民企业甲在境外进行投资,相关投资结构及持股比例如下:

2019年经营及分配状况如下:

(1)B国企业所得税税率为30%,预提所得税税率为10%,丙企业应纳税所得总额800万元,丙企业将全部税后利润按持股比例进行了分配。

(2)A国企业所得税税率为20%,预提所得税税率为10%。乙企业应纳税所得总额(该应纳税所得总额已包含投资收益还原计算的间接税款)1000万元;乙企业在A国享受税收抵免后实际缴纳的税额180万元,乙企业将全部税后利润按持股比例进行了分配。

(3)居民企业甲适用的企业所得税税率为25%,其中来自境内的应纳税所得额为2400万元(不含境外的股息红利等投资收益)。

假设境外企业的利润总额与应纳税额所得额相同。

要求:根据上述资料,回答下列问题。

(1)甲公司纳税时可以间接抵免其税额的境外公司有( )。

A.乙公司

B.丙公司

C.乙公司和丙公司

D.境外公司均不包括

要求:根据上述资料,回答下列问题。

(1)甲公司纳税时可以间接抵免其税额的境外公司有( )。

A.乙公司

B.丙公司

C.乙公司和丙公司

D.境外公司均不包括

【答案】C

【解析】持股比例需符合大于等于20%。

(2)丙企业所纳税额属于乙企业负担的税额是( )万元。

A.120

B.240

C.100

D.125

(2)丙企业所纳税额属于乙企业负担的税额是( )万元。

A.120

B.240

C.100

D.125

【答案】A

【解析】负担税额=(800 ×30%+0+0 )×100%×50% =120万元。

(3)甲企业取得来源于乙企业投资收益的抵免限额是( )万元。

A.120

B.140

C.128

D.130

【答案】B

【解析】丙企业分配给乙企业的税后利润=800×70%×50%=280万元,在B国缴纳预提税=280×10%=28万元,乙企业的税后利润=1000-180-28=792万元,乙企业分配给甲企业的税后利润=792×50%=396万元,在A国缴纳预提税=396×10%=39.6万元,乙企业由甲企业负担的税额=(180+28+120)×100%×50%=164万元;

甲企业来自乙企业投资收益的可抵免所得税税额=39.6+164=203.6万元,应纳税所得额=396×90%+39.6+164=560万元,抵免限额=560 ×25%=140万元。

(4)甲企业取得来源于乙企业投资收益的抵免税额是( )万元。

A.203.6

B.140

C.560

D.396

(4)甲企业取得来源于乙企业投资收益的抵免税额是( )万元。

A.203.6

B.140

C.560

D.396

【答案】B

【解析】甲企业来自乙企业投资收益的可抵免所得税税额=39.6+164=203.6万元,抵免限额=560×25%=140万元,抵免税额=min{203.6,140}=140万元。

(6)甲企业抵免后境内实际应纳税额是( )万元。

A.572.88

B.552.1

C.600

D.600.01

(6)甲企业抵免后境内实际应纳税额是( )万元。

A.572.88

B.552.1

C.600

D.600.01

【答案】C

【解析】

应纳税额=(2400+560)×25%-140=600万元

税务师到了刷题阶段,做题练习可以把自己掌握的知识点学以致用。既能让自己吸收知识,同时也提高了考试做题的正确率。但是,“刷题”≠疯狂搞题海战术。刘丹老师说过,做题时不求量,但是质一定要上去。题并不是越多越好,不建议大家疯狂地做题,只要把手里有的题利用好就行。

刷什么题?

答案都在这篇文章里:>>税务师备考余额不足!盲目刷题=浪费时间 你刷对题了吗?

怎么刷?

答案都在这篇文章里:刷题技巧大放送!这才是税务师刷题的正确打开方式!

现在进入了习题阶段,大家一定要利用好网校的机考模拟系统!中华会计网校2020年税务师机考模拟系统全新上线,带你熟悉考场 拒绝意外!试题内容是根据2020年税务师新大纲、新教材全新组卷,模拟真实考试环境,让大家“熟能生巧”!>>点击查看详情

更多推荐:

免费试听85200人已学